【专题研究】2023年保障性租赁住房公募REITs市场概况与展望

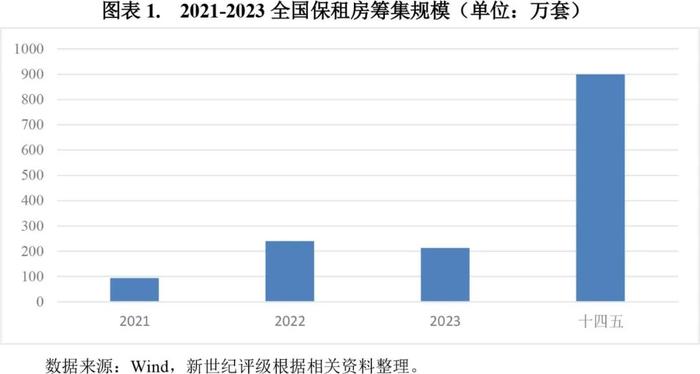

在我国住房保障体系建设加快推进的大背景下,公募REITs作为开展保障性租赁住房建设的重要融资渠道,将持续受到政策的鼓励和支持。截至2023年末,20个重点城市保租房规划目标累计完成率位于50%-70%区间,未来随着“十四五”规划的900万套保障性住房建成,可为保租房公募REITs的发展奠定结实的基础。

已经历完整年度的首批四单保租房REITs的租金价格优势明显,再加上运营稳健,收入和可供分配金额均超额完成。其中,华润有巢REIT与其余三个体量接近的保租房REITs相比,由于采用市场化的运营模式,其租金定价相对高,但也产生了较高的期间费用,最终体现为高收入和低净利。从出租率看,2023年末除华润有巢REIT的出租率稍低(90%左右),其余REITs的保租房项目接近满租。从租金单价来看,2023年各REITs基础设施的租金单价均有所上升,不过由于所处的区位不同,定价差异较大,其中,红土深圳安居的部分保租房项目租金单价偏低。

从二级市场表现来看,保租房REITs承受了较大的波动,但已经是我国REITs市场中最具稳定性的板块之一。

展望未来,大部分保租房REITs的底层物业位于一线城市或人口净流入的强二线城市,租赁住房市场需求强劲。同时,租户分散程度相对较高,预计保租房REITs底层物业的运营将继续保持稳健。已上市保租房REITs均具有扩募计划,此外,已有十余个省市的保租房REITs项目正在筹备,预计将有更多的项目加入并推动市场进一步扩容。

一、行业概况分析

1. 重要政策

自2021年,全国人民代表大会发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中,提出要完善住房市场体系和住房保障体系,保障性住房的行业政策不断完善。从2023年政策来看,首先,住房租赁市场发展的支持和监管政策文件不断出台;其次,保租房公募REITs在盘活存量资产、优化住房企业融资方式等方面有着不可替代的优势,也持续获得政策支持。

2023年8月25日,国务院审议通过《关于规划建设保障性住房的指导意见》文件(国发【2023】14号文)明确两大目标:一是加大保障性住房建设和供给,二是推动建立房地产业转型发展新模式。

2023年9月28日,财政部、税务总局和住房城乡建设部发布了《关于保障性住房有关税费政策的公告》,指出1)对保障性住房项目建设用地免征城镇土地使用税,这一政策有助于降低保障性住房的开发成本。2)企事业单位、社会团体以及其他组织转让旧房作为保障性住房房源且增值额未超过扣除项目金额20%的,免征土地增值税,这鼓励了更多的单位和组织参与到保障性住房的供应中来,增加了房源的多样性。

2023年12月的中央经济工作会议提出要加快推进保障性住房建设、“平急两用”公共基础设施建设、城中村改造等“三大工程”。保租房作为“三大工程”之一,有助于构建房地产发展新模式,为市场稳增长提供新的动力,对促进房地产发展模式转变具有重要意义。

在保障性租赁住房REITs的政策方面,2023年2月24日,中国人民银行、国家金融监督管理总局发布《关于金融支持住房租赁市场发展的意见(征求意见稿)》指出,稳步推进REITs试点工作,在把控风险前提下,募集资金用于住房租赁企业持有并经营长期租赁住房,优先支持国家政策重点支持区域及人口净流入的大城市开展REITs试点。

2023年3月7日,证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,明确未来三年净现金流分配率降低至3.8%,鼓励更多保障性租赁住房REITs发行,首次申报发行REITs的保障性租赁住房项目,当期目标不动产评估净值原则上不低于8亿元,可扩募资产规模不低于首发规模的2倍。保租房REITs发行门槛进一步降低,为更多优质项目提供了上市机会。

2. 行业分析

“十四五”期间,全国计划筹建保障性租赁住房(保租房)共计900万套(间)。其中,住建部特别指定了40个重点城市作为保障性住房租赁试点,并计划在这些城市内建设筹集保障性租赁住房(保租房)650万套(间)。规划筹建规模最大的五个城市分别为广州、深圳、上海、北京和重庆,筹建保租房房间数分别为60、60、47、40和40万套(间)。据统计局数据,2021-2023年全国保障性租赁住房开工建设和筹集规模分别为94.2万套、240万套、213万套,合计约为547.2万套,完成“十四五”规划指标超60%。分城市来看,截至2023年末,20个重点城市保租房规划目标累计完成率位于50%-70%区间,其中,杭州、上海、深圳、重庆完成率较高,达成65%以上的完成率。

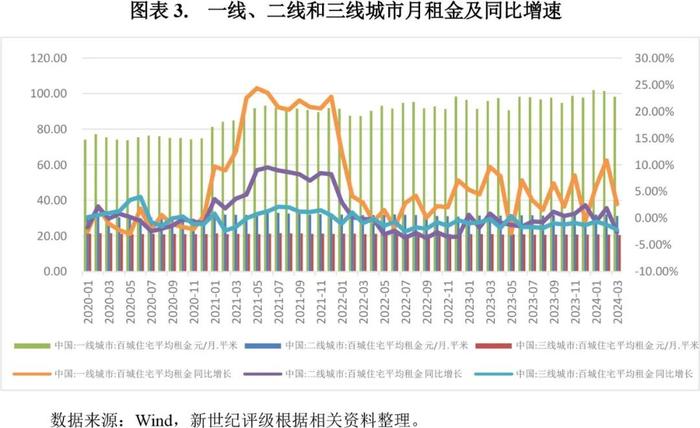

2023年,一线城市住宅租金有所恢复,同比略有上升。相比之下,二线城市和三线城市的租金水平尚未完全恢复。分城市来看,北上深的租金水平依然领先全国,整体呈波动上升。2023年,北京住宅平均出租单价为120.83元/月·平方米,上海住宅平均出租单价为105.67元/月·平方米,深圳住宅平均出租单价为95.68元/月·平方米,厦门住宅平均出租单价为49.86元/月·平方米。

大部分城市的保租房租金均接受政府指导,一般来说,租金标准按低于同地段同品质市场租赁住房评估租金执行,住宅租赁市场的价格也会对保障性租赁住房租金价格形成支持。与北上广保租房租金定价“低于市场价90%”的要求相比,深圳市的保租房项目需按市场价60%左右的比例确定项目的租金水平。

二、保障性租赁住房公募REITs发行情况

2023年,新发了1支保租房公募REITs,即国君城投宽庭REIT,具体情况可见下表。

国君城投宽庭REIT的基础设施项目初始状态为,原始权益人上海城投房屋租赁有限公司(简称“上海城投房屋租赁”)持有项目公司上海城驰房地产有限公司(简称“上海城驰”)和上海城业房地产有限公司(简称“上海城业”)100%股权及债权,其中,上海城驰持有江湾社区项目,上海城业持有光华社区项目。

由于项目公司存在存量债务,该REIT采用发放股东借款及增资的方式,进行“股+债”业务结构的构建,具体如下。

1.投资者以参与基础设施基金份额认购,基金合同成立、生效。

2.基金投资以上海城投房屋租赁或其关联方拥有或推荐的优质保障性租赁住房基础设施项目为投资标的的资产支持专项计划,资产支持专项计划成立。

3.计划管理人根据《项目公司股权转让协议》的约定,向原始权益人支付项目公司股权转让对价,用于购买原始权益人所持有的项目公司100%股权。

4.计划管理人根据《项目公司股权转让协议》以及《项目公司借款协议》约定,向项目公司发放借款和/或增资。

5.项目公司以收到的增资款及股东借款偿还账面剩余外部借款。

由于项目公司本身有存量债务,专项计划通过发放股东借款及增资来置换存量债务就可以完成“股+债”的构建。

三、2023年保障性租赁住房公募REITs运营表现

2023年,四只于2022年发行上市的保障性租赁住房REITs经营整体平稳,无论是基金收入还是可供分配金额,完成度均超过100%,体现了保租房行业的稳定性。

从出租率看,REITs的出租率水平维持在较高水平,2023年末除华润有巢REIT的出租率稍低在90%左右,其余REITs的保租房项目接近满租。从租金单价来看,各REITs基础设施的租金单价均有所上升,不过由于所处的区位不同,定价差异较大,其中红土深圳安居的保利香槟苑和凤凰公项目租金单价处于较低水平。从租户结构来看,红土深圳安居REIT的部分项目企业租户占比较高,其余REITs以个人租户为主。

从基金收入来看,华润有巢REIT收入最高,红土深圳安居REIT的租金收入最低,仅5490.72万元,主要系部分物业的租金单价较低。从净利润来看,华润有巢REIT的净利润处于最低水平,这主要是因为华润有巢项目采用市场化的运营模式,进而产生较高的销售费用和管理费用;此外,市场化运营模式导致其出租率相对偏低。

从可供分配金额来看,2023年,保障性租赁住房REITs均超额完成了预测值,净现金流分派率分布在4%至5%之间,实际派息率在3.2%至3.5%之间。

从估值变化来看,保租房REITs标的物业的估值都要小幅上升,红土深圳安居REIT、中金厦门安居REIT和华夏北京保障房REIT,2023年末的估值分别同比上升0.85%、0.33%和0.26%;华夏华润有巢REIT较首发上升0.63%。标的物业估值上调的原因主要系租金假设的调整和合同期租金增长率的调整,折现率均保持不变。

1. 华夏北京保障房REIT

(1)项目概况

该REIT所涉及的基础设施项目为北京保障房中心持有的文龙家园和熙悦尚郡两个公租房项目。两处资产合计可出租房间数2168套,可出租面积共计112796.30平米。文龙家园项目处于北京市海淀区西三旗板块,坐落于海淀区文龙家园一里,建筑面积及可出租面积均为76564.72平方米,项目于2014年建成并于2015年投入运营,已运营近9年,房间面积介于50-62平方米。熙悦尚郡项目处于朝阳区青年路板块,坐落于朝阳区朝阳北路82号院,建筑面积及可出租面积均为36231.58平方米,于2017年建成并于2018年投入运营,已运营超过5年,房间面积介于43-57平方米,以小套型为主。两个项目均位于北京市住房热门板块,配套齐全,交通便捷。

(2)运营表现

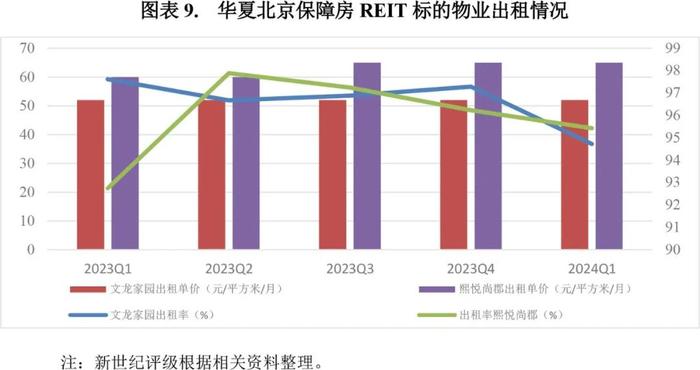

根据该REIT发布的2023年年度报告,基金持有的两个公租房项目于2023年共实现营业收入7207.21万元。截至2023年末,文龙家园已出租面积74482.16平方米,出租率为97.28%,租金标准为52元/平方米/月,其中,个人散租面积占比78.84%,企业趸租面积占比21.16%;熙悦尚郡项目已出租面积34865.65平方米,出租率为96.23%,收缴率为97.80%,租金标准为65元/平方米/月,均为个人租户。分季度来看,文龙家园的各季度租金单价保持在52元/平方米/月,熙悦尚郡从第三季度开始从60元/平方米/月提升为65元/平方米/月。从出租率来看,文龙家园的出租率保持在97%左右,熙悦尚郡项目出租率从第二季度开始跃升,从第一季度的92.74%提升至97.80%。

根据该REIT发布的2024年第一季度报告,基金持有的标的项目于2024年第一季度共实现营业收入1820.78万元。截至2024年3月末,已出租房间2058套,已出租面积共计107101.46平米,出租率总计94.95%,较2023年末下降1.99个百分点。

2023年,该REIT共实现收入7300.52万元,实现净利润3107.40万元,经营活动产生的现金流量净额为5417.68万元,可供分配金额约为5505.30万元,均优于预测值,2023年度的净现金流分派率为4.62%。

(3)项目估值

根据深圳市戴德梁行土地房地产评估有限公司(以下简称“戴德梁行”)的评估,该基础设施项目截至2023年末的估值合计为11.57亿元,较上个评估基准日2022年末增加0.03亿元。其中,文龙家园项目的估值为7.29亿元,折合单价9521元/平方米;熙悦尚郡项目的估值为4.28亿元,折合单价11813元/平方米。

2. 红土深圳安居REIT

(1)项目概况

该REIT的原始权益人为深圳市人才安居集团及其控股子公司福田安居公司和罗湖安居公司,基础设施资产涉及安居百泉阁项目、安居锦园项目、保利香槟苑项目和凤凰公馆项目四个保障性租赁住房项目,分别位于深圳市福田区、罗湖区、大鹏新区和坪山区,四个项目总建筑面积156748.62平方米,包括保障性租赁住房1830套,建筑面积134675.18万平方米(含安居百泉阁项目配套商业414.11平方米)。上述四个项目运营皆未满4年,但都已达到较高的出租率水平,项目所在片区交通便利,生活配套设施完善。

(2)运营表现

根据该REIT发布的2023年年度报告,基金持有的四个保租房项目于2023年共实现收入5403.44万元,其中保租房租金收入5140.67万元,配套商业租金收入167.06万元,配套停车场租金收入95.71万元。截至2023年末,安居白泉阁项目保障性租赁住房已出租面积39715.43平方米,出租率为97.33%;安居白锦园项目保障性租赁住房已出租面积26948.60平方米,出租率为97.25%;保利香槟苑项目保障性租赁住房已出租面积16457.28平方米,出租率为99.52%;凤凰公馆项目保障性租赁住房已出租面积51553.87平方米,出租率为99.25%。分季度来看,四个标的物业出租率极高,平均出租率维持在98.85%左右,平均租金单价稳定在32.00元/平方米/月左右。

根据该REIT发布的2024年第一季度报告,基金持有的四个保障性租赁住房项目于2024年第一季度完成总收入1343.71万元,其中保障房性租赁住房租金收入1276.54万元,配套商业租金收入41.77万元,配套停车场租金收入25.41万元。截至2024年3月末,安居百泉阁项目保障性租赁住房出租率为98.28%;安居锦园项目保障性租赁住房出租率为97.75%;保利香槟苑项目和凤凰公馆项目保障性租赁住房的出租率分别为98.63%和98.91%。

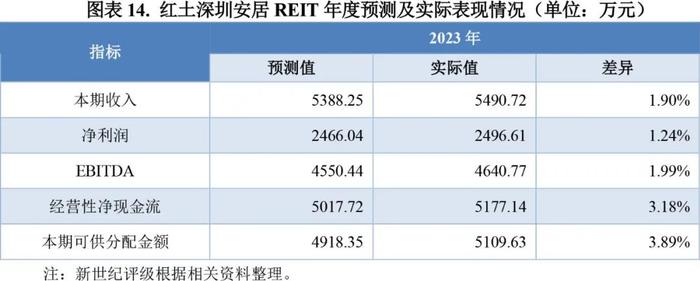

2023年,该公募REIT实现收入5490.72万元,实现净利润2496.61万元,经营活动产生的现金流量净额5177.14万元,可供分配金额为5109.63万元,均小幅优于预测值,2023年度的净现金流分派率为4.00%。

(3)项目估值

根据戴德梁行的评估,该基础设施项目截至2023年末的估值合计为11.70亿元,较上个评估基准日2022年末增加0.10亿元,估值增长主要系预测的租金单价有所上调,主要系依据政策规定[4],深圳市保租房租金可由基准租金的50%变更为基准租金的60%。安居百泉阁的估值为5.86亿元,折合单价10939元/平方米;安居锦园的估值为3.01亿元,折合单价8557元/平方米;保利香槟苑的估值为0.69亿元,折合单价4193元/平方米;凤凰公馆的估值为2.14亿元,折合单价为4147元/平方米。

3. 中金厦门安居REIT

(1)项目概况

该REIT所涉及的基础设施项目包括原始权益人厦门安居集团有限公司下属两家全资子公司分别持有的园博公寓和珩琦公寓。两个保障性租赁住房项目均位于厦门市集美区,均于2020年3月竣工,建筑面积合计198553.97平方米,可出租房间合计4665套。户型以一室为主,套数约占60-63%,其次为单身公寓,套数约占31-36%,其余为少量二室户型。项目均于2020年11月起运营,运营均未满4年,但已达到很高的出租率水平,且等待入住租户排号人数较多,需求量较大。项目临近高校和产业园,商业配套成熟,交通便利。

(2)运营表现

根据该REIT发布的2023年年度报告,基金持有的两个保障性租赁住房项目于2023年度共实现营业收入7323.38万元。从具体项目来看,截至2023年末,园博公寓项目出租率为99.78%,租金标准为33.67元/平方米/月;珩琦公寓项目出租率为99.91%,租金标准为31.80元/平方米/月。其中,个人租户占比91.94%,企业租户占比8.06%,租户结构保持稳定且较为合理水平。分季度来看,两个标的物业的出租率极高,平均出租率维持在99.00%左右,平均租金单价稳定在32.00元/平方米/月左右。

根据该REIT发布的2024年第一季度报告,基金持有的两个保障房项目于2024年第一季度共实现营业收入1954.04万元,截至2024年3月末,基础设施资产出租率为99.40%,较2023年第4季度下降0.43个百分点,其中个人租户占比92.11%,企业租户占比7.89%。

2023年,该REIT实现收入7687.10万元,实现净利润2548.26万元,经营活动产生的现金流量净额58453.09万元,实现可供分配金额为5741.93万元,2023年度的净现金流分派率4.55%。

(3)项目估值

根据北京国融兴华资产评估有限责任公司的评估,该基础设施项目截至2023年末的估值合计为12.27亿元,较上个评估基准日2022年末增加0.04亿元,主要系预测的租金单价略有上调。其中,园博公寓项目的估值为7.11亿元,折合单价6299元/平方米;珩琦公寓项目的估值为5.16亿元,折合单价6022元/平方米。

4. 华夏华润有巢REIT

(1)项目概况

该REIT所涉及的基础设施项目为上海有巢优厦房屋租赁有限公司持有的坐落于上海市松江区泗泾镇米易路216弄的有巢泗泾项目;以及有巢房屋租赁(上海)有限公司持有的坐落于上海市松江区松江工业区604街坊238/19丘(松江区工业区SJC10024单元09-11号地块)的有巢东部经开区项目。有巢泗泾项目于2021年建成,项目包含5栋租赁住房、1栋配套商业及物业用房、470个车位,有巢泗泾项目共有可出租房间1264间。有巢东部经开区项目于2021年建成,包含4栋租赁住房、1栋配套商业及物业用房、553个车位,共有可出租房间1348间,位于国家级松江经济开发区东部园区内,区域产业聚集度高。

(2)运营表现

根据该REIT发布的2023年年度报告,基金持有的两个保障性租赁住房项目于2023年度共实现营业收入7748.99万元。从具体项目来看,截至2023年末,有巢泗泾项目已出租1174间,出租率为92.88%,存量租赁合同中排名前五企业客户合同合计73间,占比6.22%,企业客户集中度分散;有巢东部经开区项目已出租1257间,出租率为93.25%,存量租赁合同中排名前五企业客户合同合计70间,占比5.57%,企业客户集中度分散。从各季度的出租率来看,两个项目的出租率总体保持在92%以上,不过各季度有所波动。泗泾项目一季度之后,出租率持续下滑;东部经开区项目的出租率第二季度有所上升,但第三季度下滑,第四季度有所恢复。从收入来看,基础设施每季收入均保持在1900.00万元左右,其收入主要来自于项目公司的房屋租赁收入。

根据该REIT发布的2024年第一季度报告,基金持有的两个保障房项目于2024年第一季度共实现营业收入1961.75万元,截至2024年3月末,基础设施资产出租率为94.33%,较2023年第4季度提升1.26个百分点。

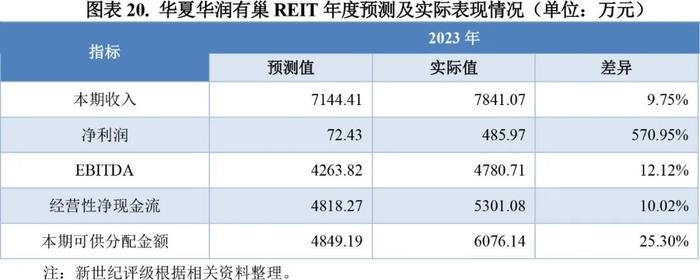

根据该REIT发布的2023年年度报告,基金于2023年度实现收入7841.07万元,实现净利润485.97万元,经营活动产生的现金流量净额5301.08万元,实现可供分配金额为6076.14万元,高于预测值25.30%,2023年度的净现金流分派率4.92%。

(3)项目估值

根据戴德梁行的评估结果,该基础设施项目截至2023年末的估值合计为11.17亿元,较2022年6月末上调0.63%。其中,有巢泗泾项目的估值为5.81亿元,折合单价10537元/平方米;有巢东部经开区项目的估值为5.36亿元,折合单价8080元/平方米。

5. 国君城投宽庭REIT

(1)项目概况

该REIT所涉及的基础设施项目为上海城驰持有的坐落于上海市杨浦区新江湾城国泓路392弄1号等的江湾社区项目,以及上海城业持有的坐落于上海市杨浦区新江湾城学德路27弄1-3、5-10、3_3号的光华社区项目。

江湾社区项目于2022年10月建成,共计1719套保障性租赁住房,可供出租面积79997.38平方米。光华社区项目于2022年10月建成,共计1234套保障性租赁住房,可供出租面积41963.68平方米。两个项目的定位为面向上海新市民、新青年的高质量保租房项目,合计供应近3000套租赁住房,建筑面积约16.94万平方米。项目位于新江湾城板块,临近高校,商业配套成熟,交通便利。

(2)运营表现

根据该REIT发布的2024年第一季度报告,该REIT持有的两个保障房项目于2024年第一季度共实现营业收入4498.98万元,截至2024年3月末,江湾社区项目已出租面积72815.44平方米,出租率为91.02%。按照客户类型来看,个人租户面积占比94.68%,企业租户面积占比5.32%。截至2024年3月末,光华社区项目已出租面积39042.17平方米,出租率为93.04%。按照客户类型来看,个人租户面积占比98.61%,企业租户占比1.39%。

根据该REIT发布的2024年第一季度报告,基金于2024年第一季度实现收入4574.33万元,实现净利润2049.62万元,经营活动产生的现金流量净额4548.00万元,实现可供分配金额为3276.51万元。

(3)项目估值

根据戴德梁行的评估结果,该基础设施项目截至2023年6月末的估值合计为30.53亿元。其中,江湾社区项目的估值为19.69亿元,折合单价17847元/平方米;光华社区项目的估值为10.84亿元,折合单价18337元/平方米。

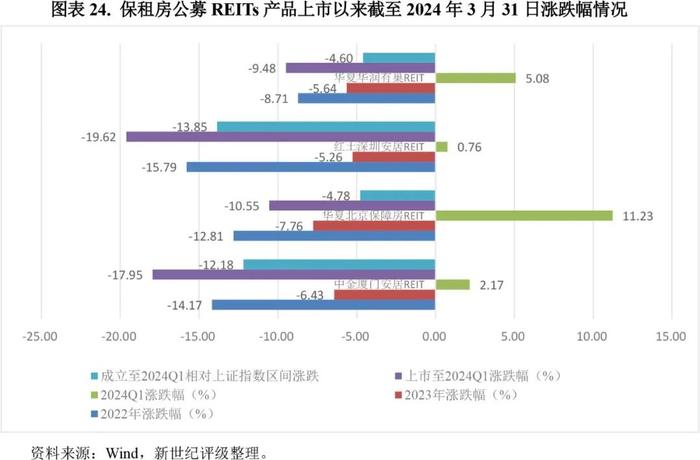

四、保障性租赁住房公募REITs产品二级市场表现

截至2024年3月末,保障性租赁住房公募REITs产品共发行了5只,发行规模合计为80.56亿元,占全市场的比例约7%。从发行规模来看,国君宽庭保租房REITs的单只发行规模较大,达到了30.50亿元,其余保租房REITs的发行规模在12-13亿元之间。从上市首日涨跌幅看,2022年上市的四只保障性租赁住房REITs,在上市首日均有不错的表现。其中,三单于2022年8月31日上市的首批保障性租赁住房公募REITs,首日均涨停;于2022年12月9日上市的华夏华润有巢REIT,首日有16.84%的涨幅。国君宽庭保租房REIT于2024年1月12日上市,上市首日未出现明显的涨幅。

截至2024年3月末,四单保障性租赁住房公募REITs总成交量为47.50亿份,总成交金额为129.99亿元,其中占比最大的为华夏北京保障房REIT和中金厦门安居REIT。市场活跃度方面,产品上市首日活跃度较大,从成立以来的区间来看,中金厦门安居REIT日均换手率为1.60%,活跃度相对较高。

从产品收益率来看,截至2024年3月末,已上市的四单保障性租赁住房公募REITs产品相对于首日收盘价而言都呈折价状态,红土深圳安居REIT较首日收盘价下降约20%,不过2024年,保租房REITs产品的股价有企稳迹象。

从波动幅度来看,截至2024年3月末,红土深圳安居REIT产品价格波动极大,区间振幅高达53.10%。

五、展望

未来我国将构建房地产发展新模式,完善“市场+保障”的住房供应体系,保障性租赁住房作为“十四五”时期住房建设的重点任务及“三大工程”之一,预计将持续获得税收优惠、土地供应、金融支持等政策支持。随着城市化进程的不断推进和人口结构的变化,保租房的市场需求预计将持续上升。不过,随着大量保租房投放进入市场,住宅租赁市场的租金水平需持续关注。

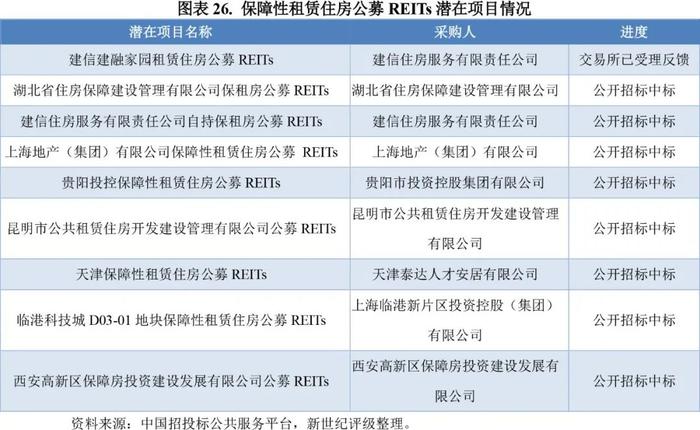

已上市的保租房REITs扩募计划中,2024年3月29日,红土深圳安居REIT发布拟申请扩募并新购入基础设施项目的公告,拟投资位于广东省深圳市的承福苑项目、南馨苑项目和空港花园项目三个保障性租赁住房项目。2024年2月2日,华润有巢REIT出具的变更回收资金投向的公告显示,拟新增南京江心洲项目和深圳龙岗项。

潜在项目方面,上交所于2024年3月1日受理了“建信建融家园租赁住房封闭式基础设施证券投资基金”,并于2024年4月15日反馈。除此之外,目前已有十余个省市的保障房项目正在筹备。这些潜在项目展现了保障性租赁住房REITs市场的活力和发展空间,随着政策的持续支持和市场的积极响应,预计将有更多的项目加入并推动市场进一步扩容。

[1] 净现金流分派率=本年可供分配金额/可参考公允价值净值。可参考公允价值净值=期末基金合并财务报表净资产-期末基础设施项目资产涉及科目的账面价值+期末基础设施项目资产评估价值。

[2] 实际派息率=当年单位派息/当年年初股价。

[3] 各指标的预测值系招募说明书刊载的可供分配金额测算报告中的原始数据,实际值系年度报告中的报告期实际发生值。

[4] 2023年5月4日,深圳市人民政府审议通过《深圳市保障性租赁住房管理办法》(深圳市人民政府令第353号),第十四条规定:“政府组织配租的保障性租赁住房租金按照同期同区同品质租赁住房市场参考租金的百分之六十确定。”

[5] 由于国君宽庭保租房REIT上市时间较短,本章节中二级市场的表现均未包含该REIT。

作者:新世纪评级金融结构评级部