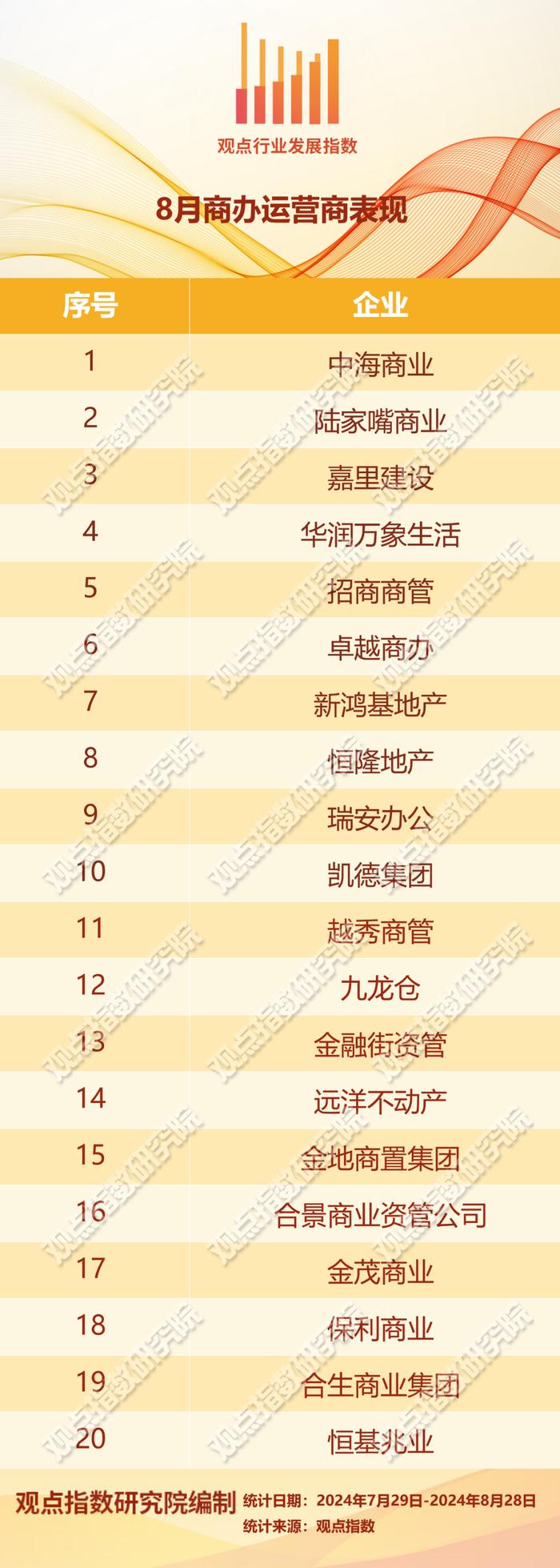

以价换量 | 2024年8月商办与办公空间发展报告

摘要:写字楼物业租金下调已成普遍现象,办公市场延续以价换量策略。(报告期2024.07.29-2024.08.28)

观点指数办公物业租约单价再下滑,商办运营商经营活动持续承压 上半年写字楼物业经营活动仍面临较大的压力,运营商或业主端延续以价换量的策略,通过降低租金以及其他优惠政策以维持物业的活跃度。

一线城市办公租金集体下跌,上海仍是商办资产交易热土 期内一线城市办公租金继续波动下行,租赁市场仍处于缓慢恢复期。商办资产交易市场上,对比上个报告期,交易宗数和交易总金额均出现下滑,办公投资市场仍保持理性。

IWG集团扭亏为盈,商办运营商打造创新商务生态系统 期内IWG集团、创富港、奕桥、德事TEC等办公空间服务商的管理规模继续增长,项目选址主要集中于重点城市写字楼物业的部分楼层。对比来看,商办运营商旗下联合办公品牌具有区别于其他联合办公品牌的资源优势。

办公物业租约单价再下滑,商办运营商经营活动持续承压

近期,企业披露上半年的业绩。从数据来看,上半年写字楼物业经营活动仍面临较大的压力,运营商或业主端延续以价换量的策略,通过降低租金以及其他优惠政策以吸引和留住租户。

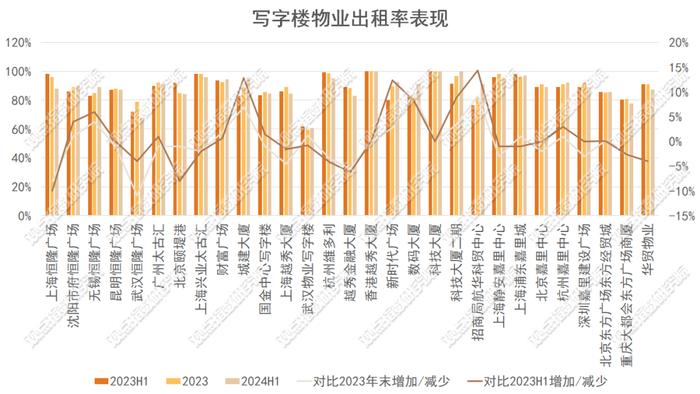

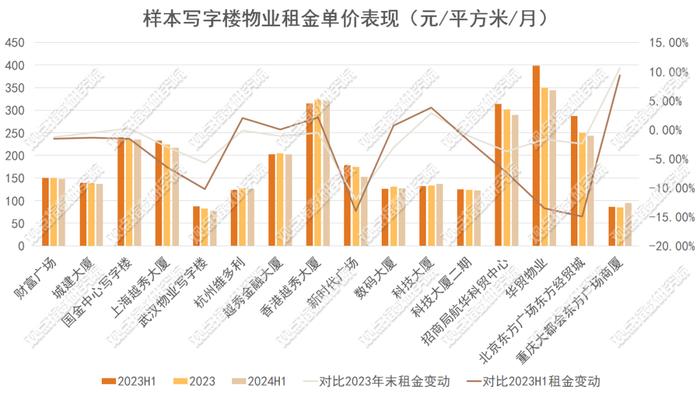

注:北京东方广场东方经贸城和重庆大都会东方广场商厦为企业公告期内平均数据,其余均为企业公告期末的数据

截至2024年中期末,图表中29个写字楼样本项目出租率数值表现从60.8%到100%不等,写字楼物业经营活动出现差距。29个样本项目平均出租率为88.89%,与2023年末对比,平均出租率减少了0.39个百分点,其中,超半数的样本写字楼项目出租率出现下滑。

另外,28%的样本写字楼项目出租率超95%,包括上海静安嘉里中心、杭州维多利、城建大厦、上海兴业太古汇、上海浦东嘉里城、香港越秀大厦、科技大厦以及科技大厦二期。

分写字楼能级来看,今年上半年,乙级写字楼租赁活动更为活跃。招商局商业房托基金在2024年的中期业绩公告中披露,截至6月底,数码大厦、科技大厦以及科技大厦二期出租率表现可圈可点,具体数值分别为91.1%、100%和100%,对比2023年末,出租率变动情况分别为增加了9.7个百分点、保持满租以及增加3.4个百分点。

业绩公告指出,招商局商业房托基金乙级写字楼受办公楼市场下行的影响不大。其中数码大厦由于部分科技企业入驻,出租率增长可观。

观点指数认为,乙级写字楼租赁活动更为活跃主要是受到当前宏观环境的影响,企业对业务发展前景持保守态度,继续严控办公成本支出。

另外,广州国金中心、上海恒隆广场、北京华贸等高端办公物业出租率水平均出现不同程度的下滑。对比2023年末,出租率数值减少区间在2到7个百分点不等,优质办公物业的经营压力仍存。

注:北京东方广场东方经贸城和重庆大都会东方广场商厦为企业公告期内平均数据,其余均为企业公告期末的数据

租金单价表现上,截至2024年中期末,16个样本写字楼项目租金水平区间从78.1元/平方米/月到344元/平方米/月不等,与去年年末相比,16个样本项目租约单价变动区间为-12.08%到10.59%,基于项目区位、商业聚集程度、办公服务、建筑质量等情况不同,写字楼物业租金水平的表现也差距较大。

16个样本项目平均租约单价为186.11元/平方米/月,对比2023年底下滑1.81%,对比去年同期下滑5%。值得注意的是,和去年年末相比,超80%的样本写字楼项目租约单价出现下滑,写字楼物业租金下调已成普遍现象,办公市场延续以价换量的策略。

除了出租率和租金单价出现下滑外,部分写字楼物业的租赁收入表现欠佳。

举例来说,由于商业零售以及写字楼租赁业务承压,今年上半年九龙仓集团在内地的投资物业整体收入为23.26亿港元,同比下跌4.44%,同时营业盈利下跌6%至15.51亿港元;SOHO中国财报指出,由于办公楼及商业物业租赁市场需求疲软,上半年营业收入同比下降约2.7%至7.99亿元;今年上半年,恒隆地产内地写字楼物业租赁收入录得5.56亿元,同比下滑4%,其中上海恒隆广场和沈阳市府恒隆广场租赁收入均出现同比下滑。

总结来看,办公租赁市场基本面明显走弱,租户流失更加考验商办运营商的项目运营管理能力。

一线城市办公租金集体下跌,上海仍是商办资产交易热土

样本项目面临去化压力,出租率和租金水平继续下跌的同时,一线城市办公市场仍面临租金下行的压力。

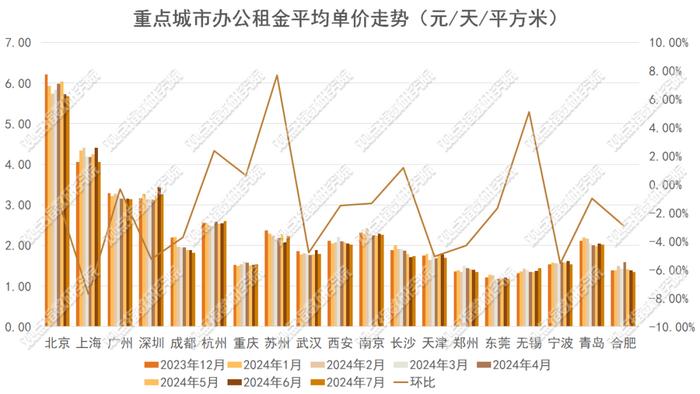

同花顺金融数据显示,期内(7月),19个重点城市平均办公租金单价为2.25元/天/平方米,环比下滑1.84%,其中办公租金平均单价出现环比下滑的城市占比74%,重点城市办公租赁市场活跃度不足。

一线城市平均办公租金单价为4.03元/平方米/天,环比下滑3.47%。具体来看,北京、上海、广州和深圳办公挂牌租金环比集体下跌,跌幅分别为0.87%、7.73%、0.32%以及5.23%,一线城市办公租金继续波动下行,租赁市场仍处于缓慢恢复期。

在经济下行压力下,企业搬迁、换租等活动还将继续,写字楼租金仍将承压。同时,在以价换量的市场环境下,一线城市甲级写字楼空置率有所改善。

第一太平戴维斯数据显示,第二季度北京、上海、广州及深圳全市甲级写字楼平均空置率分别为19.8%、22.3%、18.5%以及29.8%。上海半数的办公子市场出现空置率下滑,但由于新增办公供应,全市空置率仍环比上升0.6个百分点。

整体来看,虽然办公租金延续下行趋势,但办公需求有所回暖,一线城市甲级写字楼空置率表现有所改善。

市场供给侧方面,仲量联行数据显示,截至2024年上半年,中国14个重点城市的甲级办公楼总体量同比增长5.2%。其中,北京、上海、广州、深圳以及香港的总体量共计6402万平方米,同比增长5.3%。

预计至2025年年末,这14个城市合计将有近1236万平方米的新增供应,约占目前总体量的14%,深圳、上海、广州、成都的未来供应量较大。

从数据来看,重点城市的办公市场体量还将持续扩大,写字楼项目之间的竞争加剧。

商办资产交易上,据观点指数不完全统计,期内共计发生5宗办公资产交易案例,交易总金额为25.81亿元。对比上个报告期,交易宗数和交易总金额均出现下滑,办公投资市场仍保持理性。

期内最大单的办公资产交易由金光集团创造。据上海产权交易所披露,8月21日,上海广田房地产开发有限公司40%的股权成功以约17.2亿元的底价成交,转让标的评估值约17.2亿元。

据了解,上海广田房地产开发有限公司是上海星荟中心的项目公司,该项目包括两栋11.8万平方米的超甲级办公楼及7.2万平方米的商业部分。本次转让的40%股权原由国有企业上海雅古项目管理有限公司持有,剩余60%的股权由金光集团旗下的香港建设(上海广田)控股有限公司及香港建设(中国)工程有限公司持有。

交易完成后,上海星荟中心项目将由金光集团全资持有。包括上海星荟中心在内,金光集团在内地投资的物业还包括上海白玉兰广场、上海金虹桥国际中心以及上海外滩中心。

另外,从观点指数统计的办公资产交易图表可以发现,上海是商办资产交易最为频繁的城市。除了期内的交易案例外,今年以来在沪商办资产交易标的还包括星光耀广场2期1号楼、上海美呈大厦、三和大厦、陆家嘴富汇大厦A栋、上海轻工国际大厦等。上海一直是商办资产交易的重点城市。

除了直接出售和租赁活动外,写字楼物业的融资方式还有更多可能。

8月1日,“中信建投-上海国金中心办公楼二期2期绿色资产支持专项计划(碳中和)”在上交所成功发行。

产品储架规模70亿元,首期规模20.01亿元,标的物业为上海国金中心二期写字楼19-23层、25层、27层、30层、39层、40层,评估价值为32.30亿元,优先级抵押率61.92%。

据观点指数了解,这并非新鸿基地产首次以上海国金中心办公楼作为标的物业发行绿色资产支持专项计划。早于2022年其就在上交所发行的“中信建投-上海国金中心办公楼二期1期绿色资产支持专项计划”,储架规模110亿元,首期规模20.01亿元,产品标的物业为上海国金中心二期写字楼低区部分(6-18层)。

新鸿基地产在2023/24年度中期业绩报告中提及,上海国金中心项目的双子式甲级办公大楼在项目区位以及环保方面表现突出,是内地和跨国大型金融机构的办公选址,整体出租率继续保持高水平。

对于写字楼物业而言,CMBS的发行有助于提升资产价值,同时拓宽企业的融资渠道,提高财务灵活性,持有优质写字楼资产能为企业带来更多的融资选择,从而增强可持续发展能力。

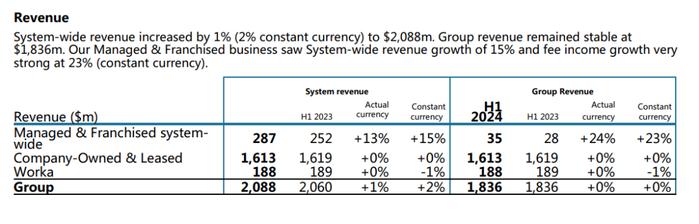

IWG集团扭亏为盈,商办运营商打造创新商务生态系统

商业办公细分市场上,期内IWG集团、创富港、奕桥、德事TEC等办公空间服务商管理规模继续增长,项目选址主要集中于重点城市写字楼物业的部分楼层。

其中,8月2日,雷格斯品牌安徽首店项目正式揭牌,项目选址落户在合肥金融广场二期,雷格斯属于IWG集团旗下的灵活办公品牌。

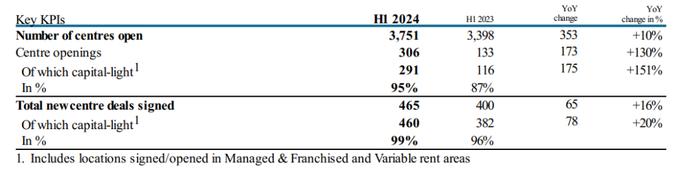

值得一提的是,近期,IWG集团披露了2024年中期业绩公告。上半年IWG集团总营收为18.36亿美元,与去年同期持平。半年度利润为1600万美元,去年同期为亏损7600万美元,这是IWG近五年来首次恢复正收益。