突发!新城卖掉了旗下144家影院运营公司股权

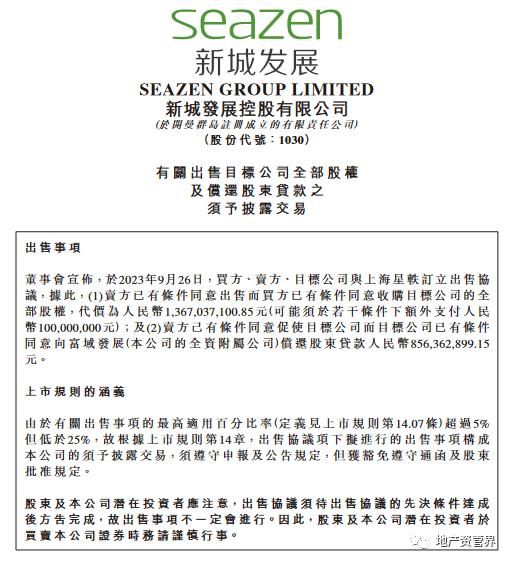

9月26日,新城发展(01030.HK)发布有关出售目标公司全部股权及偿还股东贷款之须予披露交易。

根据出售协议,新城发展的间接全资附属香港恒逸发展有限公司(作为卖方)拟向PAGACIVHoldingII(HK)Limited(作为买方)出售常州恒轩咨询管理有限公司(目标公司)的全部股权,代价为约13.67亿元,倘买方未能于2023年9月30日前向国家市场监督管理总局提交合并审查申请;或因任何原因延迟至2023年11月30日后的日期支付代价或偿还股东贷款,则买方应进一步向卖方额外支付1亿元,作为代价的余下部分。

与此同时,目标公司已有条件同意向富域发展(新城发展的全资附属公司)偿还股东贷款约8.56亿元。

新城发展表示,出售事项有利于集团变现过往投资的价值,以优化持续进行的财务资源重新配置,尤其是增加资本储备及降低负债比率。总体而言,相关举措有助于集团减低风险,实现长期稳健的发展。凭借出售事项所得现金资源,该集团将考虑可改善其整体流动资金的各种途径,包括但不限于偿还贷款、于公开市场购买现有票据,或提早偿还其他债务。

于2023年9月26日,新城发展向买方签发担保函,据此,其同意促使并向买方担保卖方履行出售协议下的责任及义务。根据该担保,公司及卖方应对卖方于出售协议项下的任何违约、赔偿及应付的付款义务承担共同及个别责任。

据了解,目标公司主要从事谘询及投资业务。由目标公司持股97.60%的上海星轶是其营运实体,主要从事影院业的投资及管理。于2023年6月30日,目标集团在中国营运及管理合共144家影院。

于公告日期,上海星轶由新城发展的管理层及雇员持股平台上海幕维与上海序悦分别拥有1.914%及0.486%权益,除董事吕小平及陆忠明各自实益拥有上海星轶的0.093%股权外,其最终实益拥有人为集团雇员且与该公司任何关连人士并无关联。

于2023年8月31日,目标集团未经审核净资产值约为1.7亿元;非控股权益约3021.68万元;股东贷款8.56亿元。

评级被下调

值得一提的是,9月8日,标普将新城发展控股有限公司和其子公司新城控股集团股份有限公司(SeazenHoldingsCo.,Ltd,简称“新城控股”,601155.SH)的长期发行人信用评级从“BB-”下调至“B+”。

同时将新城控股的未偿还高级无抵押票据的长期发行评级从“B+”下调至“B”。

标普下调了新城发展及其子公司新城控股的评级,因为持续不稳定的销售将在未来12个月内对其杠杆率和流动性缓冲带来压力。2023年前8个月,新城发展的合同总销售额为544亿元,同比下降36.3%。鉴于新城发展在中国二三线城市的房地产销售波动较大,标普下调了对其2024年销售额的预测,从之前的850亿至900亿元人民币下调至800亿至850亿元人民币。尽管放宽了购房限制、降低了首付要求,但鉴于基本面疲弱,市场购房者可能会继续采取观望态度。另一方面,标普认为,对大多数中国房企而言(尤其是民营房企),再融资风险正在上升,部分原因是一些大型行业参与者陷入困境。

标普认为,新城发展将利用内部资源和新的银行贷款偿还2024年到期的境内外债券,总额约为人民币70亿元。2024年到期的债券期限分布在全年,其中最大规模的到期债券(约为4.5亿美元)将于2024年12月到期。与2023年约130亿元人民币的规模相比,规模更小,集中度也更低。公募债券的再融资渠道可能仍然受限,标普不认为在基本情况下会出现再融资。2024年到期的70亿元人民币债券将主要由经营性现金流覆盖,包括购物中心的租金收入以及银行新贷款提取,特别是通过质押新的无抵押投资物业获得的长期经营性贷款。