买股票前,最好记住这4条股市真相

作者:泉果探照灯

我心力憔悴,怀疑和退缩充满脑海。登山的领队说,类似的情况他已经见过上百次了,敦促我坚持。最终,当我抵达山顶,乘坐缆车,在3万英尺高空“一览众山小”时,我惊讶地发现,我攀爬过的这些山脉的高低起伏,就如同我每天都在看的股票市场多年的K线图一般。

那一刻,我的震惊无与伦比,我似乎在这次艰难的“攀登K线图”的经历中,找到了某种关于投资生涯的隐喻。我惊讶于这些巨大波动的落差,很难想象,如果不是那仅有3英尺的手电光亮,自己是否有信心等到这3万英尺高处的风景。

——丹尼尔·尼古拉斯

(ClimbingaWallofWorry,

OakmarkFundsInsights,

Oct31,2022)

此刻,投资心性可能比以往任何时刻都更加重要。

昨天,A股将迎来了十一长假之后的第一个交易日。据说,很多新股民在放假前突击开了户,准备跑步“入场”,而且,这其中有不少是90后和00后,这批年轻一代,此前从未涉足过股票市场,恐怕也对股票交易这件事情知之寥寥。

在过去的3年中,从未停止过学习和分享全球各顶级投资大师的投资方法和心法,这些大师,无不是在股海浮沉数十年依然幸存下来的佼佼者,他们的投资理念堪称能够穿越周期的顶级智慧。

本期梳理出我们认为关于股市最重要的4个真相,如果您是第一次入市,希望您能看完这几句话再正式下场;如果您是浮沉数十年的老江湖,我们也愿与您共同再次回顾这些关于股市的金玉良言,与您共勉。

01

不要低估情绪对投资的影响。个人投资者的主要错误是,他们在市场上涨时买入,假设市场会进一步上涨,在市场下跌时卖出,假设市场会进一步下跌。

这句话来自诺贝尔经济学奖得主马科维茨。自20世纪60年代以来,全球顶级机构投资者管理投资组合的标准做法,几乎都建立在马科维茨的经济理论之上。因此,另一位诺贝尔奖得主萨缪尔森曾有句名言——“华尔街站在哈里·马科维茨的肩膀上”。

要了解马科维茨以及相关投资大师的主要观点,可以花3分钟浏览这篇:

02

没有什么,比看到朋友或是邻居发财,更能扰乱一个人的投资判断力了。

投资人兼神经医学专家威廉·伯恩斯坦(WilliamBernstein)指出,“为什么踏空让我们如此难受?为什么我们都会被明星股吸引?最直接的原因是,大家都在买,而且更重要的是,我认识的人赚钱了!”

伯恩斯坦说,其实“贪婪”背后的脑科学原因,在于脑中的伏隔核作祟。它不仅能被“奖励”本身激发,而且对“预期的奖励”反应更加强烈,也就是说,“能赚钱”比“赚到钱”感觉更加刺激。这种心理会让人天然地被高回报的小概率机会吸引,而忽略了潜在的高风险。

因此伯恩斯坦提醒大家一定要保持冷静、控制风险。

正如他所说:“投资就像一条公路。你要开着车,将资产从现在的自己传递给未来的自己。即使你98%的路上开得顺风顺水,但在2%的险境中,一个翻车事故也可能让你前功尽弃。所以一定要在启程的时候,考虑到2%的最差情境,这意味着,你要问自己一些看似不可能的极端问题。当然,‘更保守’意味着‘次优’,但是,一个你可以持续的次优策略,要比一个你无法坚持的最优策略好得多。”

03

《爱丽丝梦游仙境》中说:“人们必须跑得快,才能站得稳”。但在股市里,买对股票的人,必须站着不动,才能跑得快。

投资者如何避免辛辛苦苦最后赔钱的悲惨命运?

英国知名金融学者赵怀南教授是一位秉持独立思考原则的金融思想家,他在【泉果无限对话】中总结了投资的核心秘诀:“买得对、拿得住”。他强调,股市中的最佳收益往往集中在少数几个交易日,频繁买卖可能导致错过这些关键时刻,影响整体收益。因此,长期持有是投资成功的关键。

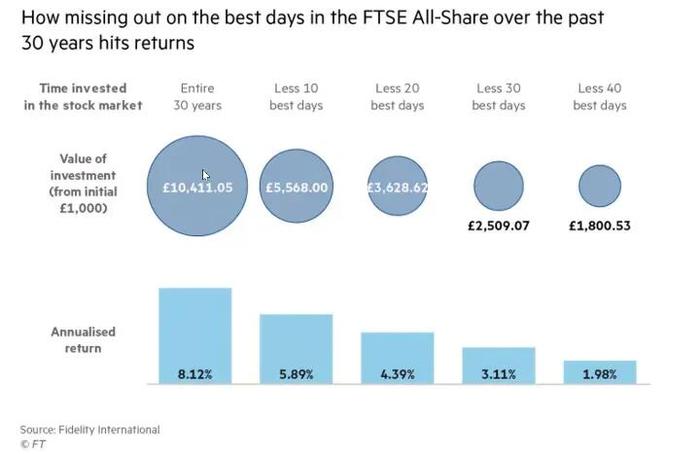

图1.富时全股指数:错过表现最好的天数对收益的影响

根据英国富时全股指数(FTSEAll-Share)的研究,研究者追踪了其30年的收益率,并分析了如果错过了表现最好的那些天,会给收益带来的影响:

假设30年前你投资了1000英镑,然后一直持有30年,那么这1000英镑30年后变成了10411英镑,年化收益率为8.12%。

如果你错过了最好的10天,收益直接从10411英镑降到5568英镑;

如果你错过了最好的20天,收益降到3629英镑;

如果你错过了最好的40天,收益降成1800英镑,年化收益只有2%。

其实40天对30年来说是微不足道的,但如果你错过了这40天,你30年的年化收益只有2%,连通货膨胀都跑不赢,投资的净现值(NPV)为负。

再看一个美国的研究,密西根大学的学者研究美股1963年到2004年间的收益。研究者发现,在这40年期间,0.85%的交易日创造了96%的市场收益。

结论是,频繁买卖很容易错失最好的30天。

但知易行难,要做到这一点,建议采用“铁咖啡罐理论”,即在买入后,封进咖啡罐,长期持有。赵怀南同时提醒,这个方法必须以“买得对”为前提,即在充分研究的基础上选择优质标的。正如彼得·林奇所说:“投资却不研究公司,就像打扑克不看牌一样”。

04

为什么投机的诱惑那么大?因为正反馈来得快!你想想:只要看看图,做个决定,然后说不定明天就挣钱了,多简单!

有一个共同的认知:要愿意放弃一些“快速赚钱”的机会,专注于那些真正值得长期投入的资产。

“坚持那些长期的东西,原理是很简单,但需要非常深度严谨的思考,要考虑很多变量,而且还都要预测到长期的维度。要做到这一点,第一要有耐心,第二要有独立思考的能力,你必须愿意放弃一些机会,这种机会可能很快能赚钱、但是可能也很快会亏本。”

“很多方法短期有效的原因,在于市场的偏见。因为市场是有滤镜的,短期的视角常常受到市场的滤镜的影响,导致对股票的判断失真。然而,市场这个滤镜的正反翻转,也是极快的,所以打脸往往也会来的特别迅速。”

“因此,从长期的视角看公司,能让人得以抛开市场的滤镜,那自然看山是山,看水是水,一切清晰可见。”

毕竟,正如芒格所说:“时间是平庸企业的敌人,却是伟大企业的朋友。”

如果您今天正式下场,我们希望您能记得我们说的这句话:投资就像一场马拉松,不是拼一时的配速,而是比拼谁能跑得更远、更稳。在这场持久战中,控制情绪、选择优质标的、并且耐心持有,比追逐短期收益更为关键。

回到文章最开头提到的马科维茨,曾经有人请教这位诺奖得主兼投资大师:您这么懂组合,请问您自己的投资组合是什么样的?

马科维兹挠着后脑勺憨厚一笑:“和机构管理基金不同,基于我个人的性格特点,在投资上,除了收益目标,我还迭加了一个重要的附加条件——就是‘心里舒服一点’。我总结让自己心里舒服的核心,就是‘最小化自己的后悔’。”

因此,经过反复的权衡,马科维茨自己的个人理财策略是:更倾向于购买专业金融机构管理的一些长期收益产品,然后再配点债券,偶尔自己下场买买股票,但是亲自下场重注,在股市浮沉的投资方式,还是算了吧!

马科维茨继续解释说,毕竟,他自己最容易后悔的点就是——“如果我没买股票但股票涨了,我会后悔。如果我买了股票,股市跌了,我也会后悔。”