财报前瞻丨Cloudflare:增长率的进一步恶化或给股价带来压力

作者|RichardDurant

编译|美股研究社

在经历了两年相当稳定的表现后,Cloudflare(NYSE:NET)的增长率在2022年第三季度显著恶化。这是宏观环境的结果,但进一步疲软可能开始削弱投资者对该行业的信心。

尽管如此,公司仍在继续快速创新,并积累了一系列互补的解决方案,使公司能够实现长期增长。随着整个2022年科技支出的减弱,未来的道路仍然不确定,但较低的通胀和衰退担忧的减弱可能会带来一个更稳定的环境。

Cloudflare最近发布了一个数字体验监控解决方案,以洞察员工的协作和生产力。Cloudflare数字体验监控是一个仪表板,提供关于应用程序和互联网服务如何在组织网络中执行的信息。这提供了对可能影响员工生产力的应用程序中断、网络问题和性能问题的见解。

预计到2026年,至少60%的I&O领导者将使用数字体验监控来衡量应用程序、服务和端点性能,而2021年这一比例还不到20%。虽然这种类型的服务在短期内可能不会成为有意义的收入来源,但它突显了Cloudflare的网络如何使他们能够提供广泛的服务。

01

介绍

云计算导致了现有基础设施的虚拟化,而不是重新思考互联网规模时代的计算。企业不需要购买服务器和安装操作系统,而是必须选择区域,配置虚拟机,并人为地维护代码。Cloudflare的目标是通过消除对基础设施的需求来简化扩展。通过确保资源只在需要时使用,这也可能有助于降低成本。

截至第三季度末,CloudflareWorkers上运行的独立应用程序有220万个。CloudflarePages也有36.7万个项目,自5月份以来翻了一番,Cloudflare有超过100万名开发人员在他们的超级云上开发。当Cloudflare仍在向其Workers服务引入基本功能时,这种参与度已经达到了这一水平。R2存储产品于2022年9月正式上市,同时上市的还有WorkersKV和耐用物品。Cloudflare的第一个数据库产品D1目前处于内测阶段,预计很快将进入公测阶段。

Cloudflare表示,他们正在与大公司讨论使用R2来节省出口费用,并在不同的云平台上使用存储对象。在未来12个月里,存储解决方案的财务影响将是值得观察的,因为似乎是R2在2021年的宣布让投资者意识到Cloudflare的潜力,并引发了股价狂潮。

尽管外界大肆宣传Cloudflare是第四家超大规模企业,但他们仍然是一家网络公司,这有利有弊。这应该有助于他们在某些领域迅速取得成功,但目前尚不清楚他们是否能达到与AWS和微软(NASDAQ:MSFT)Azure相同的规模。

为了支持Workers服务的发展,Cloudflare正在与40家风险投资公司合作,为基于Workers服务的初创公司提供融资。该项目的资金最初预计为12.5亿美元,但由于投资者兴趣浓厚,资金增加到20亿美元。

值得注意的是,这笔资金是由风投提供的,而不是由Cloudflare提供的,这使Cloudflare免受了他们购买其平台需求的指控。目前有25家初创公司获得初始融资,其中包括一家旨在解决数据隐私问题的隐私防火墙,以及一家旨在加快前端和移动开发人员后端开发速度的公司。这一举措的最终成功尚不清楚,但它有助于为Workers提供可见性,并可能在未来带来显著的需求增长。

02

网络安全

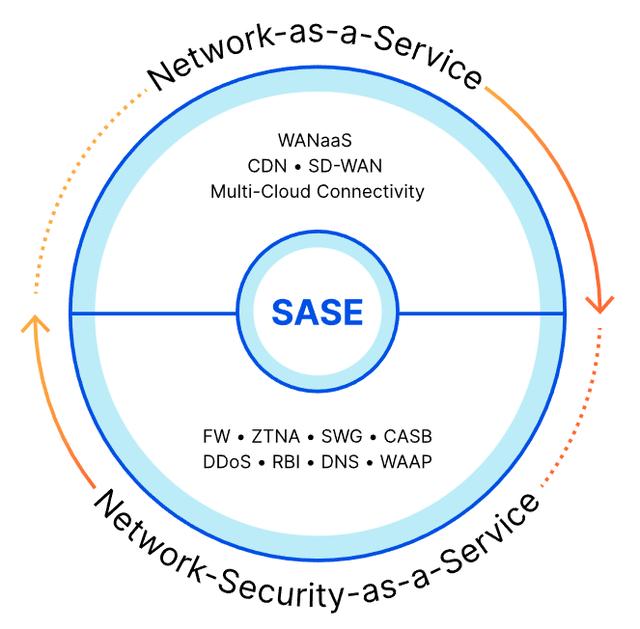

网络安全正在转向安全访问服务边缘(SASE)模式,由Zscaler(NASDAQ:ZS)和PaloAltoNetworks(NASDAQ:PANW)等公司引领。SASE将软件定义的广域网功能与许多网络安全功能结合在一起,包括:

安全的web网关

云访问安全代理

零信任网络接入

防火墙即服务

SASE模型旨在使员工能够安全地从任何地方连接到组织的网络,并为组织提供对进入和退出网络的流量的粒度控制。

Figure1:SASEServices (source:Cloudflare)

Cloudflare最近推出了MagicWAN连接器,使CloudflareOne成为真正集成的SASE解决方案。MagicWAN连接器可以安全连接任何网络到Cloudflare的全球网络。作为CloudflareOneSASE解决方案的一部分,这允许访问全套安全工具,包括零信任网络访问、数据丢失预防、入侵检测系统和云访问安全代理。

目前只有少数供应商能够提供真正集成的SASE解决方案,大多数供应商不得不采取合作方式来提供全套解决方案。预计到2025年,大约三分之一的新SASE部署将基于单一供应商的产品,高于2022年的10%。

目前还不清楚Cloudflare的安全解决方案如何与Zscaler和PaloAltoNetworks竞争,但考虑到Cloudflare的差异化网络,它们可能至少在某些领域具有优势。Cloudflare最近强调,他们的转发代理服务比Zscaler的快得多。

这些产品是Cloudflare零信任平台的一部分,该平台有助于保护应用程序和互联网体验的公共互联网。Cloudflare根据内部测试估计,CloudflareGateway比ZIA快58%。据估计,Cloudflare访问速度比ZPA快38%,Cloudflare浏览器隔离速度比Zscaler云浏览器隔离速度快45%。不过,Zscaler对Cloudflare的解决方案相当不屑一顾,认为他们目前没有竞争力。

Cloudflare最近还推出了移动设备零信任SIM卡,通过保护离开移动设备的每个数据包来帮助保护企业网络。Cloudflare还将推出“移动运营商零信任”(ZeroTrustforMobileOperators),这是一个无线运营商合作伙伴计划,允许任何运营商提供基于Cloudflare零信任平台的移动安全工具。

03

财务分析

在今年的大部分时间里,Cloudflare一直警告称,由于宏观因素,增长放缓,这一点开始在他们的第三季度业绩中体现出来。不过,到2022年,宏观环境并没有发生重大变化,年初观察到的疲软在财务业绩中变得明显。

尽管美元在过去几个月里大幅走弱,但在最近几个季度里,强势美元也是一个不利因素。Cloudflare以美元计费,这给美国以外的客户带来了压力,但不会直接影响他们的收入。Cloudflare做出了一些让步,以帮助缓解这种压力,延续了该公司放弃短期业绩、加强长期业务的历史。

从地理位置来看,美国和欧洲、中东和非洲地区的表现相对稳定,而亚太地区相对于2021年有所改善,但价格敏感性和购买决策延迟。过去12个月,Cloudflare在这些地区以外的增长也大幅下降。

Cloudflare的安全业务一直是一个优势领域,这得益于人们对其解决方案的意识不断增强,以及地缘政治紧张局势。Cloudflare最近还获得了FedRAMP适度授权,这应该会支持他们不断增长的政府业务。

Cloudflare强调,该季度的年化收入超过10亿美元,而只有6%的上市软件公司实现了这一目标。这种类型的分析通常被用作反对云计算股票估值的论据,强调公司达到一定规模阈值(ARR10亿美元、ARR100亿美元等)的概率很低。虽然这有一定的道理,但它忽略了这样一个事实,即在过去,当it市场明显较小时,这些门槛就已经达到了。

例如,甲骨文(NYSE:ORCL)在1991年就突破了10亿美元的营收大关。将Cloudflare的成就与31年后的甲骨文进行直接比较是没有意义的。Cloudflare现在年收入达到50亿至60亿美元,将更接近甲骨文1991年的表现。

Cloudflare认为,他们的现有产品只渗透了不到1%的市场,并将继续创新,推动其目标市场的扩张。因此,目前的增长放缓不应过度推断,因为这显然是由于宏观因素,而不是Cloudflare接近市场饱和。Cloudflare的目标是在未来五年内实现50亿美元的年化收入,到目前为止,只有1%的上市软件公司实现了这一目标。

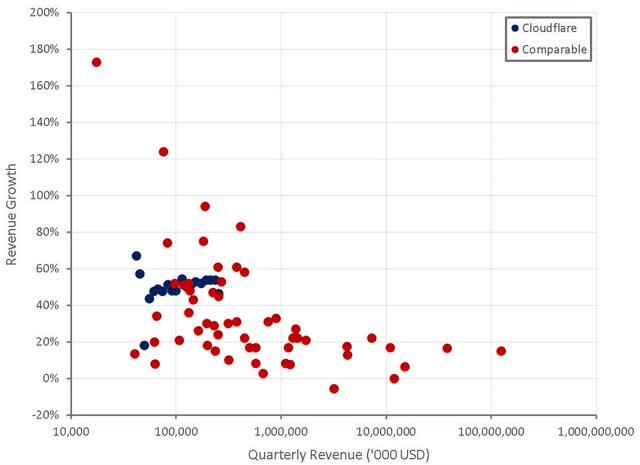

Figure2:CloudflareRevenueGrowth (source:Createdbyauthorusingdatafromcompanyreports)

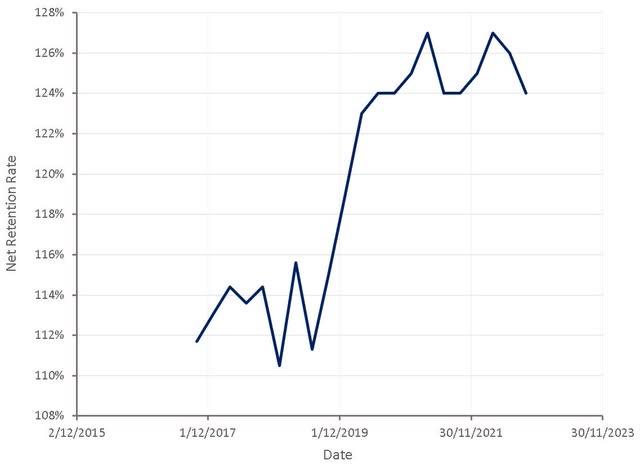

过去几年,Cloudflare以美元计算的净留存率一直相当稳定,在124-127%之间,而其内部目标超过130%。Cloudflare认为,这可以通过添加ZeroTrust和R2等基于座位和存储的产品来实现。考虑到Cloudflare快速的产品创新,净留存率在过去1-2年里应该继续增长,但在目前的环境下,稳定是合理的。

Figure3:CloudflareNetRetentionRate (source:CreatedbyauthorusingdatafromCloudflare)

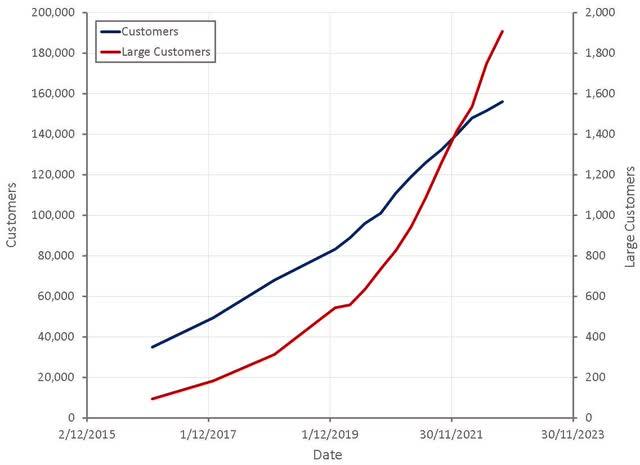

过去两个季度,客户增长明显放缓,尽管这主要是由于客户规模较小。这种恶化的部分原因是PAYG客户将交易降至免费层。大型客户的销售周期也在延长,中端市场的扩张已经放缓。

年收入超过10万美元的客户持续强劲增长,目前这些客户占Cloudflare收入的61%。第三季度,年消费额超过50万美元的客户数量同比增长88%,超过100万美元的客户数量同比增长63%。这些数据突显了Cloudflare进军高端市场以及他们不断增长的解决方案组合。目前,《财富》500强企业中只有32%是Cloudflare的客户,这为扩大更大客户的业务留下了巨大的增长空间。

理想情况下,客户增加将在2023年加速,因为这是长期增长的驱动力,但在短期内,现有客户群的扩张和大客户的增加可以说更重要。

Figure4:CloudflareCustomers (source:CreatedbyauthorusingdatafromCloudflare)

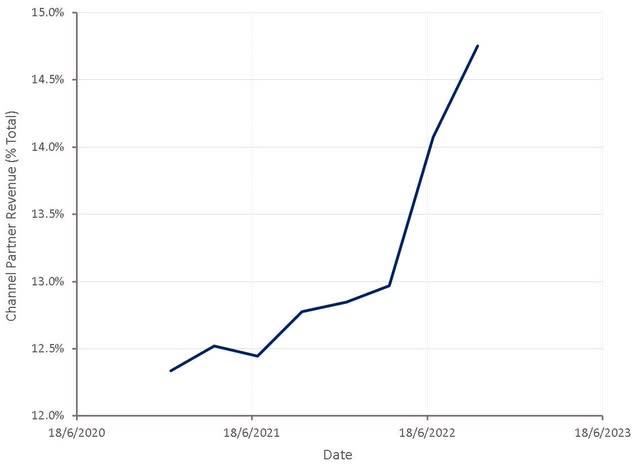

渠道合作伙伴的收入正迅速成为业务中更重要的一部分。Cloudflare在第三季度财报电话会议上强调了他们的渠道战略,其中零信任空间是特别关注的焦点。在这个市场上,与Zscaler和PaloAltoNetworks的胜率仍然很高,尽管Cloudflare认为他们仍然需要提高对其产品的认知度。

Figure5:CloudflareChannelPartnerRevenue (source:CreatedbyauthorusingdatafromCloudflare)

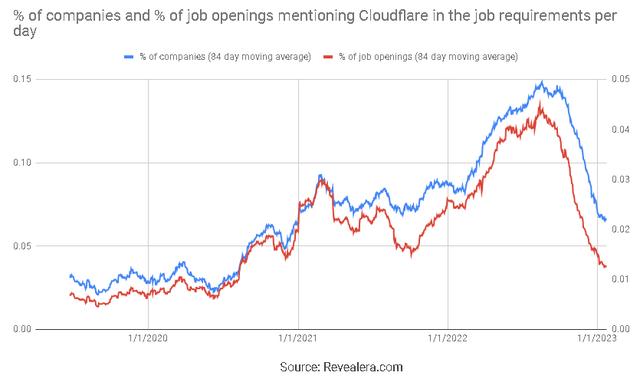

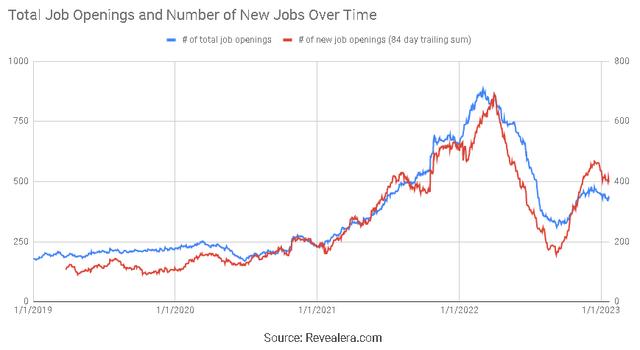

涉及Cloudflare的职位空缺数量在2022年下半年大幅下降,这可能表明未来几个季度将进一步疲软。不过,由于Cloudflare转向高端市场,这一点很难确定。大量的客户增长可能在相当大的程度上抵消整体的疲软。

Figure6:JobOpeningsMentioningCloudflareintheJobRequirements (source:Revealera.com)

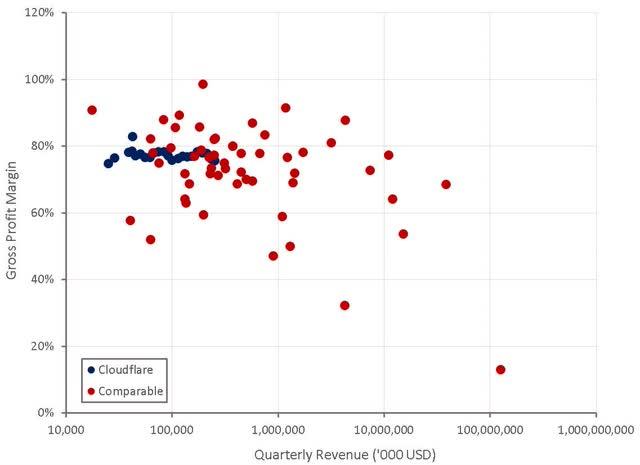

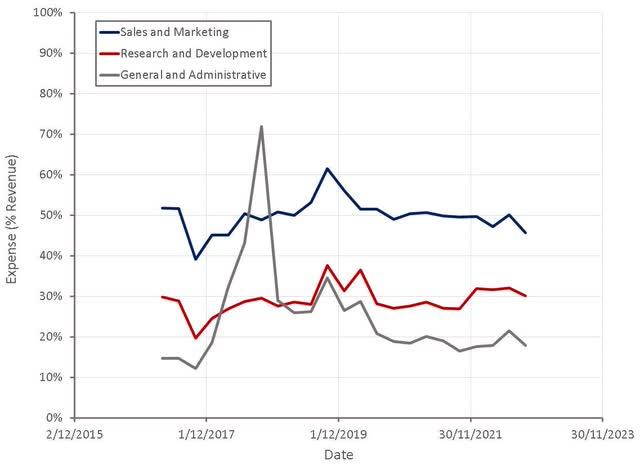

Cloudflare的毛利率在最近几个季度略有恶化,这是该业务面临压力的另一个迹象。随着Cloudflare推出更高价值的服务,毛利率应该会稳定或增长,但这可能会被较低的网络利用率和客户激励措施所抵消。

Figure7:CloudflareGrossProfitMargins (source:Createdbyauthorusingdatafromcompanyreports)

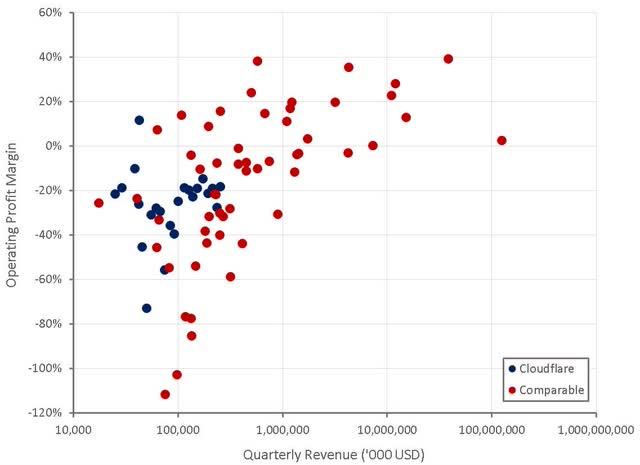

营业利润率继续保持相当稳定,并有可能继续保持下去。Cloudflare承诺继续投资于业务的未来,以类似于亚马逊的方式压低利润率。在当前的市场上,这不大可能得到投资者的认可,但只要这些投资能够继续有效地带来增长,这就是一个积极的因素。

Figure8:CloudflareOperatingProfitMargins (source:Createdbyauthorusingdatafromcompanyreports)

Figure9:CloudflareOperatingExpenses (source:CreatedbyauthorusingdatafromCloudflare)

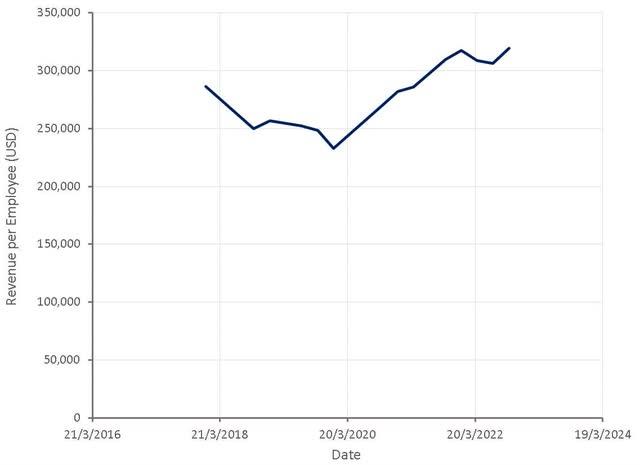

Figure10:CloudflareRevenueperEmployee (source:CreatedbyauthorusingdatafromCloudflare)

到2022年,Cloudflare的职位空缺大幅波动。Cloudflare表示,他们的招聘速度是基于当前的市场状况,这可能表明现在的环境比9月份要有利得多。

Figure11:CloudflareJobOpenings (source:Revealera.com)

04

估值

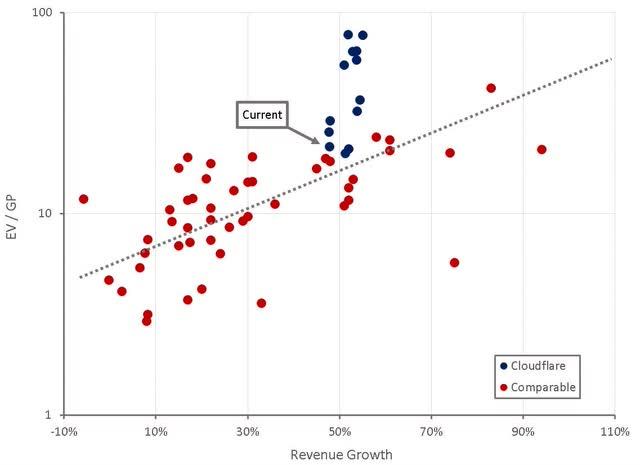

Cloudflare目前的股价估值似乎比过去更为合理,但相对于同行而言仍然昂贵。仅凭Cloudflare目前的财务表现并不能证明其估值溢价是合理的。它更多地是基于对公司网络提供的可选性和公司强大的执行力。

Figure12:CloudflareRelativeValuation (source:CreatedbyauthorusingdatafromSeekingAlpha)

Cloudflare增长率的进一步恶化可能会给股价带来压力,使该公司的估值与同行更接近。虽然2023年经济增长可能仍面临压力,但通胀率下降和对衰退的担忧减轻可能会导致IT预算趋于稳定。不管短期表现如何,Cloudflare仍有望取得长期成功,特别是如果Workers服务继续获得关注的话。