预见2024:《2024年中国商业智能行业全景图谱》(附市场规模、竞争格局和发展前景等)

转自:前瞻产业研究院

行业主要上市公司:思创医惠(300078.SZ);东方国信(300166.SZ);用友网络(600588.SH);浩丰科技(300419.SZ)等

本文核心数据:中国商业智能行业市场规模;商业智能行业规模以上生产型企业数量;商业智能行业下游应用情况

行业概况

1、商业智能的概念发展

商业智能(BusinessIntelligence,以下简称BI),也被称为商业智慧或商务智能。早在1958年,IBM的研究员HansPeterLuhn就将“智能”定义为“对事物相互关系的一种理解能力,并依靠这种能力去指导决策,以达到预期的目标。”这期间出现的领导信息系统(ES,ExecutiveInformationSystem)和决策支持系统(DSS,DecisionSupportSystem)等技术应用,可以看作是BI的前身。但是由于技术、企业环境现状等因素的限制,BI经历了一段漫长的探索期。商业智能概念的发展历程如下:

2、商业智能定义

基于BI的概念发展,前瞻对商业智能(BI)做出如下定义:BI是在打通企业数据孤岛,实现数据集成和统一管理的基础上,利用数据仓库、数据可视化与分析技术,将指定的数据转化为信息和知识的解决方案,其价值体现在满足企业不同人群对数据查询、分析和探索的需求,从而为管理和业务提供数据依据和决策支持。

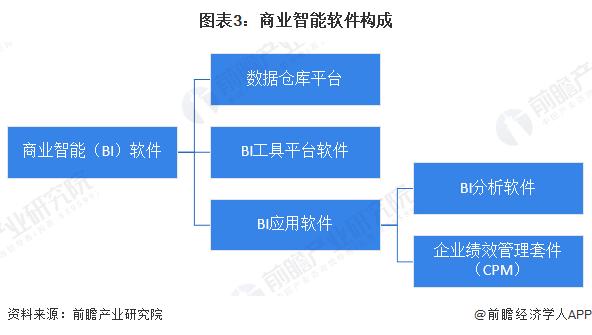

BI软件包括数据仓库平台、BI平台软件和BI应用软件。其中,数据仓库平台是企业进行数据分析的基础,在此之上有两类分析软件;一类是应用软件,如ERM,CRM,SCM中集成的分析功能,通常用来进行专项绩效管理或分析,应用软件还细分为分析软件与全面企业绩效管理套件(CPM);另一类是专业的BI工具平台软件,可将各个企业应用中的数据整合后实现全局数据查询、报告以及分析。

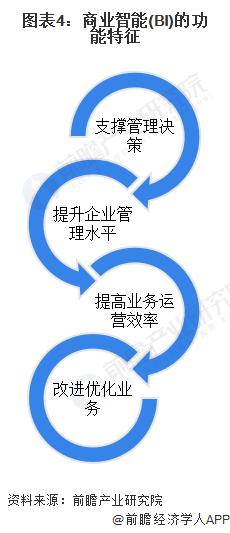

3、商业智能(BI)的功能特征

在企业大数据架构逐步建立的背景下,商业智能在企业决策、企业管理中大有用武之地,其功能特征具体如下:

4、产业链各环节构成丰富

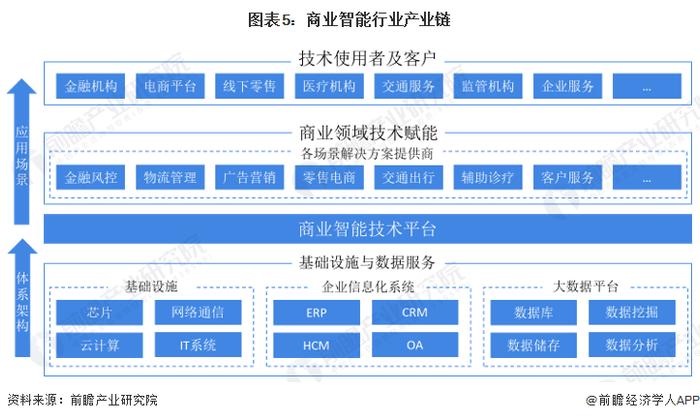

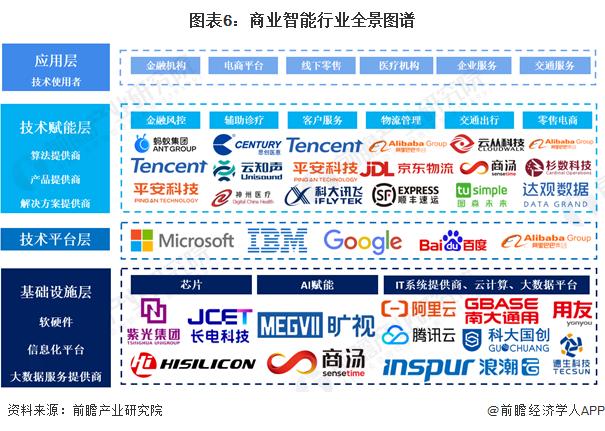

中国商业智能产业链上游为企业信息化系统供应商、数据整合、基础设施供应商;产业链中游为大数据管理系统供应商、垂直领域产品供应商、各场景解决方案供应商;产业链下游为应用领域,主要为金融、电商、物流、出行、媒体、工业等领域。

在产业链上游,传统IT厂商、云服务厂商、大数据平台服务商可为产业链中游技术提供者赋予计算、存储等基础设施支持,ERP、CRM等企业信息系统可帮助企业有效记录其资源及业务数据。新型商业智能侧重于智能技术在商业场景和典型环节中的渗透应用,在产业链的中游解决方案提供商环节集聚了大量垂直领域的技术赋能型公司。同时,大多由互联网科技巨头领导布局的商业智能技术平台也可以充当产业链中游角色,为各商业场景/环节提供赋能效果。

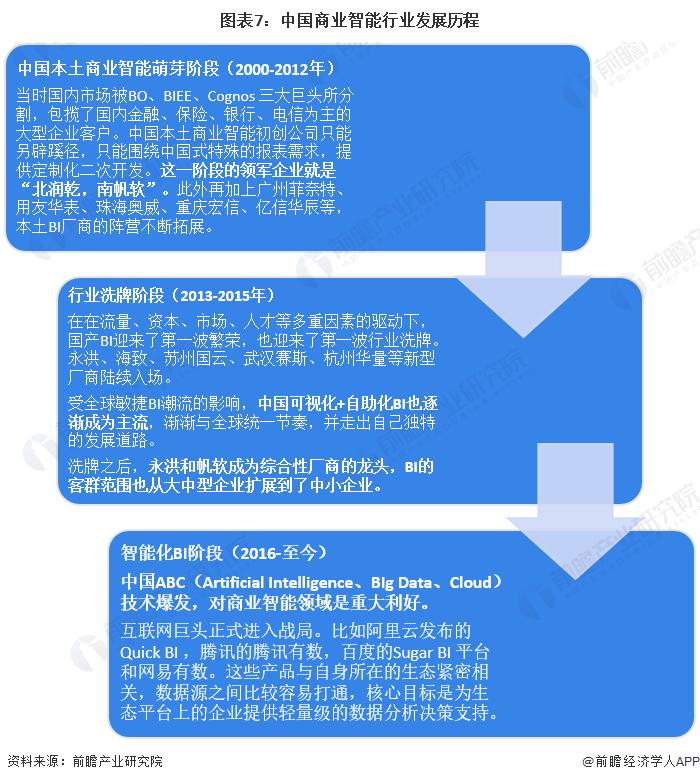

行业发展历程:行业进入智能化BI阶段

国际市场上,在20世纪80、90年代,已经有一批商业智能企业成立。而在国内,直到20世纪90年代末,一些有远见的IT人开始从事商业智能领域的研究、摸索与实践。

在最初的发展阶段,商业智能作为一个新的、不是太好理解的概念,早期的定义非常广泛。这个时期的商业智能(BI)前端工具,大致有两类功能方向:一类是支持多维分析(OLAP)的工具,另外一类则是报表系工具,由于国内企业对于报表需求的刚需释放,以及对于格式的纠结和坚持,解决格式较为复杂固定报表功能也时常成为选型重点需求。

进入21世纪以来,行业开始真正起航,2000-2012年为中国本土商业智能萌芽阶段。彼时,国内市场被海外巨头产品所分割,中国厂商开始围绕中国式特殊的报表需求,提供定制化二次开发,市场呈现“北润乾,南帆软”的局面。

2013-2015年,行业进入洗牌阶段,一波新型厂商开始陆续入场,中国可视化+自助化BI也逐渐成为主流,洗牌之后,永洪和帆软成为综合性厂商的龙头,BI的客群范围也从大中型企业扩展到了中小企业。

2016年以来,受益于人工智能、大数据以及云计算等技术快速发展,BI行业实现了新的跃迁,同时互联网大厂开始进入本行业,阿里云发布的QuickBI、腾讯的腾讯有数、网易发布网易有数BI等,但由于行业是一个定制化服务为重的模式,目前,具备定制化项目开发能力的传统BI厂商,仍然具有显著优势。

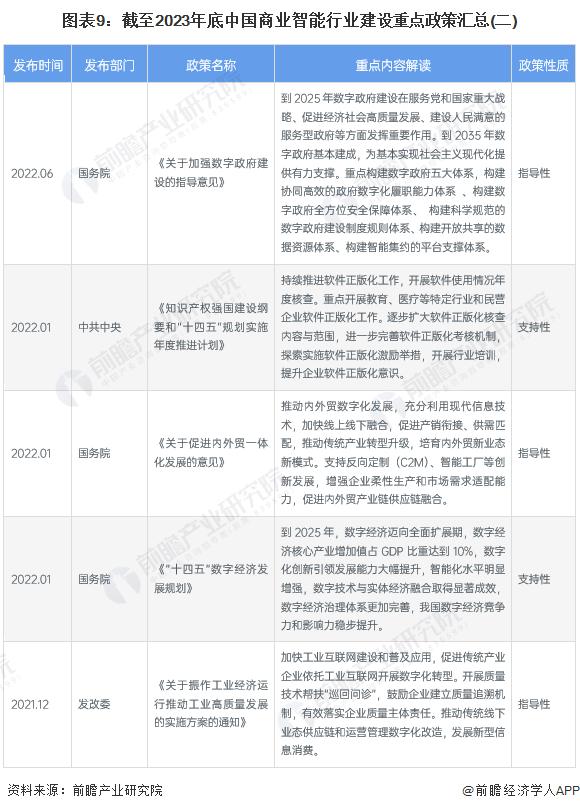

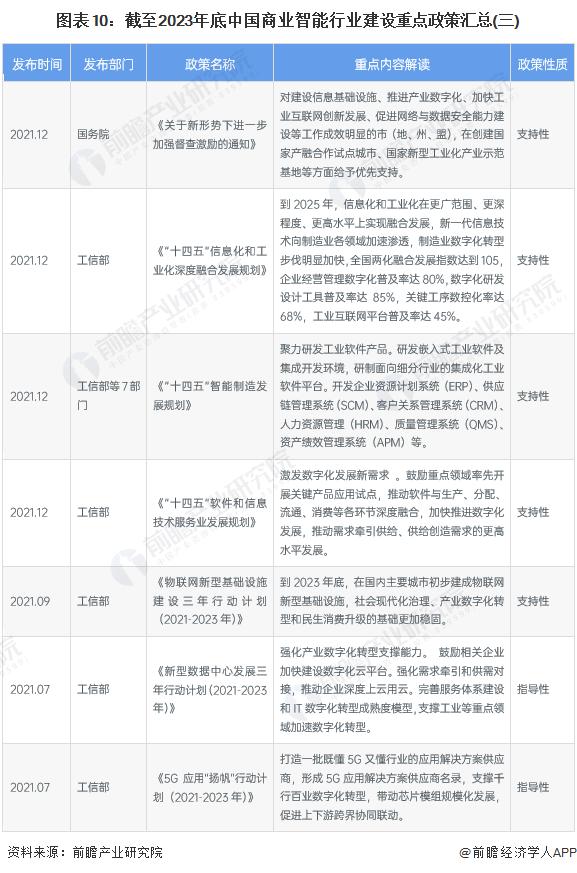

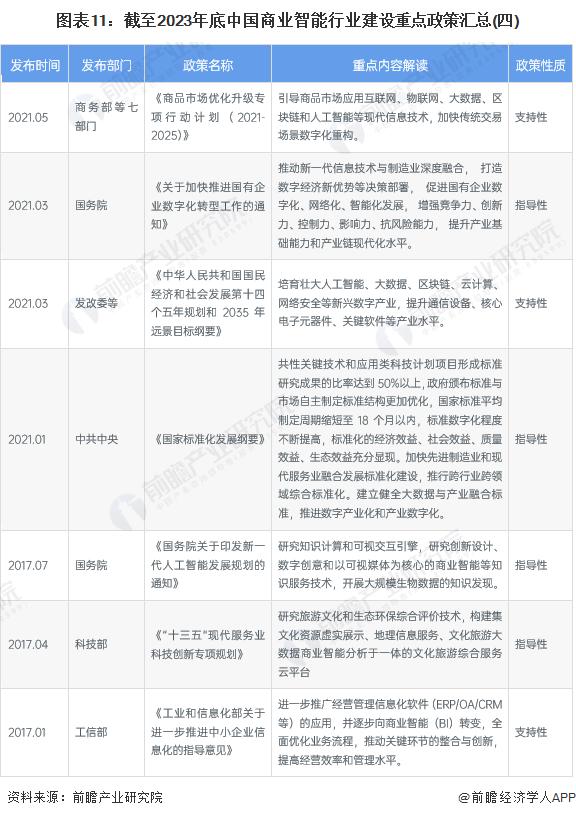

行业政策背景:推动商业智能赋能行业数字化发展

2011年以来,我国对商业智能软件行业的重视逐渐加强,陆续出台了一系列政策。政府鼓励企业采购商业智能软件,提供财政扶持;要求企业建立行业标准,加强信息安全保护和隐私保护;鼓励企业加大技术研发投入,推动技术创新;积极推动商业智能软件产业园建设,促进资源共享和创新合作。通过政策支持和监管机制的不断完善,在国产替代的背景下,商业智能将作为数字中国的重要组成部分,实现对千行百业数字化发展的全面赋能。

行业发展现状

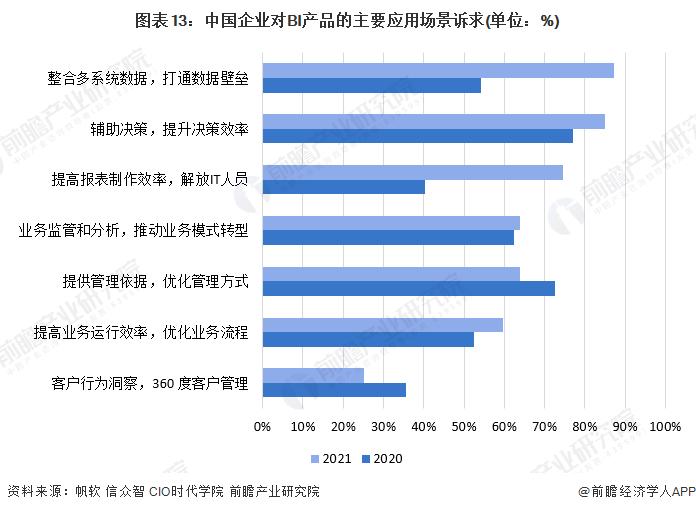

1、“辅助决策,提升决策效率”为企业对BI的主要应用场景诉求

需求层面,“辅助决策,提升决策效率”是企业整体上对于BI的主要应用场景诉求,这也是BI最根本的目的。具体到管理和业务上,场景需求的受访企业占比区别不大,两年的变化也不大,提供管理依据、提升业务分析和效率都是企业应用BI的重要驱动因素。

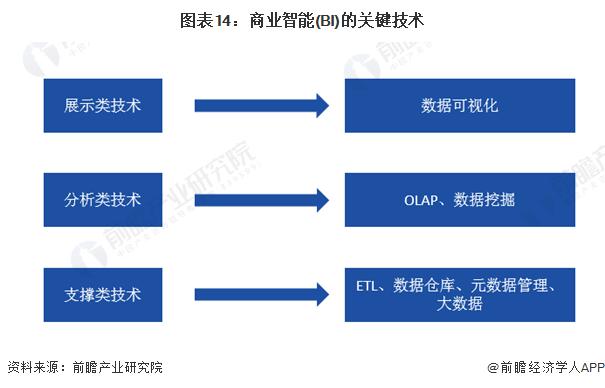

2、关键技术可划分为三个层级

对照BI的功能构架,BI的主要技术也可以分为展示类、分析类和支撑类三个层级。

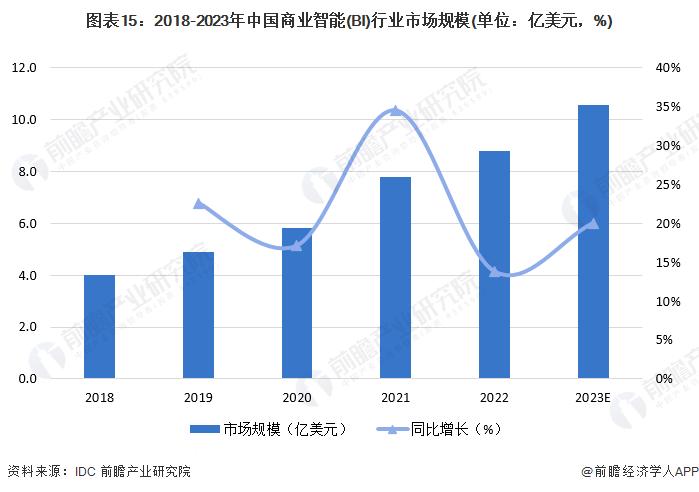

3、2023年市场规模将超过10亿美元

随着近些年大数据和数据中台的技术成熟和市场普及,各政府、企业的自身数据基础设施越来越完善,产生大量业务数据存储在企业的数据平台中。根据IDC报告,截至2022年,中国数据规模已经达到23.88ZB,未来五年中国数据规模年均增长速度CAGR将达到26.3%,预计2027年将达到76.6ZB。而国家推出的数据要素系列政策对进一步挖掘数据价值、提高数据应用效率提出了更高的要求,金融、央国企客户需求明显增强。

在这样的市场及政策背景下,商业智能(BusinessIntelligence,BI)软件迎来了新的发展契机。根据IDC的数据,2022年中国商业智能软件规模为8.8亿美元,同比增速为13.8%。前瞻初步统计,2023年中国商业智能市场规模将超过10亿美元

行业竞争格局

1、区域竞争:北京市产业布局最为完善

从我国商业智能上市企业区域分布情况来看,商业智能产业链企业在我国东部地区分布较为密集,主要与我国东部地区计算机、信息服务、软件等产业发展较为完善使得企业具备研发条件,且金融、医疗、教育等行业较为发达,市场需求广阔有一定关联。总体来看,北京市商业智能产业布局最为完善,除此之外,广东省、江苏省亦为商业智能产业链布局较为完善的省份。

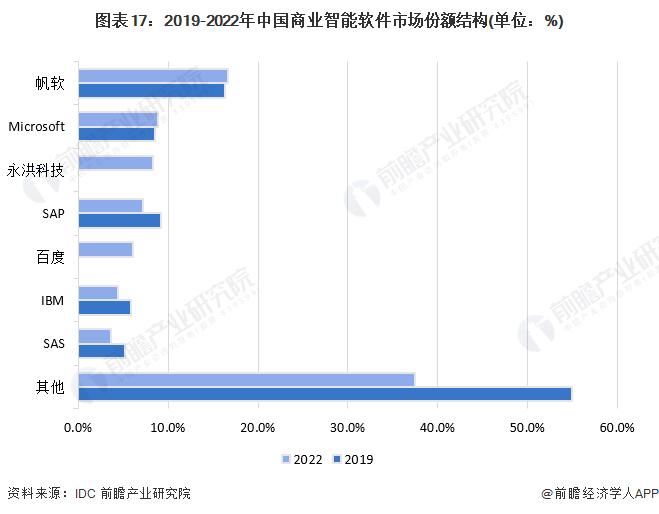

2、企业竞争:帆软连续六年位列榜首

近年来,商业智能行业进场者越来越多,内外资企业在市场争夺上竞争日益激烈。在厂商表现方面,2019年国内厂商帆软(FanRuan)以16.3%的市场份额排名第一。SAP和微软(Microsoft)分别以9.2%和8.5%排在第二、三位。IBM和SAS在金融行业有长期的的用户基础,分别以5.9%和5.2%排在第四、五位。

2022年上半年,行业竞争格局有了明显变化:内资企业抢夺头部席位,外资企业份额占比有所降低,其他中小厂商份额在减少。2022年上半年,帆软凭借16.7%的市场份额仍占据头部交椅,连续六年位居市场份额榜首;微软市占率小幅提高至8.9%;永洪科技市场份额占比8.3%,位列第三。

注1:数据反映2022年H1市场竞争情况。

注2:2019年IDC仅公布TOP5企业份额。

行业发展前景及趋势预测

1、技术推动商业智能生态共建

行业发展前景及趋势方面,商业智能的发展趋势总体可以概况为产业互联网的兴起将加速商业智能模式裂变,BI与AI技术融合发展趋势以及互联网巨头、科技公司与商业企业合作共建生态三个方面,具体分析如下:

2、2029年商业智能市场规模预计将超过30亿美元

近年来,在行业数字化转型的大背景下,企业对数据价值的重视程度在不断提高,以及随着大数据分析应用的普及和场景化,都在持续驱动商业智能软件市场的高速增长。作为数据价值体现的直接工具,商业智能软件在众多领域变得不可或缺。用户普遍对数据可视化、数据大屏、数据地图等较新商业智能应用场景需求旺盛。结合当前行业发展趋势,以及对未来宏观经济形势边际企稳的展望,前瞻初步以20%的增速预测,预计2029年中国商业智能市场规模将超过30亿美元。

更多本行业研究分析详见前瞻产业研究院《中国商业智能(BI)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。