【金工专题】基于网格交易法改进的商品套利策略

来源:国投安信期货研究院

网格交易最早由信息论创始人Shannon在《贸易的数学理论》一书中提出,其原理是将标的价格变化划入多层网格中并将资金分为多份,通过低买高卖、高抛低吸赚取价差收益。然而,网格交易的本质是回归,如果标的是单一资产,通常面临的系统性风险较大。因此,我们将焦点转向具有一定相关属性的资产组合,运用配对交易来对冲部分系统性风险。

通过对当前国内市场22对常见商品组合比值的检验,我们发现在历史区间内发生震荡市的比例平均约为67%,远高于单一品种的均值占比53%。在经过相关平稳性、协整性等统计检验后,可以筛选出一批适用于网格交易法的商品组合,这其中就包括金银比、铜金比和铜油比等。

在这些标的资产中,原油显然与通胀关联最为紧密,铜兼具工业与金融属性,白银次之,黄金则最具货币属性。此外,原油属于风险资产、黄金属于避险资产,因此都易受到地缘政治、市场风险偏好、原油异常供给以及极端货币政策等因素影响。从经济周期看,金银比往往在美国经济复苏到过热阶段呈现下行态势,而在滞胀到衰退阶段呈现上行态势。与铜相比,黄金还兼具货币属性。因此,铜对供需更敏感,黄金对货币政策更敏感。铜金比走低表明全球资本效率下降,一般处于经济滞胀到衰退阶段;铜银比走高表明全球资本效率提升,一般处于经济复苏到过热阶段。

传统的网格交易中网格区间与仓位控制的不确定性容易导致止损和资金效率问题。因此,我们针对性进行了一些改进,包括采用不对称网格与箱体式触停等方法。本文将基于以上要素展开。

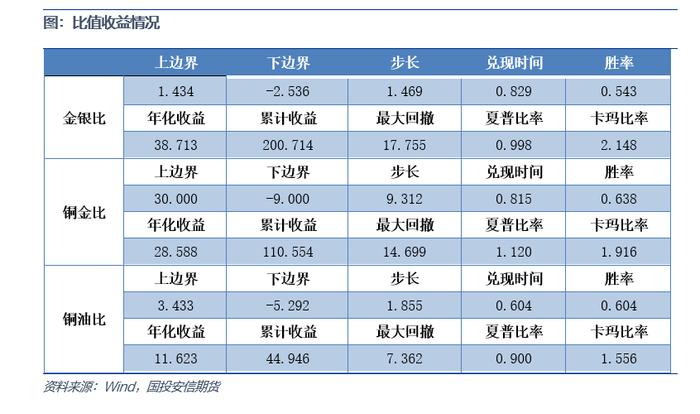

经过实证检验,金银价格收益率相关性较高,一阶差分比值协整性较好。品种主力移仓相距时间短,由于主力不对称引发的跨月风险较小,在3个标的中最为适合改进后的网格交易法,年化收益为38.71%。

一、数据概况

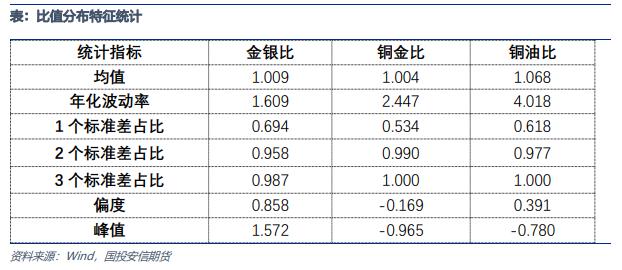

从图中观察,金银比的均值接近1,其年化波动率为1.61,显示出相对较低但仍显著的波动。数据极端值较少,分布略微右偏且比正态分布更尖峰。

相较而言,铜金比的均值也接近1,显示长期来看铜价和金价比率大致为1:1。年化波动率为2.45,较金银比更高,价格波动更剧烈。所有数据点都在均值附近的三个标准差内,分布相对于正态分布较为对称且更平缓。

最后,铜油比的均值为1.07,长期看来铜价相对于油价略高。比值的年化波动率最高,为4.02,显示极大的波动。数据分布右偏且相对平缓。

二、数据清洗和指标筛选

2.1数据采集和处理

通常而言,为减少进出口政策的影响,参考的比值基于国际的价格,而为了实现可交易,比值的构建均基于国内期货品种价格,不同的品种的合约乘数以及单位存在差异,为了统一量纲,比值的构建方式为各个品种按照货值配平后相除。

合约换月时,品种的主力合约价格常发生极端的跳动,增加策略的收益变化的不确定性,可能产生较大的回撤。品种间主力合约换月存在差异,黄金和白银为在6、12月之间,而沪铜和原油则在1-12月份之间进行。不同平台主力合约换月的时间存在差异,按照成交量或持仓量变化更替主力合约,展期时间无法固定,从而扩大回测误差。为了减少主力换月带来的价差变化风险,文中各品种以最后交割日作为基准,计算平均的主力换月时间,并以此分别对单品种展期。展期时,合约会在当日收盘平仓,如次日仍有交易信号,则以第二日开盘价格新入仓单。

2.2协整性检验

我们采用了协整性检验办法,确定两个或多个时间序列之间的长期稳定关系。进行协整性检验通常涉及如下关键步骤。首先,对涉及的时间序列进行平稳性检验,通常使用ADF或KPSS检验来确认序列是否具有单位根,即是否非平稳。对于非平稳序列,需要进行差分处理以使其平稳。然后,进行协整性检验,Engle-Granger两步法和Johansen方法是最常用的。Engle-Granger方法首先通过回归分析得到残差序列,随后对残差进行单位根检验以确定协整性,而Johansen方法则适用于多变量协整检验,基于向量自回归模型并通过统计测试判断协整向量数量。

2.3差分处理

为了使得比值平稳,我们采用一阶差分的方式对比值进行处理,用于消除数据的趋势性,从而使序列平稳。一阶差分的计算公式是对于每个时间点t,计算它与前一个时间点(t-1)的值之间的差。

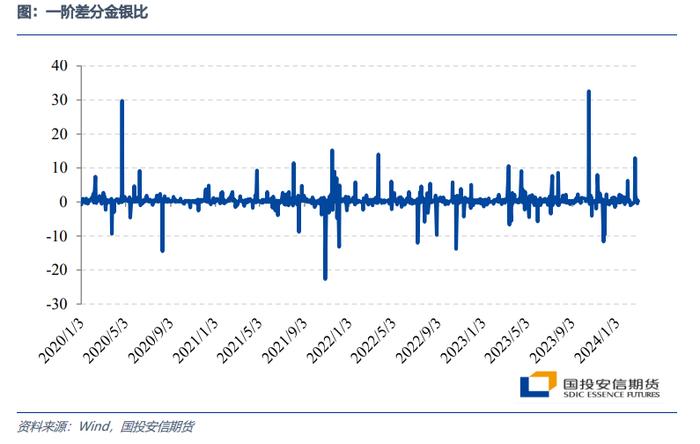

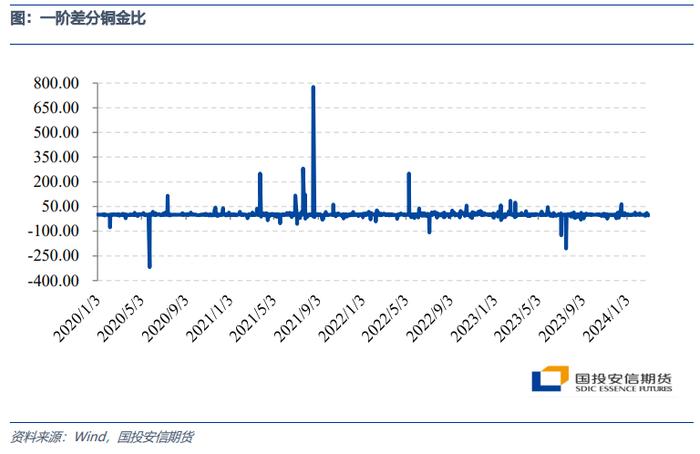

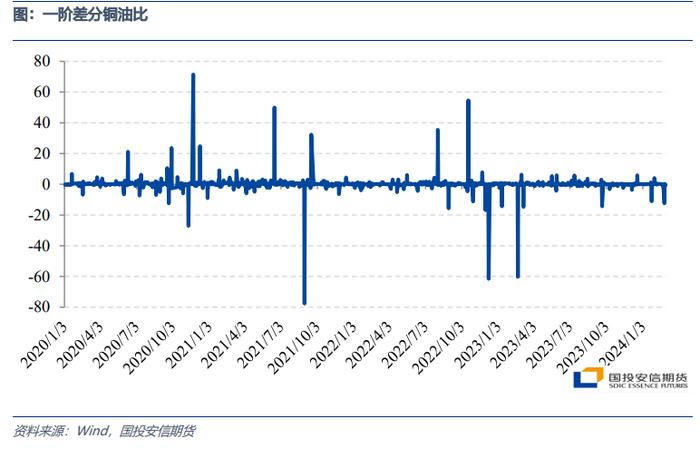

平稳性分析方面,三个比值在未经过一阶差分的处理,均呈现非平稳的状态,对于一阶差分序列,金银比、铜金比和铜油比的ADFp-value数值都远小于一般显著性水平(如0.05),表明一阶差分后的序列变得平稳。

一阶差分比值分布特征方面,金银比、铜金比和铜油比的一阶差分均值显示了它们的平均水平,尤其是铜金比的均值相对较高。年化波动率方面,铜金比的年化波动率市场波动性最大。三者都显示出高偏度和峰值,尤其是铜金比,偏度为12.95,峰值为312.31,分布极端不对称且有高频极端值。

原始序列的非平稳性表明,尽管短期内存在显著波动,但经过一阶差分处理后,序列趋于平稳,金银比、铜金比和铜油比之间存在某种长期均衡关系,可以应用于均值回归策略。一阶差分比值分布特征表明,比值高偏度和峰值表明极端值的出现频率较高,尤其在高波动性市场环境下。在一倍标准差内三个比值均包含近90%以上的数值,同时在2-3倍标准差中包含极端值,易出现单日大幅增仓,净值波动放大,收益的稳定性减弱,因此在遍历阈值时,选用1倍标准差。

网格交易法步长的计算方式是通过比值的变化率取均值,避免单日过多开仓以及资金利用率不高的情况发生。

2.4去极值和标准化处理

在网格交易法中数据的极值会导致极端的开仓,因此高于时序数据3倍标准差的数值本文按照平均值+/-3倍标准差调整。

三、网格交易策略

验证一阶差分比值存在均值回归特性后,策略方面决定利用此特性,构建网格交易模型。该模型将资金分为N份,假设一个比值在[a,b]区间震荡,当比值超过a值或者低于b值,产生交易信号,每变化一个固定值,增仓一手,资金的分配是按照’金字塔式’,随着比值不断向两级变化,资金的占用越大。通过在阈值区间来回高抛低吸。即找到对应的波动区间,则网格交易法能迅速扩大盈利。

网格交易法基于序列的回归特性,当突破上轨a_0时,认为价差被高估产生空头信号,比值每向上变化一个步长增仓一次,至比值高点a_n,共增仓(a_n-a_0)/step,并等待回归中性,反之亦然。而本策略中对数据进行了一阶差分处理,改变了交易方向。一阶差分后,当分子分母变化反向时,意味着价差在变大,比值为负,按照回归策略思路,开出空头信号;相反,当分子分母同向变化时,比值为正,开出多头信号。

轨道阈值由胜率和兑现时间确定。

胜率:

兑现时间:

盈利兑现时间单笔回归的时间除以单位时间的总手数,越靠近阈值边界时,盈利的兑现时间越短,单独以盈利兑现时间作为参考依据,会大幅减少开仓次数,导致网格交易法收益减小,因此参数的选取,参考胜率和兑现指标做相应的权衡。

四、实证分析

品种价格收益率间长期相关性高的策略收益表现更优异,相关性排序为:金&银>铜&金>铜&油,对应数值为0.87、0.62、0.57。相关性越高的组合,面临的系统性环境更相近,在某些市场条件下协整性更强,比值随时间保持稳定,网格交易法能捕获的收益越多。在跨品种套利中,相关性对策略有效性上存在影响,市场条件的变动可能导致相关性被稀释,由于一阶差分比值间存在协整性,即使短期价格失衡,长期终将回归,策略通过捕捉品种间暂时性价格失衡获利。金银比净值的上升多处于相关性稀释时,如2020年11月以及2022年4月,金银比相关性下降至0.69,由于回归时间较短,策略能够在较短的时间内实现获利。当两个价格长期低相关时,价格的变动存在随机性,风险对冲效果下降。铜金比在2020年四季度相关性绝对值一度降至0.02,回归时间长,较长时间内不确定性增加,导致收益率降低。

三个一阶差分比值中,低峰度同时整体分布较为平坦,收益表现更佳。铜金比的极端值集中在上阈值以外,阈值的选取更接近上边界,获利机会减少,资金利用率不高。铜油比数据分布为负偏度和高峰度,数据左尾较长,分布峰值高且尖锐,兑现时间在比值中最短,但是开仓次数以及累计收益也相对最低。

单品种移仓时间点的差距大,价差扩大并易产生极端值,净值波动风险放大。由于金&银以及铜&油的主力合约换月相同,铜&金的品种间的移仓间隔最大,造成短期增仓数量激增,在极端值情况下,单日增仓数甚至扩大到日常的5倍,在短期未回归会导致净值回调幅度扩大,触发止损造成亏损。

综上分析,金银价格收益率相关性最高,一阶差分比值年化波动率相对稳定,两品种移仓相距时间短,较其他两个比值更适合网格交易法,年化收益在三个套利策略中最高为38.71%。