低价转债这轮配置窗口期不会过短(东吴固收李勇 陈伯铭)20240709

摘 要

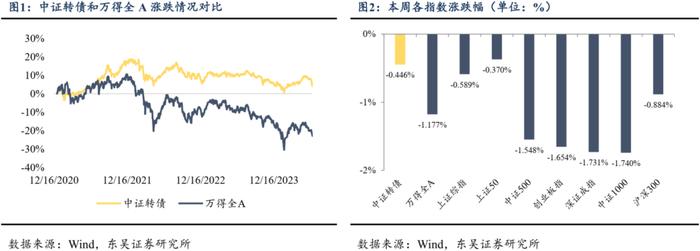

本周(0701-0705)虽然市场普遍预期到超低价(价格<90)转债将进入修复阶段,但修复斜率的陡峭程度仍超出我们预估,同时伴随上证周K线7连阴,转债整体仍较难走出独立行情,风格上除低价指数收阳外,股性相对较强的中价、高价指数均同步收阴。

策略观点上我们延续前周观点,即建议整体适度减配转债的同时,调结构以把握本轮低价标的修复的配置窗口期。我们认为虽然部分标的修复斜率十分陡峭,但这轮配置的窗口期不会过短,主要基于以下三方面思考:

1、转债的信用风险评估体系目前尚不成熟。我们认为在缺乏相对一致的估值锚的情况下,较高波动率和超额收益将共存并在未来一段时间持续下去。整体来说,下行的压力或更多来自beta层面,而反弹的动力或更多来自alpha层面,建议对波动厌恶程度较低的资金,可以利用负beta和正alpha做文章,前者优先于后者。

2、超低价(价格<90元)转债的持有者结构发生一定变化。目前的超低价部分标的,在经历了前期深度调整后,持有者结构或已发生较大变化,对应风险偏好的平均水平有所抬升,一定程度上同债底支撑大幅被削弱后,这些标的所展现出来的高波动进行了再匹配。我们认为这些资金大部分较难归属为长线配置资金,更多为短线交易资金,这导致一方面超低价标的的换手率或显著上行,另一方面由于止盈止损或相对集中,对手盘相对缺位,这将进一步放大波动率。我们认为,真正的底部反弹或需要等到长线配置资金的回归,目前还言之尚早。

3、转债下修条款的有效性已被大幅削弱。我们认为,转债条款的有效性本身就是顺周期的,也就是说,熊市环境下下修的有效性将被大幅削弱,至少体现在两方面:1)伴随市净率下降,下修潜在空间收窄;2)伴随市值下降,转股稀释率上升,下修潜在空间收窄,因此虽然触发并满足下修条件的标的数量增加,但下修的价值创造功能却受损严重,量增质减。另外,由于下修作为1)规避回售、2)促进强赎进而避免兑付的主要手段,因此转债的信用风险(即不得不兑付的风险)伴随下修有效性的顺周期削弱而被快速放大,因此信用风险的收敛或受制于商业周期的反转。

本周预测转债下修概率最大的前十名分别为:中装转2、文科转债、帝欧转债、岭南转债、本钢转债、亚药转债、山鹰转债、绿茵转债、雪榕转债。

风险提示:1)正股退市和信用违约风险;2)流动性环境收紧风险;3)权益市场超跌风险;4)地缘政治危机影响;5)行业政策调控超预期。

周度市场回顾

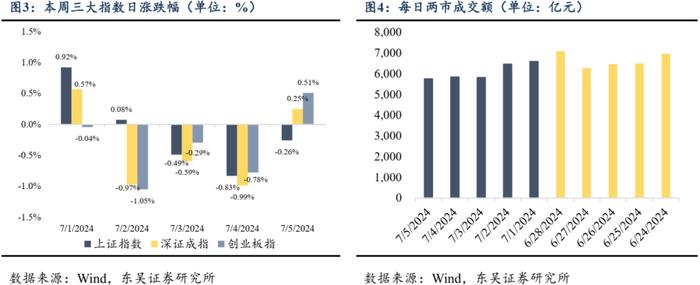

权益市场方面,本周(7月1日-7月5日)权益市场总体下跌;上证综指累计下跌0.59%,收报2949.93点;深证成指累计下跌1.73%,收报8695.55点;创业板指累计下跌1.65%,收报1655.59点;沪深300累计下跌0.88%,收报3431.06点。转债市场方面,转债市场整体下跌,下跌幅达0.45%,收报388.78点。

2.1. 权益市场总体下跌,多数行业下跌

本周(7月1日-7月5日)权益市场总体下跌;两市日均成交额较上周缩量约471.74亿元至6091.84亿元,周度环比下降8.36%,北上资金全周净流出139.47亿元。

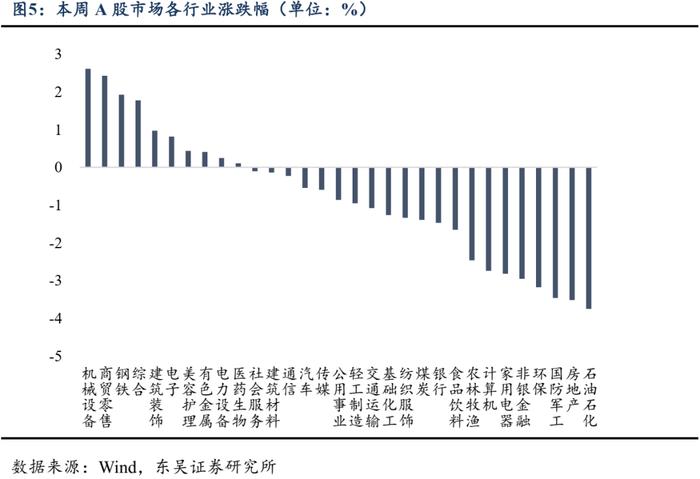

具体来看,周一(7月1日)上证指数、深证成指分别上涨0.92%、0.57%,创业板指下跌0.04%;总体上个股涨多跌少,全市场超3500只个股上涨。两市成交额6580亿,较上个交易日缩量452亿。盘面上,稀土永磁、房地产、磷化工、煤炭等板块涨幅居前,半导体、PCB、苹果概念、自动化设备等板块跌幅居前。周二(7月2日)上证指数上涨0.08%,深证成指、创业板指分别下跌0.97%、1.05%;总体上个股跌多涨少,全市场超2700只个股下跌。两市成交额6447亿,较上个交易日缩量133亿。盘面上,财税数字化、软件开发、ST板块、白酒等板块涨幅居前,稀土永磁、半导体、AI手机、BC电池等板块跌幅居前。周三(7月3日)上证指数、深证成指、创业板指分别下跌0.49%、0.59%、0.29%;总体上个股跌多涨少,全市场超3700只个股下跌。两市成交额5803亿,较上个交易日缩量644亿。盘面上,免税、ST板块、半导体、铜箔等板块涨幅居前,电网设备、软件开发、工程机械、铜缆高速连接等板块跌幅居前。周四(7月4日)上证指数、深证成指、创业板指分别下跌0.83%、0.99%、0.78%;总体上个股跌多涨少,全市场超4800只个股下跌。两市成交额5831亿,较上个交易日放量28亿。盘面上,电机、人形机器人、贵金属等少数板块上涨,教育、旅游、房地产、零售等板块跌幅居前。周五(7月5日)上证指数下跌0.26%,深证成指、创业板指分别上涨0.25%、0.51%;总体上个股涨多跌少,全市场超3900只个股上涨。两市成交额5748亿,较上个交易日缩量83亿。盘面上,贵金属、创新药、中药、Sora概念等板块涨幅居前,银行、保险、人形机器人、PCB等板块跌幅居前。

行业方面,本周(7月1日-7月5日)31个申万一级行业中2个行业收涨,其中1个行业涨幅超2%;建筑装饰、汽车涨幅居前,分别上涨2.82%、1.09%;综合、煤炭、社会服务、轻工制造、计算机跌幅居前,跌幅分别达-7.41%、-5.76%、-5.65%、-5.18%、 -4.89%。

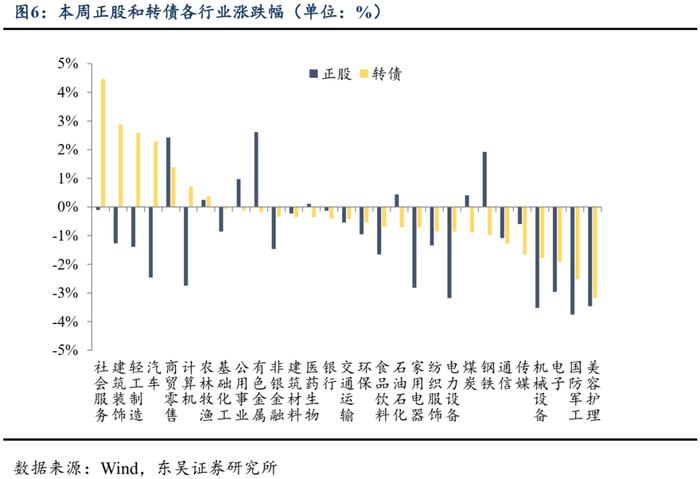

2.2. 转债市场整体下跌,行业整体下跌

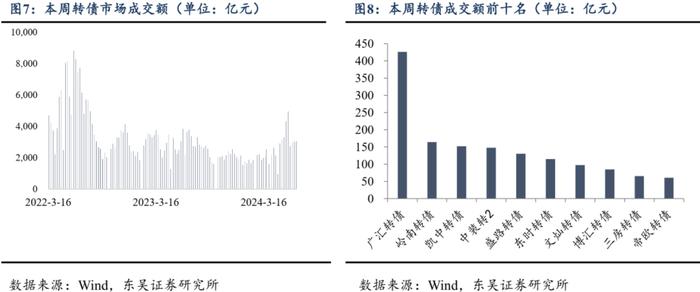

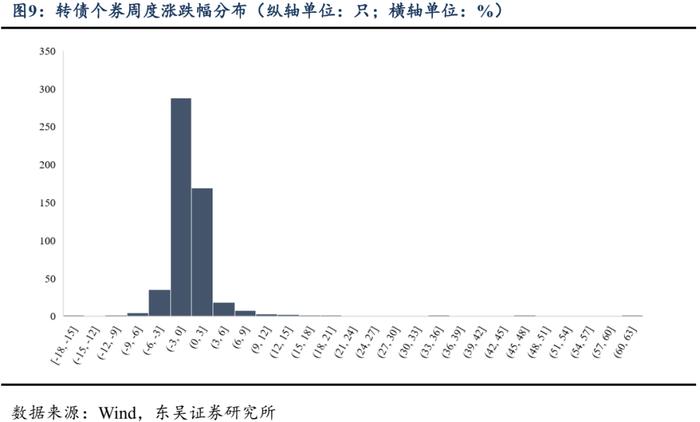

本周(7月1日-7月5日)中证转债指数下跌0.45%,29个申万一级行业中7个行业收涨,其中行业涨幅超过2%的行业共4个。社会服务、建筑装饰、轻工制造、汽车、商贸零售涨幅居前,分别上涨4.47%、2.87%、2.59%、2.28%、1.39%;美容护理、国防军工、电子、机械设备、传媒跌幅居前,分别下跌3.17%、2.52%、1.91%、1.78%、1.65%。本周转债市场日均成交额为608.86亿元,大幅放量4.23亿元,环比变化0.70%;成交额前十位转债分别为广汇转债、岭南转债、凯中转债、中装转2、盛路转债、东时转债、文灿转债、博汇转债、三房转债、帝欧转债;周度前十转债成交额均值达144.41亿元,成交额首位达426.25亿元。从转债个券周度涨跌幅角度来看,约26.08%的个券上涨,约14.07%的个券涨幅在0-1%区间,7.50%的个券涨幅超2%。

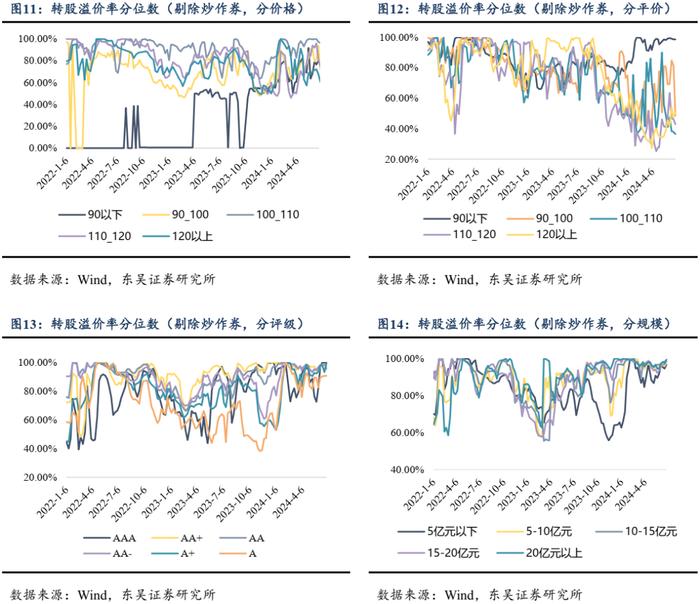

转股溢价率方面,本周(7月1日-7月5日)全市场转股溢价率上升,本周日均转股溢价率69.32%,较上周上升了1.93pcts。分价格区间来看,除90元以下的转债外,其余价格区间的转债日均转股溢价率均走阔,其中120以上价格区间的转债日均转股溢价率走阔幅度最大,达7.90pcts;100-110元价格区间的转债日均转股溢价率为102.96%,位于2020年以来的99.10%分位数。分平价区间来看,除90-100元和110-120元价格区间的转债日均转股溢价率走窄,其余价格区间日均转股溢价率均走阔,其中90元以下的转债日均转股溢价率为95.27%,位于2020年以来的99.50%分位数。

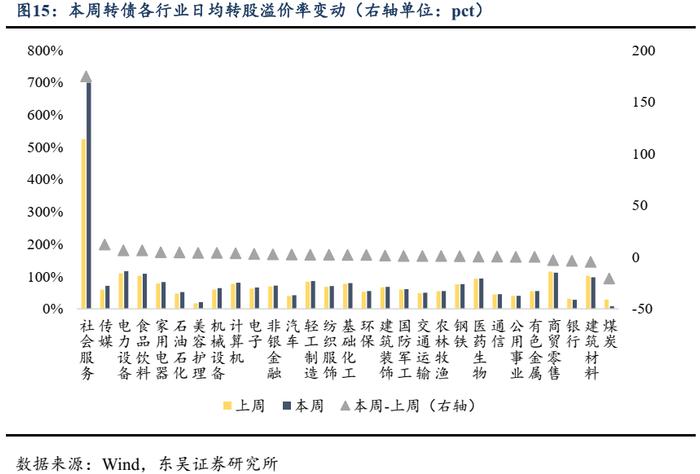

从各行业溢价率变化来看,本周25个行业转股溢价率走阔,其中16个行业走阔幅度超2pcts;社会服务、传媒、电力设备、食品饮料、家用电器等行业走阔幅度居前,分别达174.68pcts、12.18pcts、6.48pcts、6.46pcts、4.63pcts;煤炭、建筑材料、银行、商贸零售等行业走窄幅度居前,分别达-20.74pcts、-4.60pcts、-3.59pcts、-3.00pcts。

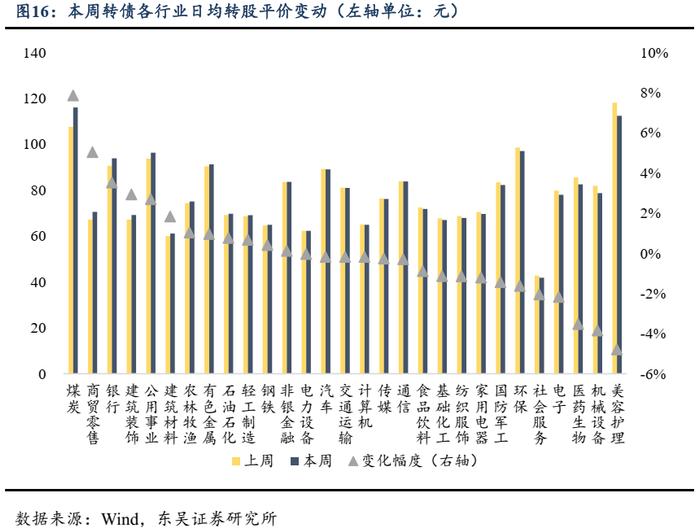

转股平价方面,本周12个行业平价有所走高,其中5个行业走阔幅度超2%;煤炭、商贸零售、银行、建筑装饰、公用事业等行业走阔幅度居前,分别达7.86%、5.04%、3.53%、2.93%、2.69%;美容护理、机械设备、医药生物、电子、社会服务等行业走窄幅度居前,分别达-4.79%、-3.85%、-3.52%、-2.18%、-2.04%。

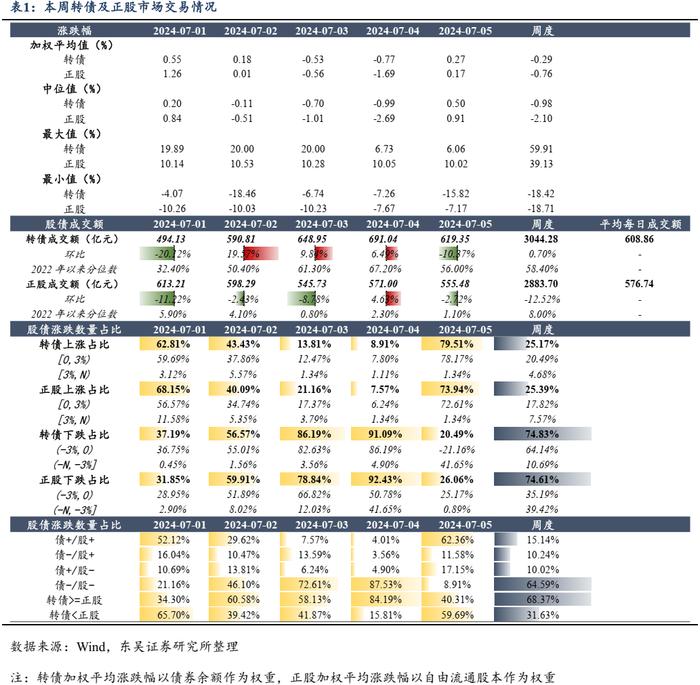

本周(7月1日-7月5日)转债、正股市场周度加权平均涨跌幅、中位数均为负,且相对于正股,转债周度涨幅更大。从成交额来看,本周转债市场成交额环比上升0.70%,并位于2022年以来58.40%的分位数水平;对应正股市场成交额环比减少12.52%,位于2022年以来8.00%的分位数水平;正股、转债成交额分别缩量、放量,相对于正股,转债成交额涨幅更大且所处分位数水平更高。从股债涨跌数量占比来看,本周约25.17%的转债收涨,约25.39%的正股收涨;约68.37%的转债涨跌幅高于正股;相对于正股,转债个券能够实现的收益更高。综上所述,本周转债市场的交易情绪更优。

具体到交易日:周一(7月1日)转债、正股的涨跌幅加权平均值、中位值均为正值,且正股涨幅更大;转债成交额环比下跌20.12%,正股成交额环比下跌11.22%,分别位于2022年以来32.40%、5.90%的分位数水平;转债、正股总体涨多跌少,约62.81%、68.15%的转债、正股上涨,约65.70%的正股涨跌幅高于转债;总体上看,周一正股市场交易情绪更佳。周二(7月2日)转债、正股的涨跌幅加权平均值为正值、中位值为负,且转债涨幅更大;转债成交额环比上涨19.57%,正股成交额环比下跌2.43%,分别位于2022年以来50.40%、4.10%的分位数水平;转债、正股总体涨少跌多,约43.43%、40.09%的转债、正股上涨,约60.58%的转债涨跌幅高于正股;总体上看,周二转债市场交易情绪更佳。周三(7月3日)转债、正股的涨跌幅加权平均值、中位值均为负值,且转债涨幅更大;转债成交额环比上涨9.84%,正股成交额环比下跌8.78%,分别位于2022年以来61.30%、0.80%的分位数水平;转债、正股总体涨少跌多,约13.81%、21.16%的转债、正股上涨,约58.13%的转债涨跌幅高于正股;总体上看,周三转债市场交易情绪更佳。周四(7月4日)转债、正股的涨跌幅加权平均值、中位值均为负值,且转债涨幅更大;转债成交额环比上涨6.49%,正股成交额环比上涨4.63%,分别位于2022年以来67.20%、2.30%的分位数水平;转债、正股总体涨少跌多,约8.91%、7.57%的转债、正股上涨,约84.19%的转债涨跌幅高于正股;总体上看,周四转债市场交易情绪更佳。周五(7月5日)转债、正股的涨跌幅加权平均值、中位值均为正值,且转债涨幅更大;转债成交额环比下跌-10.37%,正股成交额环比下跌-2.72%,分别位于2022年以来56.00%、1.10%的分位数水平;转债、正股总体涨多跌少,约79.51%、73.94%的转债、正股上涨,约59.69%的正股涨跌幅高于转债;总体上看,周五转债市场交易情绪更佳。

后市观点及投资策略

本周(0701-0705)虽然市场普遍预期到超低价(价格<90)转债将进入修复阶段,但修复斜率的陡峭程度仍超出我们预估,同时伴随上证周K线7连阴,转债整体仍较难走出独立行情,风格上除低价指数收阳外,股性相对较强的中价、高价指数均同步收阴。

策略观点上我们延续前周观点,即建议整体适度减配转债的同时,调结构以把握本轮低价标的修复的配置窗口期。我们认为虽然部分标的修复斜率十分陡峭,但这轮配置的窗口期不会过短,主要基于以下三方面思考:

1、转债的信用风险评估体系目前尚不成熟。我们认为在缺乏相对一致的估值锚的情况下,较高波动率和超额收益将共存并在未来一段时间持续下去。整体来说,下行的压力或更多来自beta层面,而反弹的动力或更多来自alpha层面,建议对波动厌恶程度较低的资金,可以利用负beta和正alpha做文章,前者优先于后者。

2、超低价(价格<90元)转债的持有者结构发生一定变化。目前的超低价部分标的,在经历了前期深度调整后,持有者结构或已发生较大变化,对应风险偏好的平均水平有所抬升,一定程度上同债底支撑大幅被削弱后,这些标的所展现出来的高波动进行了再匹配。我们认为这些资金大部分较难归属为长线配置资金,更多为短线交易资金,这导致一方面超低价标的的换手率或显著上行,另一方面由于止盈止损或相对集中,对手盘相对缺位,这将进一步放大波动率。我们认为,真正的底部反弹或需要等到长线配置资金的回归,目前还言之尚早。

3、转债下修条款的有效性已被大幅削弱。我们认为,转债条款的有效性本身就是顺周期的,也就是说,熊市环境下下修的有效性将被大幅削弱,至少体现在两方面:1)伴随市净率下降,下修潜在空间收窄;2)伴随市值下降,转股稀释率上升,下修潜在空间收窄,因此虽然触发并满足下修条件的标的数量增加,但下修的价值创造功能却受损严重,量增质减。另外,由于下修作为1)规避回售、2)促进强赎进而避免兑付的主要手段,因此转债的信用风险(即不得不兑付的风险)伴随下修有效性的顺周期削弱而被快速放大,因此信用风险的收敛或受制于商业周期的反转。

本周预测转债下修概率最大的前十名分别为:中装转2、文科转债、帝欧转债、岭南转债、本钢转债、亚药转债、山鹰转债、绿茵转债、雪榕转债。