债市突发调整 发生了什么?债基还能持有吗?

经历了上半年的火热,7月的债市颇有些震感频频。

7月1日,随着一则“央行借入国债”的消息引爆,刚刷新历史新高的10年期与30年期国债期货主力合约相继跳水,并在随后几个交易日,经历了短暂企稳后的再度回落。(来源:Wind)

如何看待今日债市的再度调整?手里的债基又该如何应对?

债市突发调整,

发生了什么?

本轮债市的“一往无前”突被打断,始于7月1日央行“意外”宣布将开展国债借入操作。

从政策思路来看,一方面,央行要维护人民币汇率在合理均衡水平上的基本稳定,另一方面,也致力于构建斜向上的收益率曲线。此举旨在防止金融机构因过于激进的购债行为引发金融风险,确保金融市场的稳定与健康发展。

当市场对政策意图的反应变得迟钝之际,央行需要采取一些手段对市场施加影响,以抑制短期投机行为、稳定长债收益率、纠偏收益率曲线形态。

而央行的行动已经在路上。据财联社7月5日报道,央行已与几家主要金融机构签订协议,相关一级交易商可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。(来源:财联社)

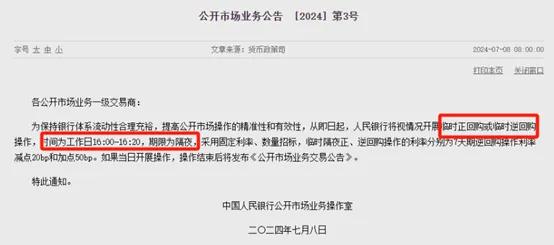

上一轮的新增信息尚未完全消化,今日的债市又迎来一则重磅消息:

即日起,央行将视情况开展临时正回购或临时逆回购操作。

官网)

通俗地说,央行正回购,就是央行用债券等有价证券,去“交换”一级交易商手里的资金,属于暂时“收回流动性”;到期时,央行再把本金和利息还给金融机构,机构则将债券返还给央行。

央行逆回购则相反,由央行出钱向一级交易商“交换”有价证券,此时金融机构拿到了资金,实际上是央行向市场“投放流动性”;到期后,商业银行等金融机构则按照约定的本息归还资金,拿回证券。

央行正回购和逆回购本是中央银行常用的公开市场操作手段,但本次特殊之处在于:

①过去的公开市场操作都是在工作日上午的9:00-9:20进行,本次新增了工作日16:00-16:20的时段,同时新设了隔夜这一期限,相当于央行扩充了日间流动性管理工具,增强对短端利率的把控力。

②临时隔夜正、拟回购操作的利率分别为7天逆回购利率减点20BP和加点50BP,目前7天逆回购利率1.8%,对应的范围就是1.6%-2.3%,即在一定程度上形成了一个70个基点的“利率走廊区间”,释放了较为明显的政策利率调控信号。

——举个例子,当隔夜利率触及1.6%附近,就可能正回购收紧流动性;如果接近2.3%,则可能逆回购释放流动性。

③这也是时隔十年之后,正回购再度“重出江湖”。鉴于资金与债市的供需不平衡是造成当前长期利率下降过快的重要触发因素,必要的时候,正回购也可能配合引导长期债券收益率回归合意区间的目标。

整体而言,短期内,尤其是在央行实际进行债券买卖操作前,市场情绪可能偏向谨慎,的确需要做好预期管理,接受债市经历一定波动和调整的可能性。

然而,当央行真正开始卖出债券时,这种不确定性将随着“靴子落地”而消散,市场的担忧也将随之缓解。当十年期国债调整到接近MLF利率-15BP(即2.35%)的水平,又将带来一定的性价比。

同时,在7月收益率曲线走陡的情况下,长端仍有配置的价值,不妨关注逢低介入的机会。

后市怎么看?

债基还能持有吗?

那么,本轮债市行情至此“偃旗息鼓”了吗?

不妨沿着当下的市场线索抽丝剥茧。

政策动向方面:

央行的动作更多类似于调控风险的“前瞻指引”,并非为了要引导利率大幅上行,经济的复苏本身需要宽松的货币环境支撑,不应忽视纠偏与逆转之间的距离。

目前来看,财政政策保持稳健,货币政策短期中性偏宽,但长期而言货币政策框架将发生变化:后续OMO、LPR预计将独立于MLF进行下调,而MLF对10Y和存单的牵引作用亦将减弱。

基本面方面:

今年经济总体仍然呈现弱复苏格局,6月高频数据与PMI共同指向经济改善的斜率环比较为平缓,无论政策层面保持定力或是采取宽货币(先多)+宽财政(后空),在短期内都相对有利于债市的表现。

情绪指标和机构仓位方面:

目前债基整体的久期有所上行,但尚未达到去年7月的高点。债市的杠杆率仍然不高,10年期与1年期国债的利差仍在70+BP左右相对健康的水平。

因此,我们仍然维持前期的判断,尽管当前逻辑最流畅的阶段可能已经过去,但对债基而言,这个位置或许短期仍有颠簸,但并不会改变其长期投资价值。

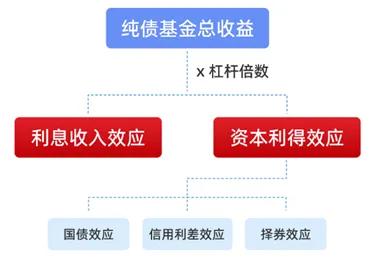

分析底层逻辑,纯债型基金的投资收益主要来自以下几个部分:

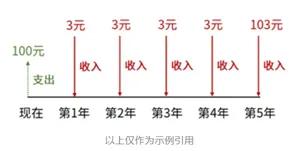

一是票息,就是根据债券票面利率计算的持有债券的应得利息,除非债券发生了违约,这部分属于固定收益;

二是资本利得,即债券市场价格发生变化时,“低买高卖”的债券价差收入。

此外,债券管理人还可以通过加杠杆,从而放大前两种收益。

大多数债基采用净值法计量,每当谈及债基的回撤,我们通常指的是基金净值的减少,而这往往主要来自于资本利得的变动。

受债市波动的影响,短期内债券基金的净值可能会有所回撤并出现浮亏。

然而,债券本身是生息的,具备“固定收益”的特质,只要没有出现“暴雷”的情况,即便债券市场价格下跌,其产生的债券利息收益也能平滑跌幅,逐步填平亏损。而当债券市场回暖时,这些票息收益则能进一步增厚总回报。

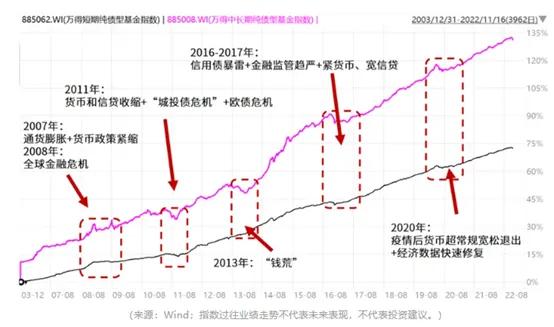

正是因为这个原因,在过去20年间,债券市场也曾经历多轮牛熊周期,但每一次的阶段性调整都被时间熨平,债基整体的表现是“熊短牛长”,一步一个脚印继续攀升。

如下图所示,纯债基持有超过1年、“固收+”产品持有超过2年,便有很大概率取得正收益,如果把持有时间拉长至5年,取得正收益的比例可达100%。

最后,说几句心里话,在净值化改革的时代洪流中,刚兑的神话已被打破,这意味着,即使是最优质的投资品种,也不可能永远只涨不跌。

尽管短期的波动在所难免,但若是展望长期,债券市场的投资价值仍然值得关注。当前随着中国经济由高速增长阶段转向高质量发展阶段,经济发展的引擎和模式正经历一场深刻的变革,市场收益率逐步下台阶是大概率事件。

在资产配置的丰富画卷中,债基作为其中的重要一笔,依然值得投资者细致考量、合理布局,并作为一种放眼长期的资产耐心持有,静待时间的馈赠。

(文章来源:华夏基金)

(责任编辑:138)