【德邦建材&医药|深度】山东药玻(600529.SH):药用包装材料老牌龙头,中硼硅药玻升级驱动新成长

投资要点

药用包装材料老牌龙头,模制瓶领域竞争优势突出。山东药玻深耕药包材领域五十余年,是全国少数能够为制药企业提供“瓶+塞+盖”全套药包材服务的老牌龙头企业,21年模制瓶国内市占率达80%以上,胶塞、棕色瓶国内市占率达50%以上。2015年以来,伴随产品结构调整逐步落实,公司逐渐走出国家抗生素分级管理等“限抗”政策影响,重新进入高增长区间,2015-2023年营业收入CAGR达14.19%,归母净利润CAGR达23.28%。

医药支出偏刚性,下游医药行业需求稳增长,药玻持续受益。医药需求波动性天然较弱,受经济周期影响较小。我国人均医疗保健消费支出占人均总消费支出的比例已从2013年的6.90%稳步增长至2023年的9.18%,随着我国老龄化程度不断加深以及慢性病患病率随年龄上升的趋势,居民健康消费需求有望持续释放,成为医药支出长期稳增长的有力驱动,并有望向上游药包材领域传导,带动药玻市场持续扩容,2018-2022年中国医药包装行业市场规模从1070.4亿元提升至1490.3亿元,CAGR为8.63%。

一致性评价开启中硼硅药玻替代进程,集采加速中硼硅药玻放量。一致性评价要求仿制药及其包材的各项性能全面看齐原研药,国外原研药已普遍选用中硼硅药用玻璃,一致性评价推动下至今累计已通过/视同通过超8000种仿制药,中硼硅药玻潜在替代空间获得极大扩容。此外,伴随集采大范围纳入以药用玻璃为主要包装材料的注射剂,中硼硅药玻需求放量进一步加速。据我们保守测算,2027年我国药用玻璃需求量有望达1053亿支,35%的中硼硅药玻渗透率对应中硼硅药用玻璃需求量约369亿支。

中硼硅模制瓶竞争格局好于中硼硅管制瓶,山东药玻龙头优势明显。中硼硅管制瓶市场分散,竞争较为激烈,且原材料高度依赖进口,不利于进一步挖掘盈利能力。而中硼硅模制瓶A类资质企业较少,市场空间充分,竞争环境更优。公司重点投入中硼硅模制瓶领域,拥有产能、资质等先发优势,中硼硅模制瓶产品国内市占率高达88.15%,国际市场亦占据42.67%份额,竞争力显著。同时在关联审评审批背景下,药企合作更青睐头部药包材企业,形成渠道壁垒,有效强化客户粘性,稳固公司龙头地位。公司亦通过多元化布局维持长期增长韧性,积极开发预灌封注射器等高价值量产品,并借助日化瓶、食品瓶等系列产品开拓国际市场。

原材料成本回落,盈利弹性有望释放。公司最核心产品模制瓶系列的直接材料和燃动力成本合计占其总成本的64.65%,对公司盈利水平影响较大。燃动力方面,公司主要能源之一的煤炭价格自历史高点回落,维持高位运行。原材料方面,价值量占比最大的硼砂、纯碱、石英砂价格在2024Q1均较2023年有所回落,当前成本端出现改善信号,盈利弹性有望逐步释放。

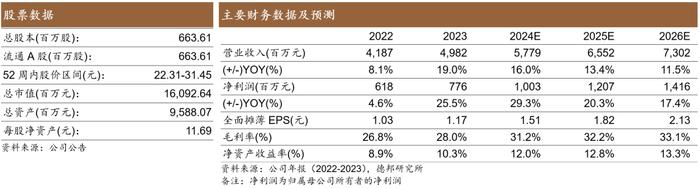

投资建议:药玻行业中硼硅替代进程加速进行中,山东药玻作为中硼硅模制瓶领域标杆龙头,具备领先的产能和资质优势,后续扩产项目稳步落地,有望进一步巩固龙头地位,业绩具备向上弹性。我们预计公司2024-2026年归母净利润分别为10.03、12.07和14.16亿元,对应EPS分别为1.51、1.82和2.13元。

风险提示:中硼硅药玻渗透率提升不及预期、募投项目落地情况不及预期、原材料、燃料价格大幅波动。

目录

1.医药包装材料老牌龙头,模制瓶具备显著竞争力

1.1.五十余年稳健发展,实现“瓶+塞+盖”药包材全产业布局

1.2.收入稳健增长,模制瓶贡献突出

2.投资亮点1:药玻需求韧性强,老龄化释放中长期需求

2.1.医药支出偏刚性,经济稳增长带动医药行业收入稳定提升

2.2.中长期人口老龄化+慢性病患病率提升趋势支撑医疗保健需求

3.投资亮点2:一致性评价+集采驱动中硼硅药玻需求扩容,模制瓶竞争格局更优

3.1.一致性评价开启中硼硅药玻替代进程,集采加速中硼硅药玻放量

3.2. 关联审评审批下客户粘性加强头部效应,中硼硅模制瓶竞争格局更优

4.投资亮点3:药用玻璃行业头部效应较明显,山东药玻竞争力优势突出

4.1.山东药玻中硼硅药玻优势深厚,销售增长潜力显著

4.2. 产品多元化布局,巩固长期增长韧性

5.投资亮点4:原材料成本回落,盈利弹性有望释放

6.盈利预测与估值

7.风险提示

正文

1.医药包装材料老牌龙头,模制瓶具备显著竞争力

1.1.五十余年稳健发展,实现“瓶+塞+盖”药包材全产业布局

山东药玻成立于1970年,是国内医药包装材料的老牌龙头企业。公司深耕药包材领域五十余年,现已成为全球主要的药用玻璃包装制品和丁基胶塞系列产品的生产商之一,是全国为数不多能够为制药企业全套提供“瓶+塞+盖”药包材服务的企业。截至2021年,公司各类药用包装制品销售总量排名亚洲第一、全球第三,其中主导产品模制抗生素瓶国内市场占有率高达80%以上,胶塞、棕色瓶国内市场占有率达50%以上。

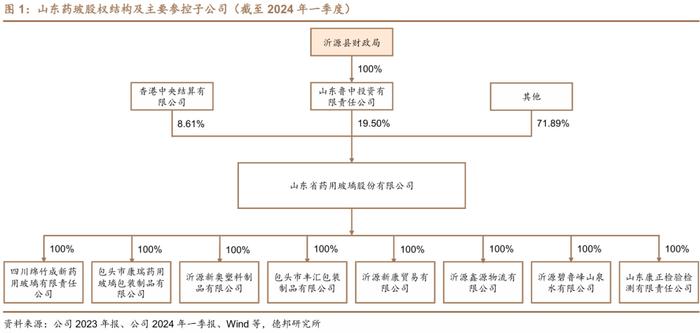

公司股权结构稳定,山东国资控股,实控人为沂源县财政局。2019年公司完成国有股权无偿划转登记,公司控股股东由沂源县公有资产管理委员会变更为鲁中投资。截至2024Q1,沂源县财政局通过下属全资子公司鲁中投资穿透持有公司19.50%股份,为公司实控人。参控股方面,截至2023年底,公司直接持股控制8家全资子公司,其中绵竹成新、包头康瑞与沂源总部共同形成了公司三大药玻生产基地的格局,突破了公司营销半径的限制,极大增强了市场辐射能力。

公司产品种类全而精,满足下游多元需求。公司产品覆盖制药、食品、化妆品玻璃包装容器,以及辅助性配件,具体产品包括:模制抗生素瓶系列、管制瓶系列、棕色瓶系列、中性硼硅玻璃系列、丁基橡胶塞系列、预灌封注射器系列、铝塑盖系列等18个大系列,2500多个规格品种。根据公司财报口径,公司产品类别主要可以按照材质与形制分为两大类别、六大系列。

1.2.收入稳健增长,模制瓶贡献突出

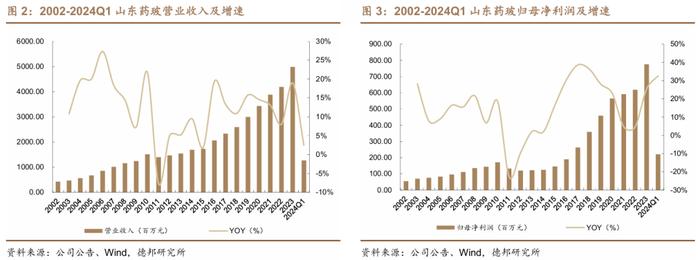

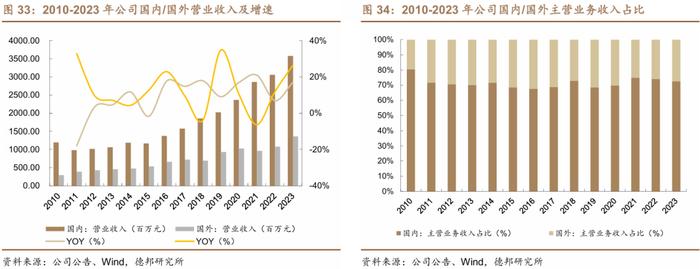

长期保持稳健增长趋势,收入与利润高速增长。2002年上市以来至2023年,公司收入CAGR达12.47%,归母净利润CAGR达13.46%。2011年公司营收与净利润出现历史首次负增长,主要系受国家抗生素分级管理等“限抗”政策影响,国内抗生素市场销量下降,导致公司主导产品之一的模制抗生素瓶销量下降。2012年起公司积极调整产品结构,扩大棕色瓶、中硼硅玻璃、预灌封注射器、日化瓶、管制瓶系列产能,于2015年后重新进入快速增长区间,成长性持续兑现。

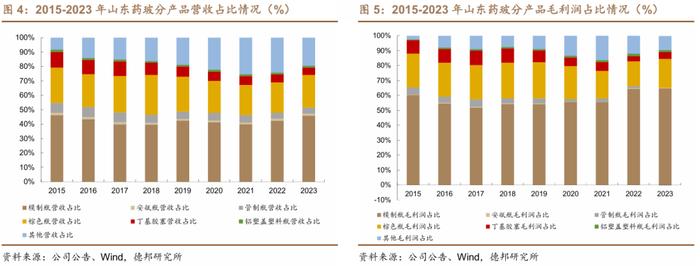

模制瓶为公司核心产品,收入及利润占比最高。2023年公司核心产品模制瓶(含棕色瓶)营收占比为68.52%,毛利润占比为84.63%;管制瓶(含安瓿瓶)营收占比为5.62%,毛利润占比为0.05%;橡塑产品(丁基胶塞、铝塑盖塑料瓶)营收占比为6.32%,毛利润占比为6.05%;其他业务收入主要来源于公司旗下贸易和包装制品子公司。

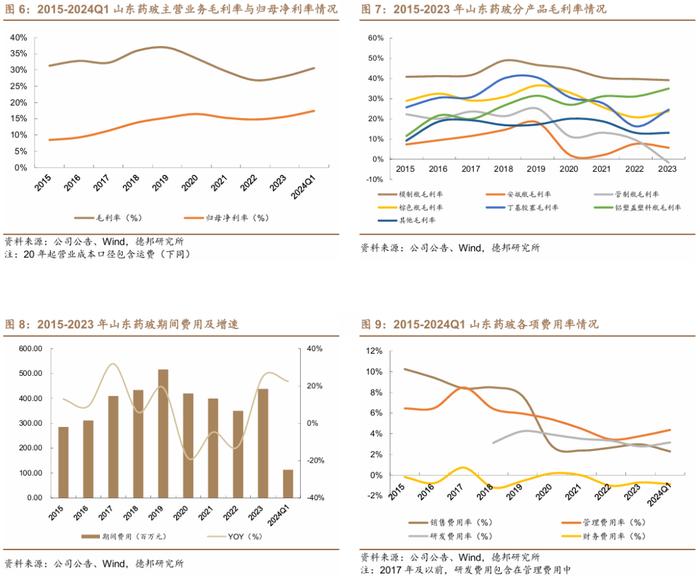

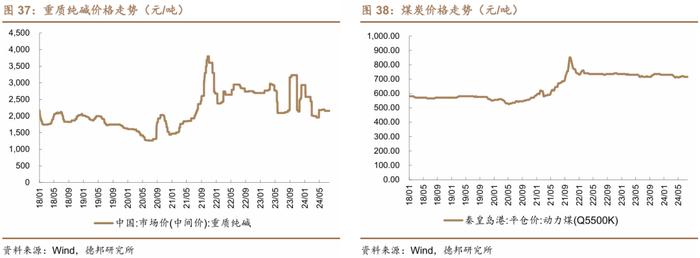

21年成本压力致毛利率有所波动,净利率仍稳中有升。2020年由于运费调整至成本核算,导致公司整体毛利率有所下降;21-22年受主要原材料纯碱、主要能源煤炭及天然气等成本高位运行影响,公司整体毛利率持续下降;23年原材料及能源价格保持高位,但纯碱、煤炭、天然气价格同比22年小幅下降,公司毛利率小幅改善,24Q1纯碱、硼砂价格较23年均价下滑较多,毛利率延续改善趋势。

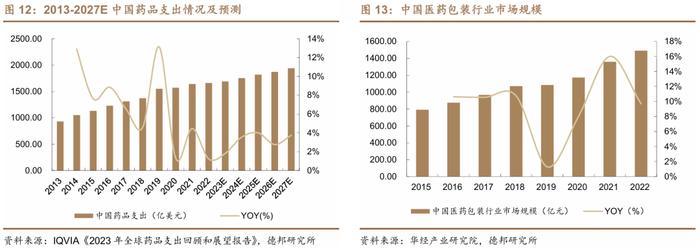

分产品来看,模制瓶毛利率最高且较为稳定。2015-2023年公司核心产品模制瓶(不含棕色瓶)毛利率始终为全系列最高且较为稳定;棕色瓶由于以出口为主,受新冠疫情影响,2020年后出口海运运费持续攀升,毛利率有一定幅度下滑;管制瓶、丁基胶塞除21年原材料涨价与成本核算原因外,还受价格竞争激烈等影响导致毛利率下滑。费用率方面,公司持续优化费用控制,费用率从15年的16.52%下降至24Q1的8.91%。公司盈利能力总体仍保持稳中有升,净利率从2015年的8.44%提升至2024Q1的17.42%。

2.投资亮点1:药玻需求韧性强,老龄化释放中长期需求

2.1.医药支出偏刚性,经济稳增长带动医药行业收入稳定提升

药用包装材料行业的下游主要为制药、医用耗材、保健品等医药行业。药用包装材料是直接与药品产生接触的包装材料和容器,涵盖塑料、金属、玻璃、橡胶等多种包装材质,属于药品的一部分,故医药行业的发展将直接影响药用包装材料行业的市场需求。

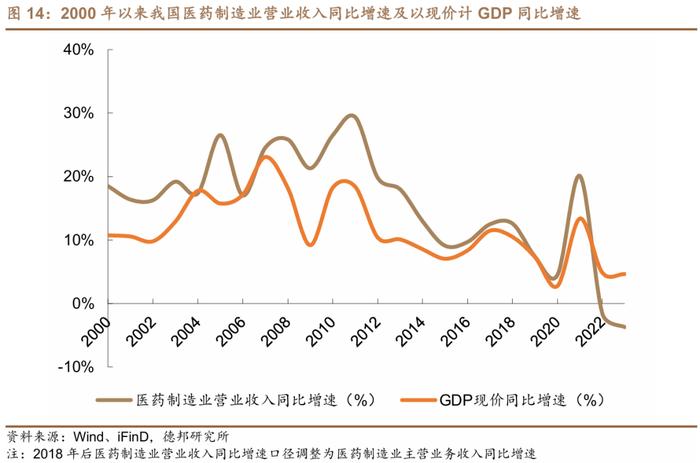

医药支出偏刚性,温和增长预期下药玻需求有望受益。健康是经济社会发展的基础条件和广大人民群众的共同追求,故医药需求波动性较弱。据IQVIA发布的2023年全球药品支出回顾和展望报告,我国药品支出呈现稳定增长趋势,2013-2017年间CAGR达9.6%,2018-2022年间CAGR达5.0%,2023-2027年预计CAGR可达3.1%。医药支出稳增长,带动药包材市场持续扩容,据华经产业研究院,2018-2022年,中国医药包装行业市场规模从1070.4亿元提升至1490.3亿元,CAGR为8.63%。我们预计未来医药支出增长有望持续向上传导至药包材领域,而药用玻璃作为药品包材重要组成部分,市场扩容空间充分。

医药行业收入增速与GDP增速相关性较高,经济稳增长或同步带动医药行业收入向上,维持药玻需求韧性。从医药制造业营业收入看,其历史增速走势与我国GDP稳健增长态势相仿。同时药包材在我国医药价值链中占比仍较低,据中国医药包装协会,中国是用药大国,但医药包装产业在医药制造业领域的占比却不足10%,相较于发达国家30%的水平仍有较大提升空间,未来药玻需求韧性有望受益于医药行业跟随国民经济稳健增长以及药包材在医药价值链中占比的双重提升。

2.2.中长期人口老龄化+慢性病患病率提升趋势支撑医疗保健需求

我国老龄化程度正不断加深。随着我国经济和社会进步,医疗卫生水平不断提高,人口预期寿命不断延长,加之生育意愿变化等因素导致生育率下降,使人口结构中老年人口比重持续上升。截至2022年末,全国60岁及以上老年人口2.80亿人,占总人口的19.8%;全国65岁及以上老年人口2.10亿人,占总人口的14.9%,老龄化程度明显加深。全球角度看,世界银行统计数据显示,截至2023年,我国老龄化进程已明显高于世界平均水平,并逐步接近主流发达国家的老龄化水平。国家卫健委预计2035年左右我国60岁及以上老年人口将突破4亿,占总人口比重超过30%,届时将进入重度老龄化阶段。

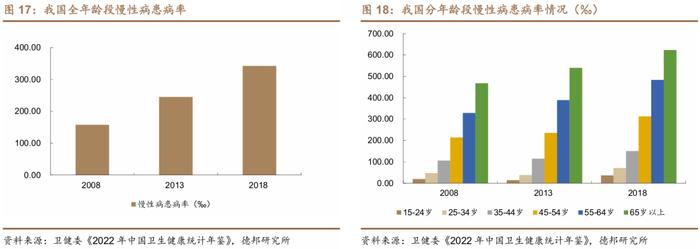

慢性病患病率与年龄呈正相关,老龄化程度加深支撑长期医疗需求。慢性病是一大类无法彻底治愈,需要长期治疗、护理及特殊康复训练的非传染性疾病的总称。据2022年中国卫生健康统计年鉴,2008-2018年我国调查地区居民慢性病患病率从157.4‰显著增长至342.9‰,分年龄段来看则呈现慢性病患病率随年龄增长而增长的正相关趋势,进一步强化了相关医疗保健需求。

老龄化+慢性病患病率上升背景下,我国人均医疗支出仍有较大增长空间。尽管2008年以来我国医疗支出占GDP比重总体保持稳健增长,但至今对比发达国家乃至世界平均水平仍有成倍数扩容空间。同时我国人均医疗保健消费支出占人均总消费支出的比例也在稳定提升中,从2013年的6.90%增长至2023年的9.18%,或反映了随着我国老龄化程度加深以及慢性病患病率上升,居民健康消费需求持续释放,由此带来的结构性变化有望成为医疗支出长期增长的有力驱动。

3.投资亮点2:一致性评价+集采驱动中硼硅药玻需求扩容,模制瓶竞争格局更优

药用玻璃是最重要的药用包装材料之一。相对于其他医药包装材料,药用玻璃具有透明性、光洁性、阻隔性、化学稳定性、耐温性、相容性、再生性等诸多优良特征,是常用的直接接触药品的包装容器。药用玻璃有多种分类方式:

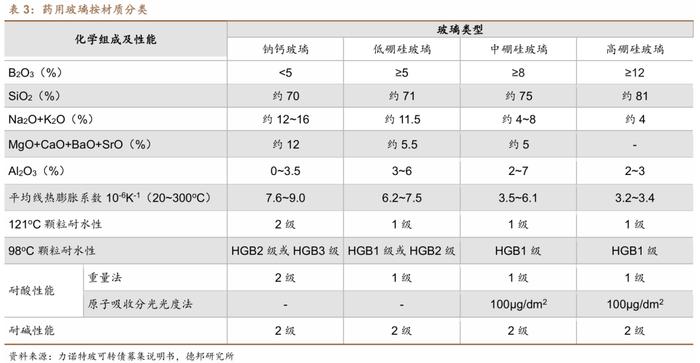

1)按材质分:中国药包材标准(YBB标准)将药用玻璃根据成分及对应性能分为四类,即钠钙玻璃与低、中、高硼硅玻璃,四者主要差异在于三氧化二硼含量,其含量越高,线热膨胀系数越小,抗热冲击性和化学稳定性越好,但成型难度和成本也相应增加。

· 钠钙玻璃耐水性及抗热冲击性能差,一般适用于一次性输液瓶或口服液瓶;

·低硼硅玻璃在国内应用最广泛,耐水和抗热冲击性能低于中硼硅玻璃,可以用于储存对化学稳定性要求不高的药品;

·中硼硅玻璃具备优异的抗热冲击性能及耐水性能,是未来主流发展方向。在美国、欧洲等成熟市场中均已经强制要求所有注射制剂和生物制剂使用中硼硅玻璃包装,据旗滨集团公告,国际上超过70%的主流注射剂包材已使用中硼硅玻璃,而据头豹研究院,中国截至2021年中硼硅玻璃包材占比仅约15.4%,仍有较大提升空间;

· 高硼硅玻璃抗热冲击性能和耐水性能最优,但由于生产工艺更为困难,故目前应用较少。

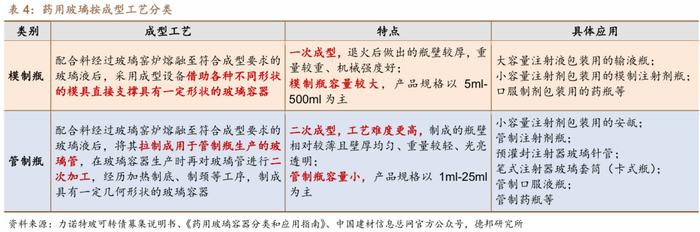

2)按成型工艺及形制分:药用玻璃根据成型工艺可以分为模制瓶和管制瓶,成型后可按形制分为安瓿、注射剂瓶(西林瓶)、输液瓶、预灌封注射器、笔式注射器用玻璃套筒(卡式瓶)、管制口服液瓶、管制药瓶等。

3)按遮光性分:药用玻璃可以划分为有色玻璃和无色玻璃。无色玻璃便于对内容物的观察,适用于对光照不敏感的药品包装;有色玻璃主要包括棕色和蓝色等,通过对玻璃着色,减少光的透过,适用于对光线敏感度较强,有遮光要求的药品包装。

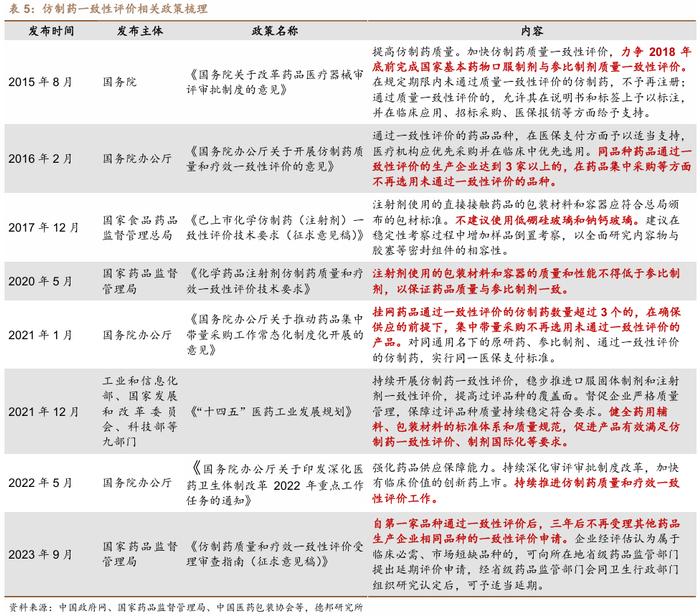

3.1.一致性评价开启中硼硅药玻替代进程,集采加速中硼硅药玻放量

一致性评价推进开启我国药用玻璃中硼硅升级之路。我国是仿制药大国,当前药品市场仍以仿制药占主导地位。2020年5月国家药监局发布《化学药品注射剂仿制药质量和疗效一致性评价技术要求》,规定“注射剂使用的包装材料和容器的质量和性能不得低于参比制剂”。因参比制剂以进口原研药为主,而国外医药企业已普遍选用中硼硅药用玻璃,加之仿制药一致性评价耗时长且成本高,制药企业为尽快通过一致性评价,会尽量选择质量更好的药用包装材料,故中硼硅玻璃替代需求有望随一致性评价推进逐渐打开。

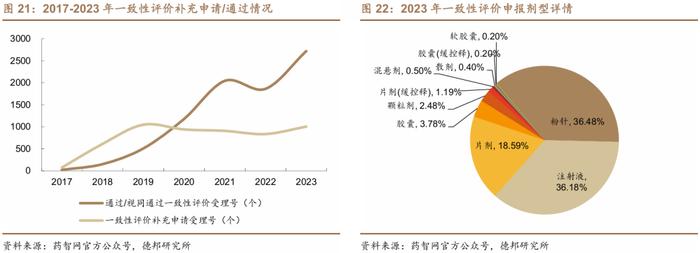

一致性评价过评数量高增,注射剂是主要申报品种。据药智网统计,2017-2023年我国通过/视同通过一致性评价受理号从24个大幅增长至2719个,累计已通过/视同通过8491个。从申报品种看,2023年新增一致性评价受理号1006个,涉及382家企业的322个药品品种,其中粉针、注射液等主要采用药用玻璃作为包装材料的注射剂申报占比合计超过70%。考虑到一致性评价通过的注射剂类药品包材质量和性能不应低于国外原研药,中硼硅玻璃潜在替代空间或已获得极大扩容。

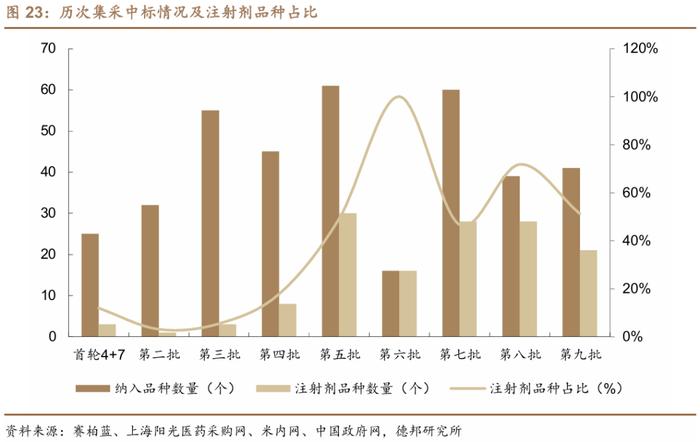

医药集采自第五批起大范围纳入注射剂,中硼硅药玻渗透率有望加速提升。医药集采自2018年底首轮“4+7”试点以来至今已经历九批,共计374个药品品种纳入集采,注射剂已逐渐成为主力剂型,第五批集采以来,注射剂占比分别为49.18%、100%、46.67%、71.79%和51.22%,预计将持续贡献中硼硅药玻替代空间。另据《国务院办公厅关于开展仿制药质量和疗效一致性评价的意见》规定,“同品种药品通过一致性评价的生产企业达到3家以上的,在药品集中采购等方面不再选用未通过一致性评价的品种”,我们认为相关政策倾斜将有效刺激仿制药企参与一致性评价,进而加速提升中硼硅药玻渗透率。

中性预期下2027年我国中硼硅药玻渗透率达35%,对应市场需求约369亿支。参考制药网数据,2018年我国药用玻璃需求共计约800亿支,中硼硅药玻渗透率约7-8%,对应需求量约56-64亿支。据IQVIA预测2023-2027年我国药品支出年均复合增速约3.1%,我们认为在老龄化加剧趋势下,药用玻璃需求量有望随之增长,同样按照年均复合增速3.1%,保守预计27年我国药用玻璃需求量有望达1053亿支。假设我国同期中硼硅渗透率可达到30%-40%,取35%的渗透率区间中值,测得对应中硼硅药用玻璃需求量约369亿支。

3.2. 关联审评审批下客户粘性加强头部效应,中硼硅模制瓶竞争格局更优

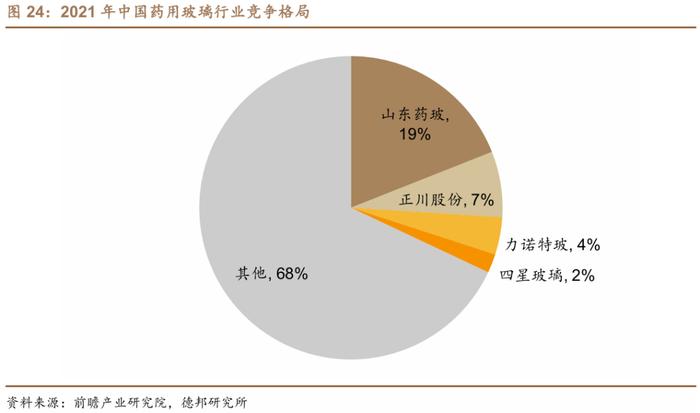

药用玻璃行业头部效应较明显,大型企业占据主要市场份额。当前我国各类药包材生产企业逾千家,其中药用玻璃生产企业200多家,山东药玻、正川股份、力诺特玻和四星玻璃等国内头部厂商和肖特、格雷斯海姆在内的国外大型生产企业占据了主要的市场份额,头部效应较为明显。截至2021年,山东药玻、正川股份、力诺特玻、四星玻璃四家国内头部药玻企业合计市占率达32%,集中度较高。

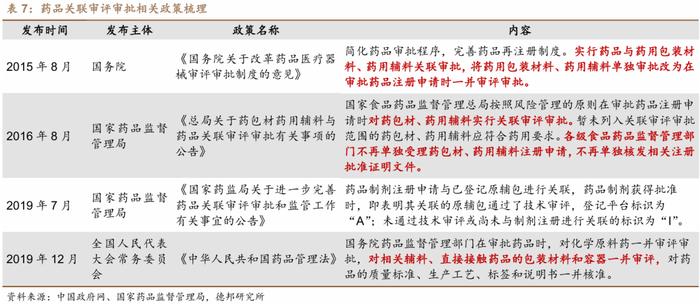

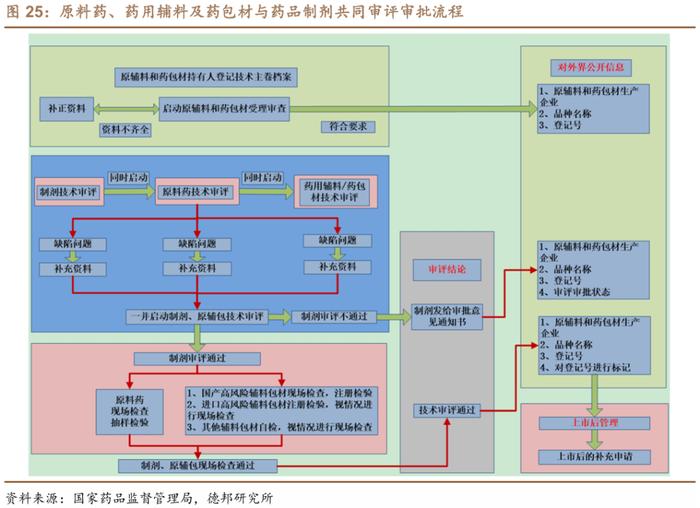

关联审评审批增强客户粘性,推动药包材龙头市占率进一步提升。2019年12月1日,新修订的《中华人民共和国药品管理法》开始实施,规定“药品监督管理部门在审批药品时,对化学原料药一并审评审批,对相关辅料、直接接触药品的包装材料和容器一并审评”。关联审评审批使药品生产企业承担更多药品安全责任,药企对药包材供应商的声誉、综合实力、产品质量等因素考量或更加严格。同时,若更换药包材供应商意味着要对产品重新进行关联审评报批,申报时间长达6个月到2年,且存在较大的不确定性,因此药企与药包材厂商的合作粘性通常较强,形成高渠道壁垒,药包材行业头部企业的品牌和规模效应有望逐步提升。

中硼硅管制瓶市场竞争较为激烈,原材料高度依赖进口。据国家药品监督管理局药包材登记数据,当前通过技术审评获得A类资质的中硼硅管制瓶(含管制瓶、安瓿、预灌封玻璃套筒)合计135个,或反映市场较为分散,竞争环境趋于激烈。主要原因系以玻璃管为起点加工管制玻璃瓶和安瓿的生产工艺较为简单、投入相对较少,厂商可以通过外采玻管进行加工生产。此模式下,因关键原材料中硼硅玻管制作工艺难度较大,供给主要由肖特、康宁、日本电气硝子等国际厂商垄断,三家公司占据了世界中硼硅玻管产量80%以上,我国具备自主生产能力的本土企业较少。我们认为,在国产中硼硅玻管完成替代之前,国产中硼硅管制瓶盈利能力预计持续受到压制。

中硼硅模制瓶A类资质企业较少,竞争环境更优。据国家药品监督管理局药包材登记数据,当前有且仅有5家国内厂商与3家国外厂商合计共17个品种的中硼硅模制瓶产品获得关联审评审批A类资质,远少于中硼硅管制瓶和安瓿瓶,或反映中硼硅模制瓶市场竞争者相对较少,格局稳定,竞争环境更优。

中硼硅模制瓶市场空间充足,激烈竞争风险较小。2024年4月29日,力诺特玻中硼硅玻璃模制注射剂瓶与制剂关联申报通过药监局技术评审,登记号转为"A"状态,标志着该产品可以正式批量化上市销售。市场空间方面,据山东药玻2022年非公开发行股票申请文件反馈意见的回复,我们预计公司40亿支一级耐水药用玻璃瓶项目达产后,中硼硅模制瓶总产能可达176134吨;力诺特玻三期高端药用包材项目达产后,累计中硼硅模制瓶总产能可达62896吨。参考山东药玻2021年中硼硅模制瓶销量19889.89吨,对应4.5亿支,估算得到山东药玻和力诺特玻的已有+在建中硼硅模制瓶总产能分别为39.85和14.23亿支。两家公司扩产项目全部投产后,对比前文测算的我国2027年69.10亿支的中硼硅模制瓶需求量,市场空间仍显充足,故我们认为该细分领域激烈竞争风险较小。

4.投资亮点3:药用玻璃行业头部效应较明显,山东药玻竞争力优势突出

4.1. 山东药玻中硼硅药玻优势深厚,销售增长潜力显著

山东药玻中硼硅模制瓶拥有产能等先发优势,中硼硅管制瓶良率相对较高。公司长期深耕中硼硅药玻产品,已积累充分比较优势。同时市面上各药玻生产厂家中硼硅管制瓶的原材料中硼硅玻管仍高度依赖进口,中硼硅模制瓶相对有望率先放量,山东药玻作为模制瓶龙头或先行受益:

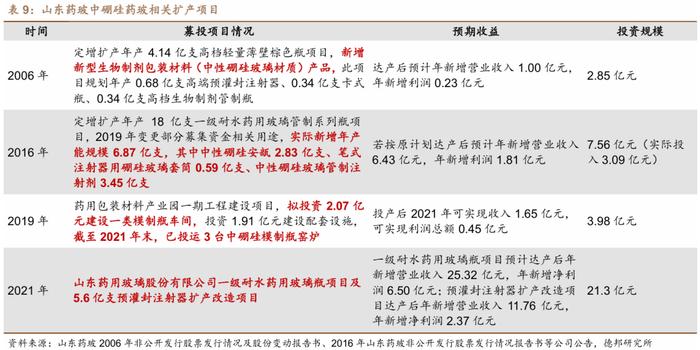

中硼硅模制瓶方面,公司自2004年起即开始研发,并于2006年成为中国第一家、世界第五家具备中硼硅模制瓶生产能力的厂家,且至今仍是国内少数掌握全套中硼硅模制瓶制备工艺的企业之一。山东药玻作为模制瓶龙头,将中硼硅模制瓶定位为核心产品和未来重点产品,中硼硅玻璃模制瓶系列产品在国内市场占有率高达88.15%,在国际市场也占据了42.67%的份额,具备显著竞争优势。

中硼硅管制瓶方面,公司将其定位为用以丰富公司品类的产品。2020年前,核心材料中硼硅玻璃管全部依赖外购;20年初公司重启中硼硅玻璃管试产,21年起少部分一级耐水管制瓶产品开始使用自制中硼硅玻璃管。公司当前有一座电熔炉生产中硼硅玻管,自用率50%以上,成本低于外购的同类进口产品,良率60%左右,若大批量生产良率可达约70%,较国内40%-50%的良率水平有一定优势。

我们认为,若当前公司现有中硼硅药玻扩产项目顺利推进,产能逐步释放,随着工艺越来越成熟,并更大程度摆脱中硼硅玻管进口依赖,公司有望在中硼硅药玻加速替代过程中深度受益。

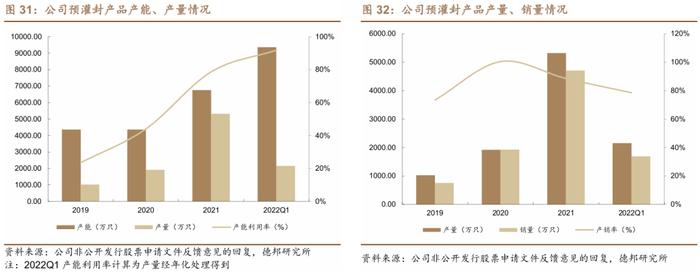

2022年起公司中硼硅模制瓶销售放量开始,开拓盈利提升空间。2021年公司中硼硅模制瓶销量1.99万吨,对应数量约4.5亿支;2022Q1公司中硼硅模制瓶产销率虽受疫情影响有短期下滑,但销量已接近21年全年水平的一半,呈现显著放量走势。价格方面,因中硼硅药用玻璃瓶价格一般是同种制备工艺的低硼硅、钠钙药用玻璃瓶的4-5倍,量价视角下中硼硅模制瓶的销售放量有望显著开拓公司盈利空间。

4.2. 产品多元化布局,巩固长期增长韧性

积极做大做强高价值量产品,预灌封注射器或是新增长点。预灌封注射器属于管制瓶,是一种新型液体药品的包装形式,较传统注射器实现了存储、给药一体化,可减少药品残留浪费、降低配药污染风险,已得到广泛认可并被逐步引入更多高价值制剂产品包装中,如医美、生物制剂等,售价明显高于普通注射剂瓶。据公司定增年产5.6亿支预灌封注射器扩产改造项目在22年5月对反馈意见的回复,该项目预灌封产品预计销售单价2.1元/支,项目整体毛利率24.28%,远高于公司2022Q1管制瓶系列产品0.13元/支的销售单价和15.20%的毛利率,未来产品结构中高端产品占比的上升预计能够有效提升公司综合毛利率。

日化、食品瓶领域亦是公司开拓国际市场并维持长期增长韧性的重要抓手。公司产品以模制瓶(含棕色瓶)为主,除药用、保健品用外,还广泛用于日化和食品领域。凭借规模优势和细分领域龙头地位,以及近年来日化、保健品等非药用领域良好的发展趋势,公司在稳步发展既有药用玻璃业务外,亦大力开拓非药用玻璃业务,稳定扩大外贸出口规模,2010-2023年国外营业收入CAGR达12.59%,逐渐形成了实现棕色瓶、日化食品瓶和注射类模制瓶产品三足鼎立的出口格局。

5.投资亮点4:原材料成本回落,盈利弹性有望释放

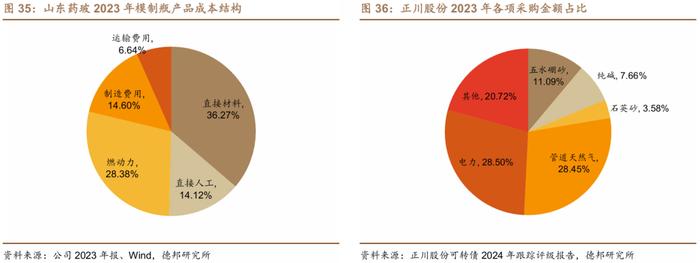

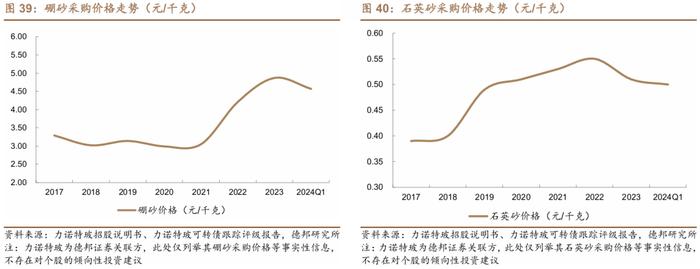

公司上游企业主要来自煤炭采选、化学原料及化学制品制造业,产品关键成本构成为原材料和能源燃料。据山东药玻2023年报,公司最核心产品模制瓶系列的直接材料和燃动力成本合计占该产品总成本的64.65%,或是影响公司盈利水平最重要的两个成本分项。燃动力方面,公司主要能源燃料为煤炭和天然气;直接材料方面,参考2023年正川股份采购情况,价值量占比为最大的为五水硼砂、纯碱、石英砂等。

煤炭、纯碱价格高位回落,或将释放盈利弹性。从波动较大的纯碱和煤炭价格走势来看,二者受环保政策和煤炭进口管制影响,均在2021年达到阶段性峰值,此后煤炭价格略有下降但仍处于高位运行,纯碱价格则在经历数轮波动后当前已降至2024年内较低位置。其他原材料如硼砂在2024Q1较2023年均价下降较多,石英砂价格也有小幅度下降,综合来看当前原材料价格走势对公司成本端具有积极性改善,若产品价格保持稳定,毛利率或有向上修复预期。

6.盈利预测与估值

公司是国内医药包装材料的老牌龙头企业,亦是全国为数不多能够为制药企业全套提供“瓶+塞+盖”药包材服务的厂商。公司在产能规模、品牌影响力、药玻产品中硼硅升级与多元化发展等方面均建立了龙头竞争优势。我们认为,公司未来成长性有望持续兑现,主要驱动在于:1)老龄化程度加深与慢性病患病率上升有力支撑医疗保健需求,相关支出增长有望持续向上传导至药用玻璃领域;2)一致性评价推动中硼硅药玻替代钠钙、低硼硅药玻进程,而集采大范围纳入以药用玻璃为主要包装材料的注射剂,加速了中硼硅药玻需求放量;3)公司重点投入中硼硅模制瓶领域,拥有产能、资质等先发优势,为中硼硅模制瓶标杆龙头;4)2023年以来原材料、燃料价格有所回落,或将释放盈利弹性。

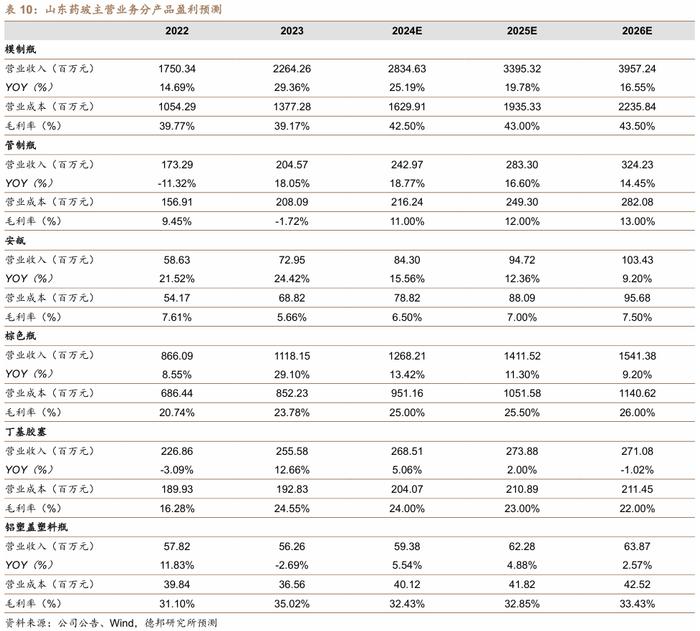

为测算公司未来业绩增长,我们对其药用包装材料业务做如下核心假设:

分产品来看:

1)模制瓶系列为公司内部销售规模最大、优势最突出的核心产品。2023年,公司年产40亿支一级耐水药用玻璃瓶项目内的一个中硼硅模制瓶厂房车间(内设两台窑炉)已完成建设,其中一台窑炉已投产运行。我们预计伴随该项目逐步完成后续建设并于2026年全部达产,2024-2026年该系列产品的产量分别+17.0%/+13.0%/+10.0%,销售量分别+17.0%/+13.0%/+10.0%,毛利率分别为42.5%/43.0%/43.5%;

2)管制瓶系列下有年产5.6亿支预灌封注射器扩产改造项目正在有序调试投产,我们预计2024-2026年该系列产品的产量分别+10.0%/+25.0%/+2.0%,销售量分别+11.0%/+10.0%/+9.0%,毛利率分别为11.0%/12.0%/13.0%;

3)安瓿系列当前暂无扩产项目,我们预计2024-2026年该系列产品的产量分别+5.0%/+3.5%/+2.0%,销售量分别+8.0%/+6.0%/+4.0%,毛利率分别为6.5%/7.0%/7.5%;

4)棕色瓶系列下有部分产量扩容来自年产40亿支一级耐水药用玻璃瓶项目,但体量相对较小,我们预计2024-2026年该系列产品的产量分别+6.0%/+4.0%/+2.0%,销售量分别+6.0%/+5.0%/+4.0%,毛利率分别为25.0%/25.5%/26.0%;

5)丁基胶塞系列为药瓶配套产品,当前暂无扩产项目,且市场竞争较为激烈。我们预计产量增速低于模制瓶与管制瓶增速,2024-2026年该系列产品的产量分别+6.0%/+3.0%/+0.0%,销售量分别+3.0%/+2.0%/+1.0%,毛利率分别为24.0%/23.0%/22.0%;

6)铝塑盖塑料瓶系列占公司整体收入比例较小,我们预计2024-2026年该系列产品的产量分别+19.58%/+9.93%/+16.60%,销售量分别+8.17%/+4.34%/+4.32%,毛利率分别为32.43%/32.85%/33.43%。

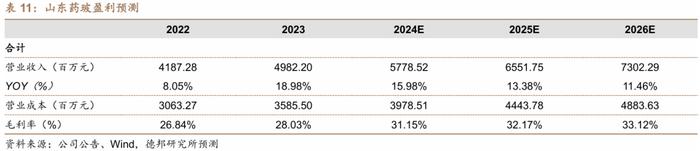

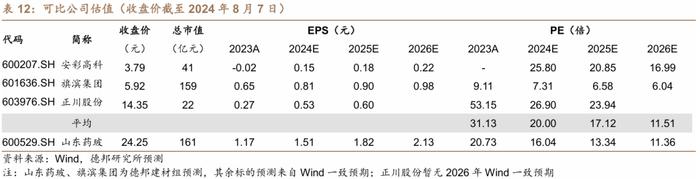

我们预计公司2024-2026年营业收入分别为57.79、65.52和73.02亿元,同比增长15.98%、13.38%和11.46%,归母净利润分别为10.03、12.07和14.16亿元,同比增29.30%、20.31%和17.37%,对应EPS分别为1.51、1.82和2.13元。可比公司方面,我们选择主营业务同样为药用包装材料的正川股份以及拥有中硼硅玻管业务的旗滨集团、安彩高科作为可比公司。24年可比公司平均估值约为20倍,山东药玻16倍PE低于行业平均水平,具备估值性价比。考虑到山东药玻是中硼硅模制瓶领域标杆龙头,具备领先的产能和资质优势,后续扩产项目稳步落地,有望进一步巩固龙头地位,业绩具备向上弹性。

7.风险提示

1)中硼硅药玻渗透率提升不及预期:若政策力度或市场对中硼硅药玻的接受程度推进不及预期,中硼硅药玻的应用普及速度可能放缓,进而影响公司相关产品销售前景。

2)募投项目落地情况不及预期:公司营收及业绩增长预期一定程度上取决于当前募投项目的产能投放节奏,若募投项目落地发生延期,可能影响公司成长性兑现情况。

3)原材料、燃料价格大幅波动:若硼砂、石英砂等原材料以及天然气、煤炭等燃料价格上涨超预期,将进一步增大成本压力,削弱公司盈利能力。

证券研究报告:《山东药玻(600529.SH):药用包装材料老牌龙头,中硼硅药玻升级驱动新成长》

对外发布时间:2024年8月8日

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

证券分析师:闫广王逸枫周新明

资格编号:S0120521060002、S0120524010004、S0120524060001

邮箱:yanguang@tebon.com.cn、wangyf6@Tebon.com.cn、zhouxm@tebon.com.cn

评级说明

团队介绍

闫广建筑建材行业首席分析师

香港中文大学理学硕士,曾任职于中投证券、国金证券、太平洋证券,2021年加入德邦证券,用扎实可靠的研究服务产业和资本。获2019年金牛奖建筑材料第二名,2019年金麒麟新材料新锐分析师第一名,2019年和2020年WIND金牌分析师建筑材料第一名。

王逸枫建筑建材行业分析师

剑桥大学经济学硕士,2022年加入德邦证券,主要负责水泥、玻璃、玻纤和新材料。曾任职于浙商证券以及平安集团旗下不动产投资平台,拥有产业和卖方研究复合背景。

王友舜建筑建材助理研究员

哥伦比亚大学理学硕士,2024年加入德邦证券。