恒大物业资不抵债,核数师给半年报打上“非标准”标签

许家印还能满血复活吗?

从草莽到地产大亨,又从首富跌落“首负”,许家印和他的恒大仍有故事不断拉开序幕。恒大汽车迎来中东的“白衣骑士”纽顿集团、恒大在美国申请破产保护,甚至许家印与丁玉梅婚姻谜团……都是这段时间接连上演过的大戏。

你方唱罢我登场的节奏,8月24日晚间,许家印的另一个资本平台恒大物业(06666.HK)刊发了2023年中期业绩。处在关联方恒大地产重创之后的恢复期,恒大物业的这份成绩单表现如何也是备受关注。

数据显示,2023年上半年,恒大物业营业收入约61.45亿元,同比增长约6.2%;录得毛利润约14.99亿元,毛利率约为24.4%,同比增加约2.2个百分点;净利润约7.90亿元,净利率约为12.9%,同比增加约3.0个百分点。同期,公司拥有人应占利润约7.81亿元,同比增加43.06%;每股基本盈利约0.07元。

几项核心指标的数据均呈现增长。不过需要主要的是,这显然与其在2022年同期挤出了业绩的大量水分有关——营收、归母净利润同比大降26.5%、71.8%,毛利率也近乎腰斩,同比跌去40.6%。

与关联方风险隔离,历劫归来的恒大物业有意走出独立发展之路。不过,缺乏地产稳定的规模输送之后,恒大物业在消化完储备面积之后,又将从何处寻找增长点?今年上半年,其仅新增拓的合约面积仅1514万平方米。

另一方面,134亿被占存款也还没有偿还方案;作为轻资产的恒大物业,也还没有从资不抵债的泥潭爬回来。

值得一提的是,乐居财经《物业K线》注意到,恒大物业的这份中期业绩报告,仍被核数师打上了“非标准报告”的字样。

上会栢诚在发出的独立核数师审阅报告指出,其审阅范围远小于根据香港核数准则进行审核的范围,故未能保证将知悉在审核中可能发现的所有重大事项。因此,不发表审核意见。

计提23亿关联应收

中国恒大深陷债务泥沼,至今仍在苦苦自救。恒大物业被迫断奶,过去两年已经将关联收入大幅降低。

此前的财报数据显示,2021年度、2022年度,恒大物业来中国恒大集团子公司、合营企业,以及联营公司的营收分别为28.20亿元、1.41亿元,占各自当期总收入的21.4%、1.2%。

今年上半年,恒大物业来自关联方的收入占比进一步降低。截至2023年6月30日,其来自关联方的收入约为6534.7万元,占总收入的1.1%;余下约60.80亿元来自第三方,占比98.9%。

但是,过去依赖中国恒大发展埋下的雷,还在持续引爆。

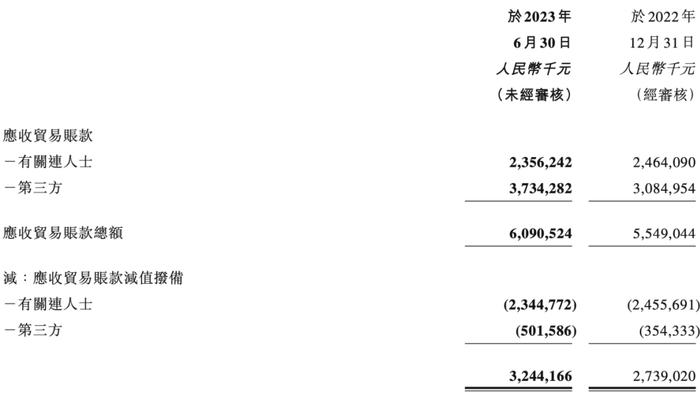

报告期末,恒大物业的应收贸易账款总额约为60.91亿元。其在业绩报中解释,应收贸易账款主要来自包干制物业管理服务收入及增值服务,前者收入根据相关服务协议条款收取,后者收入通常于发出结算文件后要求付款。

其中,来自关联人士的应收贸易账款约为23.56亿元,占比38.69%。虽然比例比第三方低,但恒大物业几乎对其作了全数减值拨备,计提数额约为23.45亿元,计提比例高达99.51%。

乐居财经《物业K线》进一步翻看了过去两年的财报,数据显示,2021年度,恒大物业就关联方的贸易应收款减值拨备数额约为24.40亿元,2022年恒大物业又对关联方的贸易应收款进行大额减值拨备,约为24.56亿元。

这笔钱不算少。2021年以来,恒大物业的总收入约为311.47亿元,而2021年净亏3.89亿元,2022年及今年上半年录得的净利润合计22.69亿元。

如今关联方应收款几乎计提减值拨备殆尽,恒大物业的应收贸易账款绝大部分都来自第三方。

报告期末,减值拨备后,恒大物业还有32.44亿元的应收贸易账款。确保这一堆应收不会再出现较高的坏账风险,带来新资产的减损,是恒大物业管理层们面临的又一个问题。

值得一提的是,被中国恒大违规占用的134亿元存款,恒大物业此前也已经算入其他应收款项,全部计提。

半年增拓1514万方

就规模来看,恒大物业当前的体量仍在行业头部,但增速已经大幅放缓。

今年上半年,其新增合约面积约1514万平方米,其中93.3%来自第三方,涉及公建、轨道交通、医院、产业园等业态。报告期末,恒大物业的总合约面积约8.12亿平方米。

在管面积方面,截至2023年6月30日,约有5.09亿平方米,较上一年同期的4.79亿平方米增加约3000万平方米,增幅6.26%。

事实上,中国恒大暴雷后,恒大物业的规模增长就开始走向失速了。

2021年,恒大物业的合约面积和在管面积还实现了较大增长,前者从前一年的5.65亿方增至8.22亿方,后者也有近2亿规模的增长,从前一年的3亿方增至4.73亿方。但2022年合约面积不增反减,约为8.19亿方;在管面积仅增长2700万方,约5亿方。

从今年上半年的情况来看,新增在管面积几乎是新增合约面积的两倍,换个角度看,这也是合约面积消化速度超过新增速度。因此,也有人发出了拷问:“在合约面积消化完后,恒大物业从哪里找增长,或许将是未来困扰该公司的长期问题。”

恒大物业IPO,许家印引入豪华战投和基石,最终斩获了近70亿港元的募资。按照招股书中的几乎,65%将用作投资并购。然而,这笔钱还没有在手里捂热,就开始走上来被关联方倒腾质押融资——恒大物业被违规占用的134亿存款,就包括了部分IPO融资。

乐居财经《物业K线》翻看了恒大物业上市以来的收购公告,只有两笔。2021年1月29日,对价15亿元收购宁波市雅太酒店物业100%股权;同年4月27日,对价3919.83万元收购恒大保险经纪100%股权。而前者目前有80%的股权被作为银行借款质押。

被违规占用134亿存款偿还方案至今未定,被“掏空”钱包的恒大物业的收购行动受限。

截至今年上半年,恒大物业手中的现金及现金等价物约为16.10亿元,看似可观,但与此同时,其还有18.48亿元的应付贸易账款,其中第三方的约为15.27亿元。

负债率110%,仍在资不抵债

超18亿的应付贸易账款,只是恒大物业负债的冰山一角。

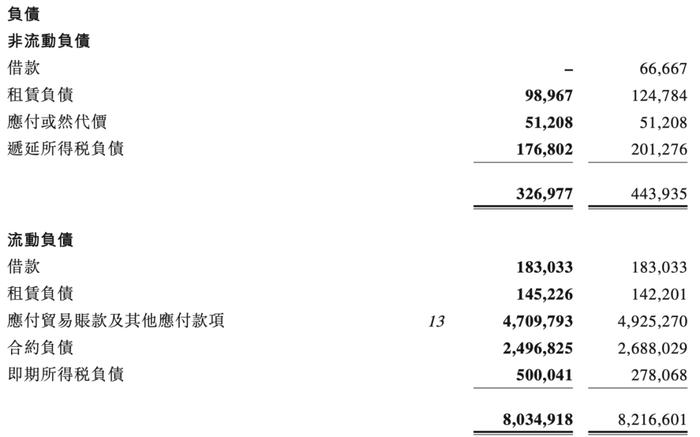

数据显示,截至2023年6月30日,恒大物业的负债总额约为83.62亿元,但同期的资产总额约为76.13亿元,资产负债率110%。尽管两者之间的差额在缩小,但其仍处在资不抵债状态中。

就具体债务来看,截至2023年6月30日,恒大物业的非流动负债约为3.27亿元,流动负债约为80.35亿元,报告期末的净流动负债及净负债约25.26亿元及7.49亿元,较2022年末的33.21亿元及15.13亿元有所下降低;同期的流动比率(流动资产/流动负债)约0.69倍。

流动负债中,应付贸易账款及其他应付款项占大头,总计47.10亿元。剔除上述提到的18.48亿元的应付贸易账款,大部分为其他应付款项,约28.62亿元。按照恒大物业解释,其他应付款项包括暂时代收款、应付押金、收并购应付对价款、应付工资及福利、应付股利,以及应交税费等。

其次是合约负债,约24.97亿元,较2022年底减少1.91亿元。对此,恒大物业解释,主要由于期内新交付面积减少导致来自客户的物业服务费预缴款项减少所致。

此外,恒大物业还有一笔约1.83亿元的短期借款。

财务不太健康,恒大物业董事会决定不派息。值得注意的是,恒大物业自2020年12月2日上市以来,一次都还没有宣派或派付股息。“铁公鸡”何时拔毛回报投资者、惠及持股高管们?

乐居财经《物业K线》获悉,截至2022年12月31日,恒大物业董事长持有公司355万股股份,占比0.03%。此外,今年6月份新进入董事会的执行董事胡旭、非执行董事桑权,分别持有恒大物业1000股、3500股。