醒醒,该恶补财务知识了

今天,我们重发一篇过往比较受欢迎的文章《醒醒,该恶补财务知识了》,希望对你有所启发。

这两年,有个词你可能听得越来越多:爆雷。

比如,买房。

很多房企,品牌和口碑都很响。

结果,楼盖到一半,爆雷了。

又比如,合作。

明明都是些,“很厉害”的甲方。

结果,临到结算,遇到财务危机了,尾款付不出来了。

有人感慨,我们迎来了一个财务问题大爆炸的时代。

作为普通人,该怎么应对呢?

其实,如果你能看懂财务报表。你完全有可能,提前发现,那些公司陷入困境的财务轨迹。很多雷,是可以避开的。

那么,该怎么看财报呢?

恰巧,前段时间,我们刘润读书会直播间请到了张新民老师。

他是中国财务报表分析领域的权威专家,先后为清华大学、浙江大学、长江商学院等30家国内顶级大学,主讲财务课程,其独创“战略视角财报分析框架”,与杜邦分析体系一起成为分析中国企业财务报表两大工具。

对于如何看懂财报,穿透财务数字,看透企业发展秘密,他有特别深刻的思考和见解。

所以,我也把他分享的一些思考、案例和方法,整理了下来,分享给你。希望能对你起到一点帮助。

读懂财报,对自己的选择负责

只有专业人士,才需要懂财务报表吗?

其实,不是这样的。

举个例子,就拿谈合作来说。

小赵是个广告公司老板。

为了生存,想尽办法,到处拉业务。

什么同学群、朋友圈、行业论坛、招投标比稿,能尝试的渠道,都走了一遍,可还是没什么收获。

突然有一天,老领导打来电话,说有个知名车企的项目,利润很不错,就是有点辛苦,要垫款。感兴趣的话,可以介绍给小赵,给几个返点就行。

一听这么大的客户,小赵高兴坏了,这我不发财了嘛,当场就答应下来了。

果然,和老领导说的一样,这个项目,确实不错。算了算,能赚不少钱。美中不足,就是要垫款300万。但没关系,客户这么有实力,垫款怎么了?实在不行,把房和车抵押了。

签完合同的那一刻,小赵突然有种释然感。

回想这些年,自己那些无数个因为压力而失眠的夜晚,终于要结束了。

时间过得很快,眼看项目也做完了,核验也通过了,终于要轮到结款了。就在小赵满心期待时,远处却传来了“爆雷”的消息,因为陷入了财务危机,车企付不出钱了。

甚至平时的对接负责人,都被裁员了。

小赵瞪大了眼睛,心想,也许这只是暂时的困境呢?毕竟这么大的盘子,不会倒掉吧?

有人告诉小赵,现在供应商都在门口排队要钱了,你还不去?几百亿的窟窿,填不上啦。

这下,小赵彻底傻眼了,脑瓜子嗡嗡作响,眼前天旋地转,不敢相信这是真的......

不知道,你有没有注意到,日常工作中,很多公司的合作让步,往往都和小赵一样,会被对方的名气和品牌影响力牵着走。

比如,一想到客户,是世界500强,是行业知名公司,或者干脆只是看起来很有实力,就觉得可以放心合作。

哪怕对方提出的支付条款再苛刻,比如账期一延再延,从一个月,延到一个季度,然后是半年、一年,延到最后结算还变成了给商票。但一想到客户的品牌和体量,就又觉得再忍忍吧。

可无数小赵们的血泪事实,却一再证明,不去深挖一家公司真实的财务数据,仅凭外部形象,就作出严肃的合作决策,是不够的。

所以并不是只有专业人士,才需要看财报。作为普通人,同样应该学会深挖企业的财务报表。

具体怎么挖呢?

张新民老师说,其实不难,如果你从来没有学过,或者没完全接触过公司的财务报表,那你就先从最基本的三张表看起就行。

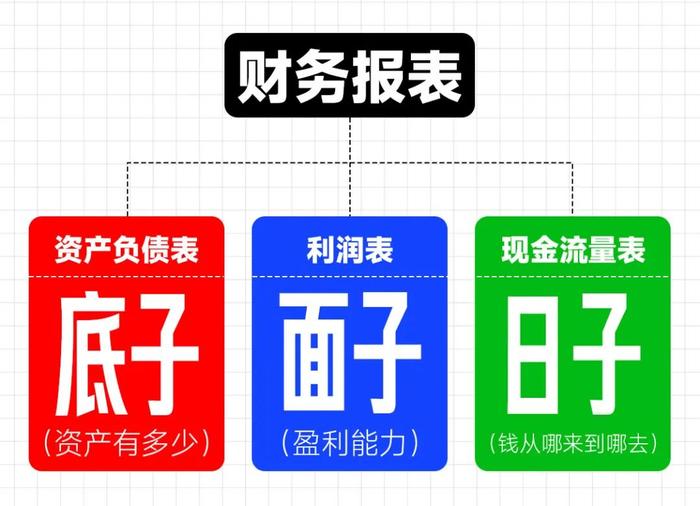

资产负债表,利润表,现金流量表。

对这三张表,张新民老师说,我们可以直接看成一个人的“底子”“面子”和“日子”。

什么意思呢?

比如,资产负债表。

张新民老师说,我们可以把它看成,一个人的底子,也就是财力。

想知道一家公司,有多少家底,那就看资产负债表。公司的资产和负债这些信息,像有多少栋楼啊,有多少台生产机器啊这些,都在这张表里。

那是不是,资产越多越好呢?

张新民老师说了,也不是,质量也很重要,关键要看这些资产能不能赚钱,能不能产生实际的利润。

所以,我们还要拿出第二张表,利润表。

想知道一家公司到底效益如何,是亏了还是赚了,就看这张表。

什么收入啊、成本啊、利润啊这些信息,都在这张表里。

所以张新民老师说了,利润表也是一家公司的面子。

有了面子,出去搞活动,谈合作才有底气。

而也正因为是面子,所以很多公司,会想尽办法来“化妆”。

因此,这里也成了财务造假的主战场。

最后,还剩一张表,叫现金流量表。

这张表,我们又该怎么理解呢?

可以想象成商店的账簿,昨天进货支出了多少,卖货收入的多少,今天伙计工资付了多少,水电费交了多少,这些日常杂七杂八的收支,都写在里面。

所以张新民老师说,可以把现金流量表,看成一个人的“日子”。平时钱是怎么来的,又是怎么花的,都从这看。

如果想了解一家公司,平时过得怎么样,看这张表准没错。

最后总结一下:

资产负债表看底子,也就是资产实力;

利润表看面子,也就是盈利能力;

现金流量表看日子,也就是平时钱来钱往,日子过得怎么样。

实际上,认识了这三张表,你就能对一家公司,最基本的经营状态,有一个大致的了解了。

有了这个基础,就可以开始着手,去看一家公司的“爆雷”风险了。

识别信号,排查“爆雷”风险

那么,公司的“爆雷”信息,该怎么看呢?

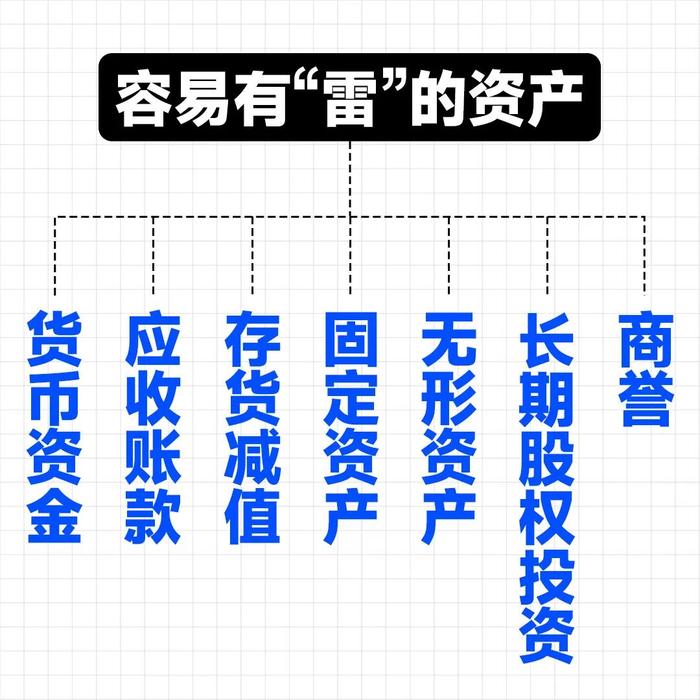

张新民老师说,可以重点关注资产负债表,表里有7种资产,特别容易有“雷”。

我们一个个看。

(1)货币资金。

什么是货币资金?

就是以货币形式存在的资产,像现金、银行存款这些钱都算是。

那钱还能怎么爆雷呢?

举个例子,有个叫小李的年轻人,没什么钱,但又想充面子。

于是想了个办法。

他先P了一张存款截图,然后晒给朋友,说自己搞投资发财了。朋友们看了,都很羡慕。

为了维持这个假象,小李开始向朋友借钱,说要搞更多投资,同时承诺给他们高额回报。

随着时间推移,小李借的钱越来越多,他用这些钱,一部分付给朋友利息,剩下的就拿来维持体面生活。但毕竟,这些所谓的投资,并没有实际的回报,小李的债务也越来越重。

终于有一天,有朋友让小李还钱。小李无力支付。这时候人们才发现,原来小李所谓的有钱是假的,他一直在借钱维持虚假形象。

小李的行为,就是虚增货币资金。对小李的朋友来说,就是遭遇了货币资金爆雷。

在财务领域,如果你看到一家公司,像小李一样,明明财务报表里有很多货币资金,但却四处借钱,同时利息或者财务费用很高。

这时候,你就要警惕了,因为它很可能有“雷”。

(2)应收账款。

什么是应收账款呢?

可以理解为,企业为了卖出一件商品,给人赊出去的账。这个账,就是应收账款。

那有什么风险呢?

举个例子,还是小李,他后来开了一家商店,为了吸引顾客,说可以先拿商品,后付款。

但没过多久,小李发现,有些顾客的偿还能力,并没有声称的那么好,赊的钱根本还不上。

还有一些顾客,和店员串通好了,帮忙拉业绩,赊账买了很多东西,但是根本就不打算还款。

小李傻眼了,找到会计对账。

这时候他才知道,原来商店的销售收入,虽然一直看着很好,但其实真正收到的现金却很少。很多欠款,根本收不回来,变成了坏账。

最终,小李不得不面对现实,把这些应收账款,做了减值处理,为此商店的经营受到很大影响。

所以,当你看到一家公司,销售收入和应收账款都很高时,就要警惕了。

因为,一旦这些账款收不来,企业就可能“爆雷”。

(3)存货减值。

什么是存货减值呢?

可以理解为,企业囤了一批货,最后因为各种原因只能打折卖,或者干脆砸手里了。

举个例子,还是小李的商店,进了10箱苹果,准备每斤7元卖出去。

但是,销路并不好,年轻人嫌削皮麻烦,都不愿意买,只卖出去2箱。

于是,剩下8箱苹果,就一直堆在货架上。

随着时间的推移,这些苹果越来越不新鲜,小李只能打折卖,一开始卖5元一斤,后面3元,再到后面苹果彻底坏掉了。

这时候,随着小李的苹果越来越不新鲜,能卖的钱越来越少,小李的存货(苹果)就开始减值了。

而短时间内,一家公司发生过高的存货减值,就会对企业的利润造成冲击。

这就是存货“爆雷”。

所以,如果你看到一家公司的财报里,有比较高的存货,那得留留神了。

(4)固定资产。

什么是固定资产呢?

可以理解为,一家企业的长期资产,像机械设备、房产啊,这些都算是。

那风险在哪呢?

举个例子,小李还和亲戚开了家五金厂。

好不容易拉了笔大单。

为了适配工艺,特意花100万买了新设备。

可没过多久,这个客户倒闭了。

小李急坏了,新设备,是为客户定制的,别的业务很难用上。

最后,实在没办法,小李让财务给这台机器,做了固定资产减值。

你看,这种情况就是固定资产“爆雷”。

往往企业固定资产出现大额减值,都是因为这个资产,有很强的专用性。

如果你关注的那家公司,对某个客户依赖很大,投入了很多配套固定资产,或者生产设备属于那种更新很快的产品,那就要好好考察一下了。

(5)无形资产。

什么是无形资产?

简单说,就是那些我们触摸不到的资产,比如专利、商标、知识产权等。

那风险在哪呢?

举个例子,还是小李五金厂。为了提高生产工艺,小李投了100万搞研发,还申请了专利。

结果没过多久,市面上有了一种新设备,技术效果,比小李厂里研发的厉害多了。

这样一来,小李之前搞的专利,就成了废纸。

小李很郁闷,但也只有面对现实,对专利计提了无形资产减值。

这就是无形资产“爆雷”。

所以,当你看到,有公司无形资产占比比较高时,就得留个心眼,看看这些无形资产究竟是什么质地。

(6)商誉。

什么是商誉呢?

就是一家企业在收购其他企业时,为这家企业未来盈利预期,付出的钱。

我给你举个例子。小黄开了家烧饼店,生意越来越好,回头客很多。

有一天,一家知名连锁烧饼铺负责人,找上门来,想把小黄的烧饼店整体收购了。

这个负责人,给小黄算了一笔账,设备、店铺加在一起,能给小黄100万元。

小黄听了,摇摇头,说不行,你要真有诚意,还得给我一笔额外费用。因为我店里的口碑、客户资源,这些虽然看不见,但是对生意的影响很大。

小黄说的这笔额外费用,其实就是商誉。

这个负责人听了,觉得有些道理,也愿意支付,因为他确实看好小黄的烧饼铺。

最后给了小黄120万,其中20万,就是商誉。

但并不是所有收购都这样合理。

如果你发现,在一起收购中,企业为商誉支付的钱非常多,那得小心有“雷”了。

比如,小黄的烧饼铺,后来出现口碑下降、客流流失等等情况。

这时候,这家连锁烧饼店,就要对小黄烧饼铺进行商誉减值了。

如果,一不小心减值太多,那就是“商誉爆雷”。

所以,当看到企业在一起收购中,支付商誉,这并不奇怪,可如果商誉过高,那就要留意了。

(7)长期股权投资。

这个比较好理解,就是一家公司,买了另一家公司的股权或者股票,想长期持有,等待这家公司升值。

结果这家公司黄了,投资的钱,打了水漂。

这就是长期股权投资“爆雷”。

怎么样,财务语言并没那么神秘吧,是不是也挺好理解的。

张新民老师说,以上7条,都是企业财务报表中,最可能出现的“爆雷”信号。

不过,还没完。

要想真正防范风险,还有一种更危险的信号,你需要掌握。

那就是破产。

盯紧现金,识别破产危机

企业破产前,都有哪些征兆呢?

张新民老师说,最常见的,就是现金流出问题。

具体,就需要看现金流量表了。

怎么看呢?张新民老师总结了三步:

(1)看企业经营活动现金流。

什么是经营活动现金流呢?简单来说,就是卖东西赚的钱。

张新民老师说,考察这项指标,就像看一个人,挣的钱,够不够平时开支。核心是考察,有没有入不敷出。

要是,入不敷出,就说明企业只能借钱过日子。

一个人,要是只能靠借钱过日子,那他的生存状态,可想而知。

如果你发现一家企业,果然入不敷出,那你最好赶紧看看它的开支情况。

这也是张新民老师说的第二步。

(2)看企业投资活动现金流出量。

什么意思呢?

就是看企业,投资花销大不大。

如果一家企业,本身就入不敷出,靠借钱过日子了,结果还大手笔对外搞投资。

这其实就像一个人,本来工资就不够花,还借钱去炒股。

如果你身旁有这样的朋友,你会替他捏一把汗不?

显然,这样持续下去,这位朋友的资金缺口,有可能越来越大。

稍有不慎,就容易搞出个填不上的大窟窿。

另外还有一步。

(3)看企业筹资活动的现金流。

什么意思呢?就是看看企业借钱的情况。

张新民老师说,企业筹资,就类似于人输血。如果一个人,自己不能造血了,只有靠输血来维持身体。那你觉得这个人,还能走的远吗?

所以,如果看到一家公司,筹资活动的现金流规模很大,这就意味着,这家公司要靠大量输血来支撑。

但外部的输血毕竟是有限的。

如果出现这样的情况,那这家公司,如果不改变,破产可以说也是迟早的事。

对于普通人,无论谈合作还是做投资,选择的第一刚需,都是规避风险。

而看懂财报,是看懂企业、看透风险的重要途径。

或许我们永远不会从事财务工作,但我们一定生活在商业社会。

学看财务报表,对于我们每一个人,可能已不是一个选择,而是一个新的社会要求。

越早学习,越早受益。

感谢张新民老师的分享。

从现在开始,学看财务报表吧。

祝你远离风险。