【山证电子】景旺电子2024年中报点评--业绩环比稳定增长,高端产能释放进一步打开成长空间

公司发布2024年半年度报告。2024年上半年公司实现营业收入58.67亿元,同比增长18.26%,实现归母净利润6.57亿元,同比增长62.56%。Q2单季度公司实现营业收入31.25亿元,同比增长19.25%,环比增长13.93%;实现归母净利润3.39亿元,同比增长76.03%,环比增长6.53%。

抓住下游市场需求爆发机遇,推动公司营收持续增长。2024年上半年公司实现营收58.67亿元,同比增长18.26%,Q2单季度公司实现营收31.25亿元,同比增长19.25%,环比增长13.93%。营收明显增长系面对下游需求回暖、高端产品需求不断扩张的市场机遇,公司精准把握市场动态与客户需求,加深与现有国内外客户合作的同时,成功加快大客户开发,实现在不同市场高效拓展以及产品份额的不断提升,定点项目密集交付。

产能爬坡与控本增效取得明显成效,公司盈利能力稳中有升。2024年上半年公司毛利率为24.00%,同比增长0.30pct,毛利率的提升原因一是高技术、高附加值的珠海金湾工厂产能不断爬坡,与去年同期相比亏损明显收窄;二是珠海富山工厂抓住了新能源动力电池为代表的新兴领域爆发机会,实现对主流电池厂商所需FPC的批量供货,同时公司积极调整订单结构并布局储能及高端消费电子领域。上半年公司净利率为11.11%,同比增加3.04pcts,原因一是毛利率的增长,原因二是公司持续推进数字化转型和智能工厂建设工作,运营效能持续提升,控本增效取得明显成效。

持续加强技术研发,叠加高端PCB产能释放驱动公司业绩持续增长。公司持续加强技术研发投入,加速新产品新技术创新迭代,以强大的产品研发实力满足不同客户需求:(1)在通用服务器领域,公司已实现EGS/Genoa平台高速PCB稳定量产,同时在Birthstream平台高速PCB等产品技术上取得重大突破;(2)在AI服务器领域,公司成功开拓了软板和软硬结合板在数据中心的应用产品,同时在高阶HDI、高多层PTFE板等产品上实现了重大突破。(3)高速通信领域,公司800G光模块、通信模组高阶HDI等产品实现批量出货,112G交换路由PCB取得重大技术突破。同时,为提升高端产品供应能力及细分市场占有率,公司通过现有生产基地扩大规划和新建生产基地新增产能,HLC、HDI工厂产量产值稳步提升;江西景旺三期产能不断爬坡;泰国生产基地建设项目已完成土地购买、子公司增资等工作,未来随着高端产能的不断释放,有望为公司带来新业绩增长。

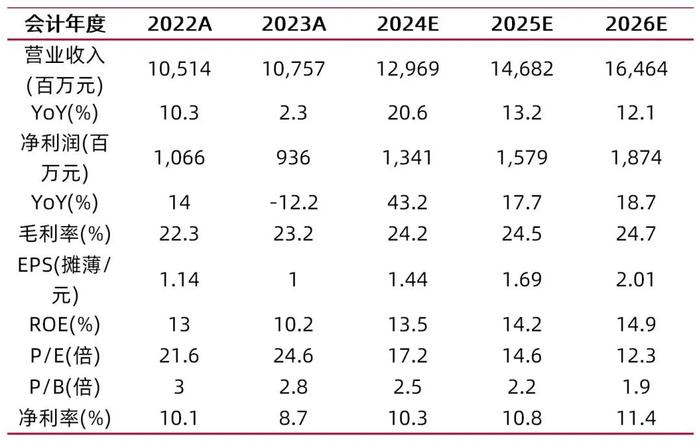

预计公司2024-2026年EPS分别为1.44\1.69\2.01,对应公司2024年9月2日收盘价24.66元,2024-2026年PE分别为17.2\14.6\12.3,公司作为国内全覆盖PCB龙头,紧抓下游需求回暖机遇,在多个细分领域的市场份额均有所提升,短期公司产品下游仍保持高景气度,公司稼动率持续提升,未来随着汽车、数通高端产能释放,公司业绩有望进一步打开成长空间,首次覆盖给予“买入-A”评级。

【风险提示】

宏观经济波动风险:印制电路板是电子产品的关键电子互连件,下游行业的发展是PCB产业增长的动力,需求受全球经济影响较大。若宏观经济向好,下游行业景气程度较高时,印制电路板行业将得到较好的发展,反之亦然。因此,若未来全球经济出现较大下滑,印制电路板行业发展速度放缓或陷入下滑,将会对公司的收入及盈利增长带来较大压力。

原材料供应及价格波动风险:公司生产经营所使用的主要原材料包括覆铜板、铜球、铜箔、半固化片、金盐、干膜、油墨等,占主营业务成本比例较高。主要原材料价格受国际市场铜、黄金、石油等大宗商品的影响较大。主要原材料供应链的稳定性和价格的走势将影响公司未来的生产稳定性和盈利能力。

汇率波动风险:公司记账本位币为人民币,以美元计价的外销占比较高,美元兑人民币汇率对公司主营业务收入及利润端有一定影响,如果汇率出现较大波动,将直接影响公司进口原材料成本和出口产品售价,产生汇兑损益,进而影响公司净利润。

行业及市场竞争风险:PCB行业集中度较低,产能扩张较多、产品迭代速度快、成本和市场优势逐步缩小,中国PCB企业将面临更激烈的市场竞争。如公司的技术及生产能力无法满足客户更新换代的需求或客户临时变更、延缓或暂停新产品技术路线,或公司无法及时开发新客户,公司业绩将受到不利影响。

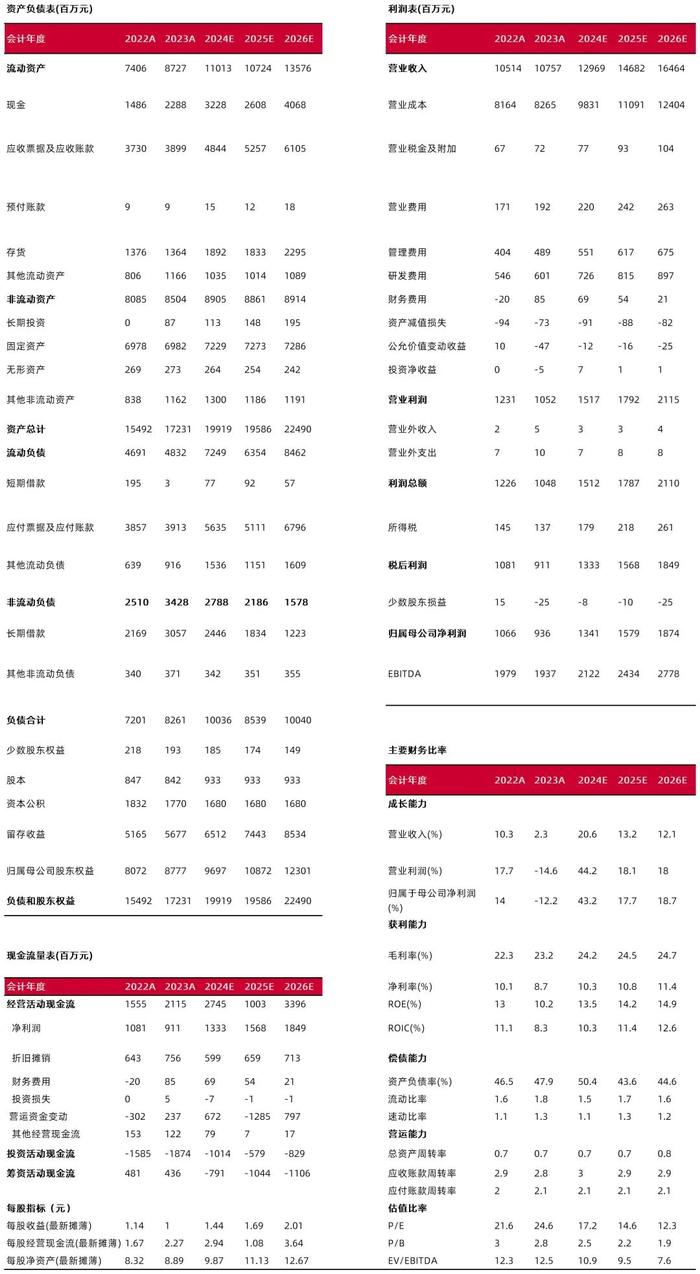

财务数据与估值

财务报表预测和估值数据汇总

研报分析师:高宇洋

执业登记编码:S0760523050002

报告发布日期:2024年9月4日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。