【宏观洞见】8月资金面观察:MLF操作常规性后延,9月流动性缺口或有限

转自:新华财经

新华财经北京9月9日电(分析师刁倩)8月份,央行月初在公开市场回收短期过剩流动性,MLF操作常规性后延至26日,考虑到地方债发行提速、缴税等因素,逆回购加大呵护资金面。资金利率方面,受7月政策利率调降影响,8月资金利率中枢下移,月末利率有所波动。展望9月资金面,央行将继续坚持支持性货币政策立场,9月流动性缺口料将有限。

一、8月资金面走势:MLF操作常规性后延,逆回购加大呵护资金面

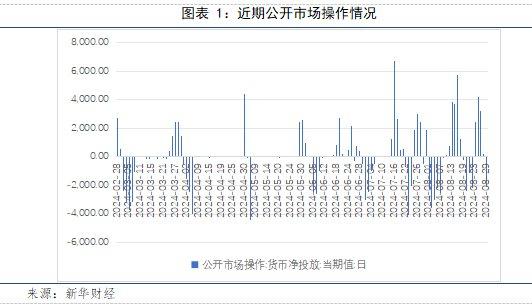

8月份,央行月初在公开市场回收短期过剩流动性,MLF操作常规性后延至26日,考虑到地方债发行提速、缴税等因素,逆回购加大呵护资金面。8月份以来,央行逆回购投放规模较小,且逐步缩量,在1日、2日、5日、6日四个交易日中累计净回笼10981.6亿元。其中,8月6日仅开展6.2亿元逆回购操作规模,创2015年初逆回购转为常规操作以来的新低。分析指出,央行调整公开市场操作规模,合理回收短期过剩流动性,释放出维持市场流动性合理充裕的信号。

MLF操作常规性后延,强化7天逆回购利率政策地位。8月15日,央行公告显示当日到期的4010亿元MLF将于8月26日续作。此举所传递的利率调控信号更为清晰。MLF延后续做,有助于强化7天期逆回购利率政策地位,理顺短端利率向长端利率的传导机制。且8月MLF操作常规性后延,以进一步推动LPR与MLF脱钩。此次公告8月26日进行月内MLF续做,进一步释放了MLF操作常规性后延的信号。

逆回购操作加大,平抑短期流动性扰动。8月15日,央行还开展了5777亿元逆回购操作,平抑短期市场扰动。8月26日,央行开展3000亿元MLF操作。对于本次缩量续作,分析人士指出,考虑到7月25日已加场MLF操作,叠加起来总体规模为5000亿,实际操作为增量续作990亿。同时,20日-26日,央行逆回购操作从1491亿元逐步增加到4710亿元,呵护月末资金面。

8月份,资金面受地方债发行提速、缴税等影响较大。一是税期扰动流动性。8月15日为8月纳税截止日,16日税期缴款,从往年情况来看,8月虽非缴税大月,税期纳税规模约6000亿元-8000亿元,但税期扰动仍在。二是地方债发行提速,流动性边际收紧。分析人士指出,8月以来,政府债发行加快,根据发行计划测算,三季度和四季度政府债总发行量均超过3万亿元,8月政府债净融资达到1.7万亿元左右,而这部分资金转化为财政支出仍需一段时间,短期资金缺口可能持续。

二、资金利率走势:短期政策利率信号增强,8月资金利率中枢继续下移

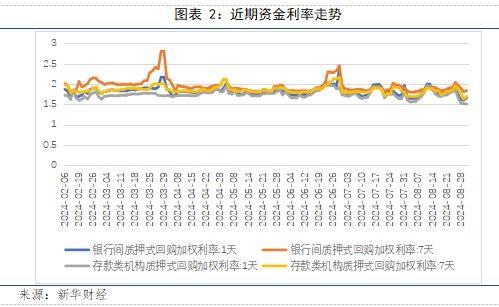

8月资金利率受7月政策利率调降影响,资金利率中枢下移,月末利率有所波动。8月初资金面持续宽松,银行间存款类机构7天期回购利率走低。8月1日至8月5日期间的三个交易日,DR007分别报1.7048%、1.6922%、1.6916%,围绕在短期政策利率附近运行,表明市场流动性供求平稳,不存在明显的流动性需求压力。但随着MLF操作延后以及地方债、税期等因素影响,从8月中旬开始资金利率有所上行。21日DR001上行至1.73%,D007上行至1.82%,14天期上行至1.92%,创逾一个月新高。26日DR007报收1.96%,R007报收2.04%,均创自6月28日以来近两个月新高。随着8月下旬,央行在逆回购加大操作,资金利率逐渐下行,资金面平稳跨月。

8月20日,中国人民银行授权全国银行间同业拆借中心公布贷款市场报价利率(LPR):1年期LPR为3.35%,5年期以上LPR为3.85%,均维持不变。而根据8月15日央行公告显示,8月15日到期的4010亿元中期借贷便利(MLF)将于8月26日续做。分析人士指出,随着中期借贷便利(MLF)逐渐淡出政策利率角色,LPR报价参考短期政策利率调整的模式进一步确立。7月LPR调降后,政策效果持续释放,短期内进一步下调的紧迫性不大。当前银行净息差压力较大,也在一定程度上掣肘LPR下调。往后看,LPR年内或仍有调降空间。

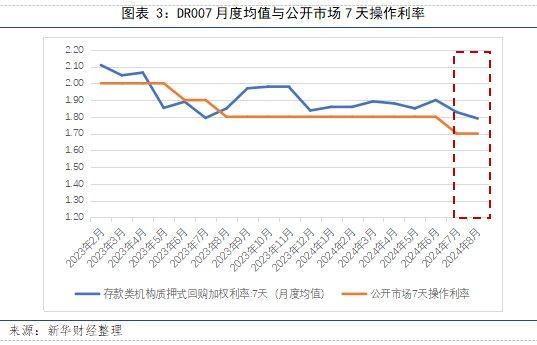

从月度利率水平看,随着7月政策利率下降释放效果,8月月度利率继续下行。DR007的8月月度利率报1.79%,较7月月度利率1.83%下行4个基点。7月份政策利率7天逆回购利率下调10个基点,随着政策效果的持续释放,8月中枢利率也继续下行,考虑到月中缴税、地方债发行等影响因素,流动性略有收紧,利率下行节奏符合预期。

三、9月资金面展望:坚持支持性货币政策立场,9月流动性缺口料将有限

从资金供需方面看,资金面呵护有望持续,9月市场流动性缺口料将有限。从影响因素看,9月主要看地方债发行以及跨三季度末流动性情况。根据华福固收研究测算,9月政府债净融资约为0.95万亿元,政府债供给压力较8月明显下降。但9月是季末财政支出大月,前期政府债融资提速,有利于9月财政政策的落地实施,当月财政支出或为市场提供万亿元规模的流动性。因此,9月总体静态资金缺口并不大,主要原因是财政支出大月对流动性有所补充。

其次,市场预计央行仍将通过公开市场操作来维护资金面的稳定,避免短端利率的大幅波动,并在必要时采取降准等措施来提供额外的流动性支持。按照惯例,9月底央行会开展14天逆回购操作,同时央行今年货币政策整体是支持性的,将会及时根据资金面的状况补水。8月21日《经济日报》提出要“研究适度收窄利率走廊宽度,给市场传递更加清晰的利率调控目标信号”,也侧面反映管理层不希望资金价格出现过于异常波动的情况。

货币政策方面,坚持支持性的货币政策立场,完善市场化利率形成和传导机制。8月15日,人民银行行长潘功胜在接受新华社采访时表示,人民银行将继续坚持支持性的货币政策立场,加强逆周期和跨周期调节,着力支持稳定预期,提振信心,支持巩固和增强经济回升向好态势。在货币政策调控中将注重把握和处理好三方面关系:一是短期与长期的关系,把维护价格稳定、推动价格温和回升作为重要考量的同时,保持政策定力,不大放大收。二是稳增长与防风险的关系,统筹兼顾支持实体经济增长与保持金融机构自身健康性的关系。三是内部与外部的关系,主要考虑国内经济金融形势需要进行调控,兼顾其他经济体经济和货币政策周期的外溢影响。

潘功胜指出,中国人民银行将逐步淡化对数量目标的关注,更加注重发挥利率等价格型调控工具的作用,丰富货币政策工具箱,健全政策的沟通机制,提高货币政策透明度。8月初,央行发布了2024年第二季度中国货币政策执行报告。报告提出,深入推进利率市场化改革,健全市场化利率形成、调控和传导机制,逐步理顺由短及长的传导关系。充分发挥利率自律机制作用,防范高息揽储行为,维护市场竞争秩序,着力稳定银行负债成本。持续改革完善贷款市场报价利率(LPR),着重提高LPR报价质量,更真实反映贷款市场利率水平,督促金融机构坚持风险定价原则,理顺贷款利率与债券收益率等市场利率的关系,推动社会综合融资成本稳中有降。加强市场预期引导,关注经济回升过程中,长期债券收益率的变化。

关于下阶段降准降息的空间问题上,9月5日,中国人民银行货币政策司司长邹澜在新闻发布会上表示,相关政策调整还需要观察经济走势。其中,法定存款准备金率是供给长期流动性的一项工具,7天逆回购和中期借贷便利则是应对中短期流动性波动的工具,今年人民银行又增加了国债买卖工具。综合运用这些工具,目标是保持银行体系流动性合理充裕。年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,未来下调还有一定的空间。