中金:市场“需要”几次降息?

(本文作者刘刚,中金公司研究部策略分析师、董事总经理)

9月FOMC会议前的最后一个非农数据,几乎决定了衰退担忧是否会放大,以及美联储两周后降息25bp还是50bp,其重要性不言而喻,鲍威尔在JacksonHole会议上更关注就业市场的表态也充分说明了这一点。

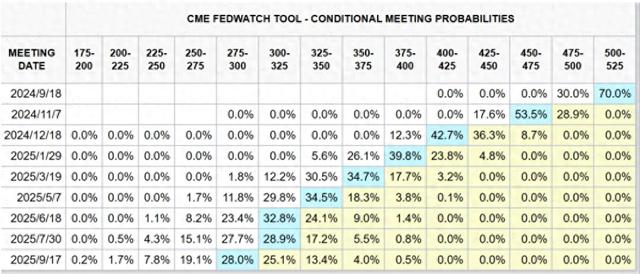

但结果不仅没有如市场期待的那样泾渭分明以“分出胜负”,反而更让人困惑,各类资产的表现也并不统一。截至周五交易结束,CME利率期货隐含的9月降息25bp预期反而升至70%。10年美债利率反复横跳,最终持平于3.7%;黄金跳涨后转跌,美股则再度大跌,美元指数小幅上涨,这也表明市场纠结且分歧较大。

衰退压力到底多大?降息25bp还是50bp,应对增长压力够不够,市场又会作何反应?各类资产计入了多少预期?这些都是市场关切且亟待解答的问题。

非农的信息:的确不好,但也没差到能“分出胜负”的程度;放缓但非衰退

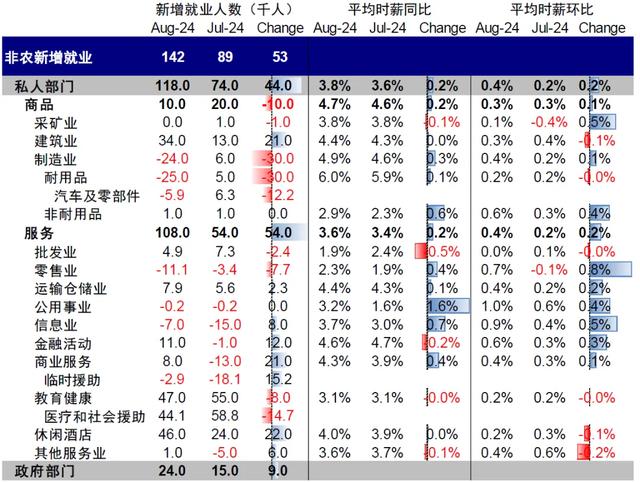

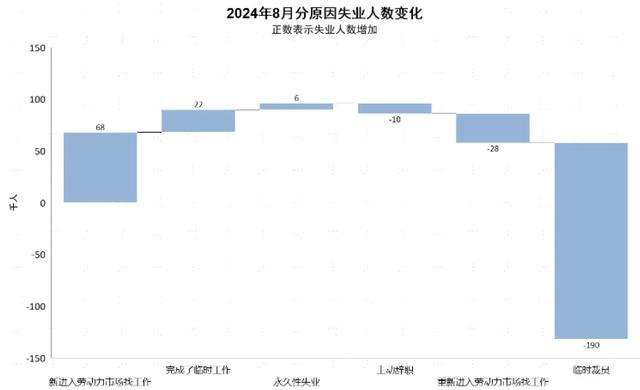

在7月失业率升至4.3%触发所谓的“萨姆规则”,以及鲍威尔表达就业市场对后续降息的重要性后,本月非农如何几乎决定了衰退担忧是否会被放大、以及美联储两周后到底降息25bp还是50bp。但数据结果却“好坏参半”,让乐观和悲观者都可以找到理由,但却也都无法“分出胜负”:1)不好的一面:新增非农14.2万人,不仅低于预期的16.5万,且上个月数据也从11.4万大幅下修至8.9万。2)不差的一面:临时性失业减少19万人,基本回补了7月因天气等因素造成的24.9万人临时性失业的缺口。此外,家庭调查就业新增16.8万人,使得失业率从4.3%降至4.2%,且工资环比也超预期回升至0.4%(预期0.3%)。

图表:利率期货隐含9月降息50bp预期回落至30%

图表:非农新增就业14.2万人低于预期

图表:7月因为天气等因素造成的临时性失业本月减少19万人

考虑到上个月受天气等因素影响导致的大量临时性失业大概率会消退,市场在数据披露前就已经充分预期到本月会有所修复,因此若是超预期修复,才能缓解衰退担忧,并打消50bp的降息预期;若大幅低于预期,则会进一步强化衰退担忧。但最终结果却是失业率回落,新增就业的修复程度不及预期,这意味着就业市场确实在放缓,但或不足以确认衰退。

至于数据的大幅下修,固然说明就业市场比此前数据呈现的情况更弱的现实,但一个客观事实是,就业市场受制于调查方法和响应率,使得当月数据质量参差不齐,经常会面临大幅修正,而当前的修正幅度相比历史离散度也算不上异常。

继非农后,下周公布的CPI数据可能也是“不温不火”。我们测算,8月整体CPI环比0.12%,低于预期的0.2%和前值0.15%,同比2.52%(一致预期2.6%,前值2.89%);但核心CPI环比0.19%,基本符合预期0.2%,高于前值0.17%,同比3.17%(一致预期3.2%,前值3.17%)。由于鲍威尔在JacksonHole会议上已经明确暗示通胀在未来降息决策中重要性可能下降,因此数据超预期或不足以打消降息预期,但大幅低于预期可能带来实质性影响。

降息的次数:25与50bp在两可之间,但25bp仍是基准;宽松效果其实已经开始显现

实际上,此次数据相当于给美联储提供了腾挪余地与空间。增长放缓但又没有证据是衰退的情况下,市场预期显示降息25bp和50bp在两可之间,都可以找到“合理”的说辞。虽然降息25bp未必能让市场“买账”以打消衰退担忧,但直接降息50bp又有可能导致衰退担忧。

我们认为,25bp仍是基准情形,不仅因为我们并不认为当前是深度衰退,更是因为即便还没降息,但宽松效果其实已经开始显现,体现在:1)房地产:30年按揭利率跟随10年美债快速降至6.4%后,已经低于7%的平均租金回报率,这使得7月美国成屋和新屋销售时隔5个月后再度回暖,美国成屋销售5个月来首次正增长,具有领先性的新屋销售7月也环比增长10%。此外,再融资需求随着按揭利率下行也已经回暖。

图表:30年按揭利率跟随10年美债降至6.4%后,美国成屋销售转为正增长

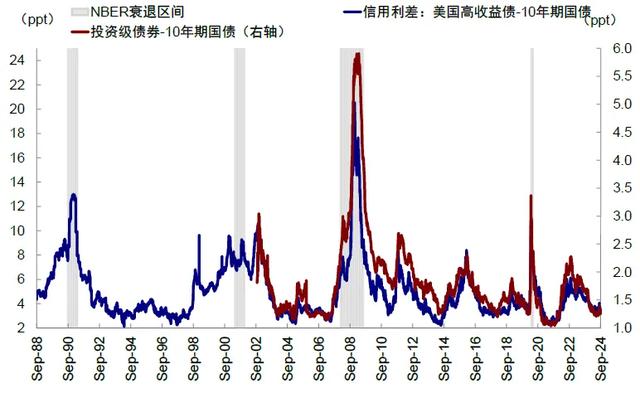

2)直接融资:投资和高收益债信用利差分别处于14.6%和32.7%的历史低位,加上基准利率的大幅下行,使得企业的融资成本也快速回落。这一背景下,从5月利率下行开始算起,5~8月美国信用债发行累计同比增长20.6%,投资级债券增长13.7%,高收益债券增长74.5%。

图表:投资和高收益债信用利差分别处于14.6%和32.7%的历史低位

图表:5月到8月,美国投资级债券发行量同比增长13.7%

3)间接融资:三季度收紧贷款标准的银行占比已经大幅回落,其中住宅贷款标准甚至转为放松(收紧-放松的银行占比为-1.9%)。

图表:三季度收紧贷款标准的银行占比已经大幅回落

正是基于降息以解决各环节融资成本偏高问题的出发点,我们测算静态看本轮降息周期100bp左右(4-5次)可以起到效果。只不过,上述金融条件的宽松还尚未反映到实际的宏观硬数据上,这既是增长放缓与政策宽松的“青黄不接”,也是这一阶段市场预期混乱和波动的原因。

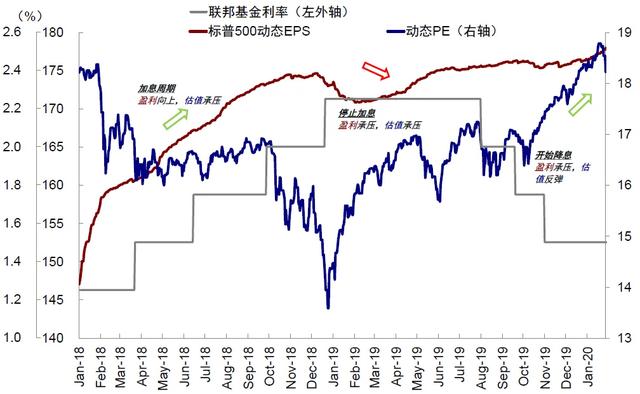

市场的交易:预期计入程度为利率期货>黄金>铜>美债>美股;“反着想,反着做”,兑现后逐步切换,四季度逐步转好

如上文讨论,当前美国经济已经放缓,但美联储又尚未开启降息,处于数据和政策“青黄不接”的阶段。在这个阶段,经济数据还尚未下滑到衰退的程度,但金融条件宽松效果也还未完全显现,所以我们认为资产波动也是正常,与2019年第一次降息前类似。从这个意义上,周五美股和黄金同跌、美债利率下探后回升,以及降息预期不降反升的混乱,都可以概括为,市场担心衰退以期待更大幅度降息,但又无法找到确凿证据证明衰退的矛盾,所以美股跌的是前者,而黄金美债跌的是后者。

本质上,这是市场在博弈衰退压力大小与降息幅度多少的匹配,如果形成新的共识(如等降息兑现,或经济数据转好),达到新的平衡,就基本完成了过渡,资产也就应从黄金与美债向工业金属与股票切换。

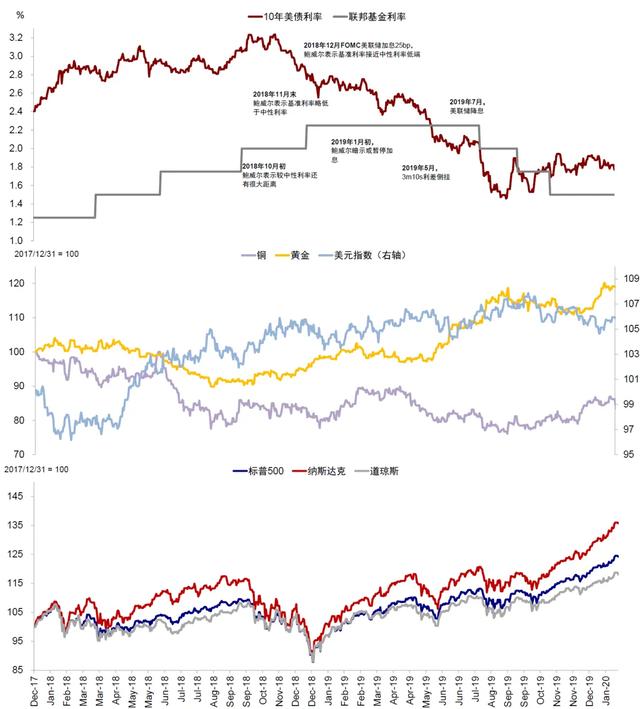

2019年降息周期即是如此。2019年,美国基本面也是软着陆下的小幅降息,同样出现利差倒挂、经济数据走弱等情况。10年美债利率在美联储降息前就开始下行,从3.2%高点降至第一次降息后的1.5%,也成为本轮周期的低点。在美债利率下行过程中,经济预期不稳,风险资产数次回调,黄金上涨,与当前如出一辙。这一背景下,美股在2019年5月降息前以及2019年7月第一次降息时分别出现幅度6.8%和6.1%的回调。

图表:在美债利率下行过程中,经济预期不稳,风险资产数次回调,黄金上涨

图表:增长预期和盈利放缓的背景下,美股在2019年5月降息前以及2019年7月时分别回调

但背后的悄然变化是,长债利率回落促使美国成屋销售在降息前就已经开启了上行周期。待2019年7月美联储降息一次后,通胀开始回温,经济预期转好导致长端美债利率在第一次降息后见底回升,黄金同时见顶,铜和美股逐渐反弹,而非等到降息结束才切换。

图表:长债利率的回落促使美国成屋销售在降息前就已经开启了上行周期

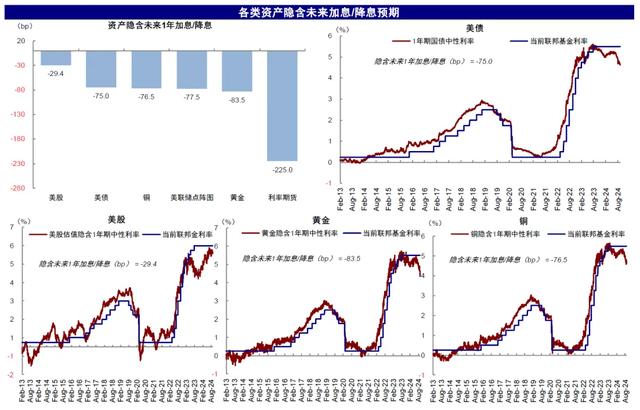

本轮也大体如此,目前资产计入的所需降息预期已经较为充分,所以除非新的衰退压力出现打破平衡,否则应该逐步开始考虑降息后可能受益的资产。因此,我们认为,除非能充分证明有深度衰退的风险,线性外推这个方向的交易意义不大(如美债和黄金),美联储降息后经济可能再度修复,反而应该考虑降息后可能受益的资产。更何况,不同资产计入的预期多寡也影响对降息本身的反应。我们测算,目前计入降息预期多少的程度排序为,利率期货(225bp)>黄金(83bp)>铜(77bp)>美债(75bp)>美股(29bp),这也是8月底部反弹美股、铜等反弹比黄金更明显的原因,这也是我们建议适度“反着想、反着做”的主要含义。

图表:我们测算,目前计入的预期幅度利率期货>黄金>铜>美债>美股

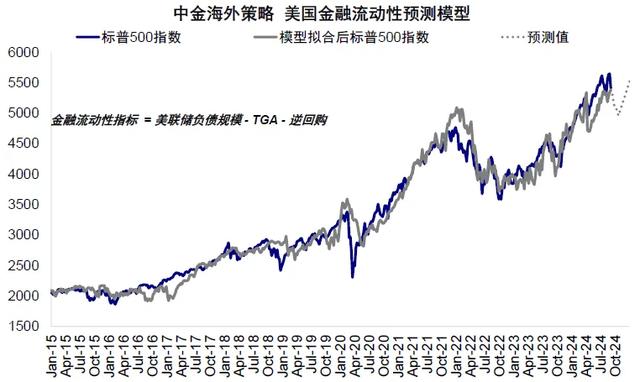

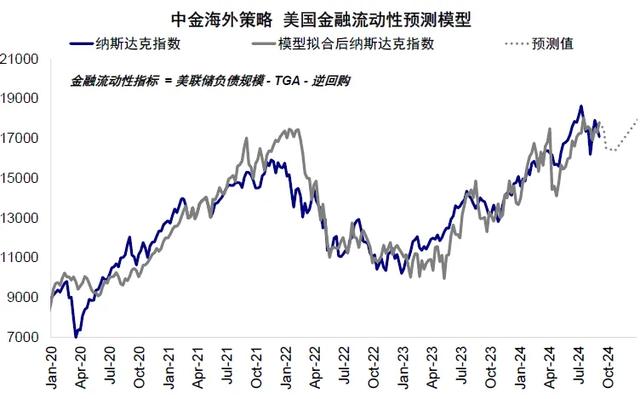

对于美股,我们的金融流动性模型测算,四季度后有望转好,这也与未来一两个月密集的事件扰动契合,如美国总统大选第二次辩论(北京时间9月11日上午,也是哈里斯和特朗普的第一次辩论和本轮选举的最后一次辩论),美国通胀数据(9月11日晚),9月FOMC会议(9月19日)等。因此,短期波动也属正常,但回调后反而是更好的配置机会。

图表:基于我们的流动性模型测算,美股在四季度之前依然有回撤风险,但不改变降息后周期修复的再配置空间

(本文仅代表作者个人观点)