航天信息服务费280元,可加计抵减10%吗?

航天信息服务280元,可以加计抵减吗?公司符合加计抵减条件,这个问题把我问的有点懵。

为什么呢?税控服务费可以抵减增值税,这个我们知道,但是需要和我们知道的加计抵减政策区分开。

而且这两个不同的政策做账和纳税申报都是不同的。

具体看看。

政策规定

加计抵减

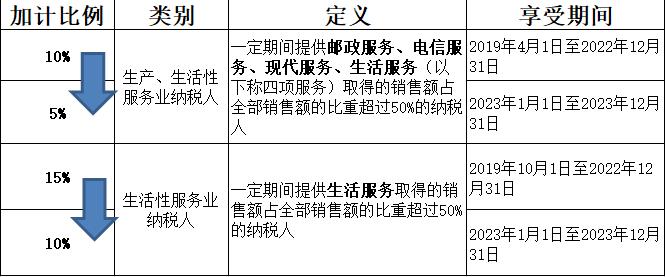

财政部税务总局海关总署公告2019年第39号规定自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额。

财政部税务总局公告2019年第87号最新规定,2019年10月1日至2021年12月31日,允许生活性服务业纳税人按照当期可抵扣进项税额加计15%,抵减应纳税额。

财政部、税务总局公告2022年11号将两个政策延期到2022年12月31日。

财政部税务总局公告2023年第1号规定,自2023年1月1日至2023年12月31日,增值税加计抵减政策按照以下规定执行:

(一)允许生产性服务业纳税人按照当期可抵扣进项税额加计5%抵减应纳税额。生产性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

(二)允许生活性服务业纳税人按照当期可抵扣进项税额加计10%抵减应纳税额。生活性服务业纳税人,是指提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

(三)纳税人适用加计抵减政策的其他有关事项,按照《财政部税务总局海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)、《财政部税务总局关于明确生活性服务业增值税加计抵减政策的公告》(财政部 税务总局公告2019年第87号)等有关规定执行

所以,加计抵减最新政策,就是下面这张图:

税控抵减

比如,财税[2012]15号规定增值税纳税人初次购买增值税税控系统专用设备支付的费用,可在增值税应纳税额中全额抵减。增值税纳税人的技术维护费,也可以在增值税应纳税额中全额抵减。

同样是抵减增值税应纳税额,其实它们很多方面都是有差别的,具体小编和大家一起学习一下。

实操区别

适用范围不同

加计抵减只适用一般纳税人,且需要满足一定的条件。

比如加计抵减5%,需要在一定时期内提供邮政服务、电信服务、现代服务、生活服务(以下称四项服务)取得的销售额占全部销售额的比重超过50%。

而加计抵减10%,需要在一定期间内提供生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

而且一般纳税人简易计税的部分也没法享受到这个政策,因为它是按照进项税的比例来算加计抵减额的,简易计税没有进项。

税控抵减一般纳税人和小规模纳税人都可以享受,只要取得合规的票据就行。

账务处理不同

加计抵减

根据财政部发布的关于《关于深化增值税改革有关政策的公告》适用《增值税会计处理规定》有关问题的解读,“生产、生活性服务业纳税人取得资产或接受劳务时,应当按照《增值税会计处理规定》的相关规定对增值税相关业务进行会计处理;实际缴纳增值税时,按应纳税额借记“应交税费——未交增值税”等科目,按实际纳税金额贷记“银行存款”科目,按加计抵减的金额贷记“其他收益”科目。

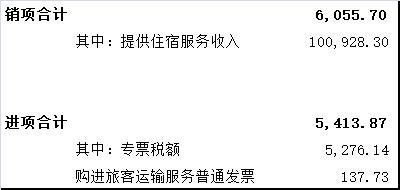

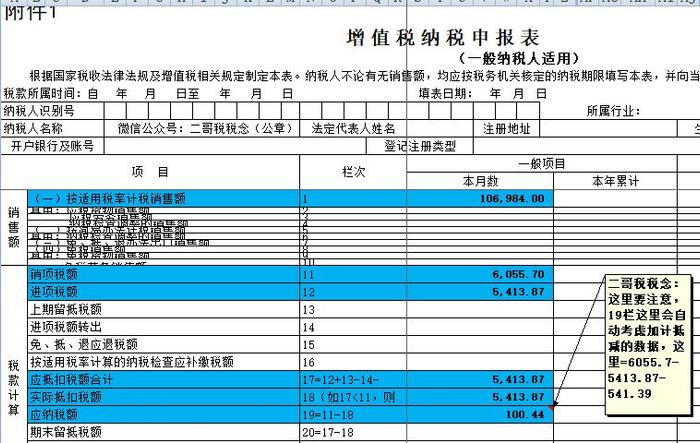

甲公司符合加计抵减政策,也做了声明(满足生活服务超50%的情况)。2023年3月,公司实现销售收入100928.30,税率6%,销项税6055.70。

当期取得进项合计5413.87,其中专用发票抵扣税额5276.14;普通发票抵扣137.73,均为取得的旅客运输服务。前期没有留抵税额。

按照规定,纳税人应按照当期可抵扣进项税额的10%计提当期加计抵减额。

所以甲公司,计算了一个加计抵减的发生额

=当期进项税*10%

=5413.87*10%=541.39

甲公司2023年3月应交增值税是多少呢?

应交增值税=销项-进项=6055.70-5413.87=641.83

同时,当期可以加计抵减的金额为541.39,所以最后实际应该缴纳的增值税为641.83-541.39=100.44

1、销项部分

借:银行存款106984

贷:主营业务收入100928.3

贷:应交税费-应交增值税(销项税额)6055.70

2、进项部分

借:成本或者费用科目90601.89

借:应交税费-应交增值税(进项税额)5413.87

贷:银行存款96015.76

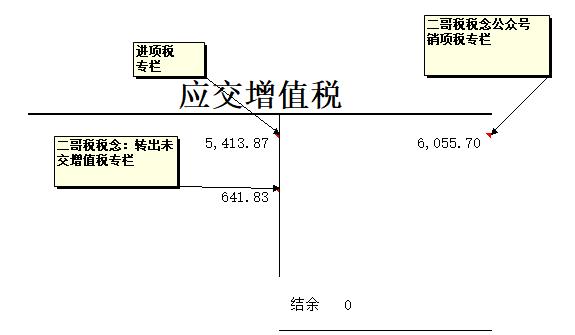

由于当期产生了增值税,期末通过应交税费-应交增值税(转出未交增值税)转出

3、转出

借:应交税费-应交增值税(转出未交增值税)641.83

贷:应交税费-未交增值税641.83

转出后,应交增值税科目的期末余额就是0了,而其中的各项专栏,销项税、进项税额都和增值税申报表对应的销项税额和进项税额一致,能对上的。那我们再来看如何抵减

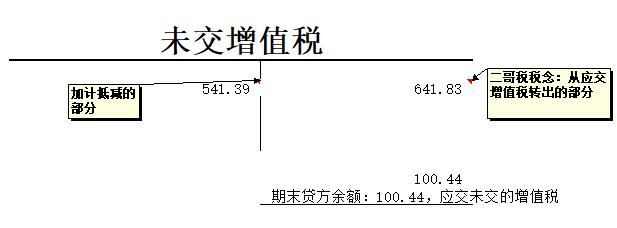

4、抵减分录

借:应交税费-未交增值税541.39

贷:其他收益541.39

(注意:如果你没有适用最新会计准则,计入营业外收入就行)

最后,支付税款

借:应交税费-未交增值税100.44

贷:银行存款100.44

应交税费-未交增值税也就平了,那么实际上增值税申报表的应纳税额也和账务的实际缴纳的增值税是一致的。

税控抵减

财会[2016]22号文第二条账务处理第(九)规定:企业初次购买增值税税控系统专用设备支付的费用以及缴纳的技术维护费允许在增值税应纳税额中全额抵减的,按规定抵减的增值税应纳税额,借记“应交税费——应交增值税(减免税款)”科目(小规模纳税人应借记“应交税费——应交增值税”科目),贷记“管理费用”等科目。

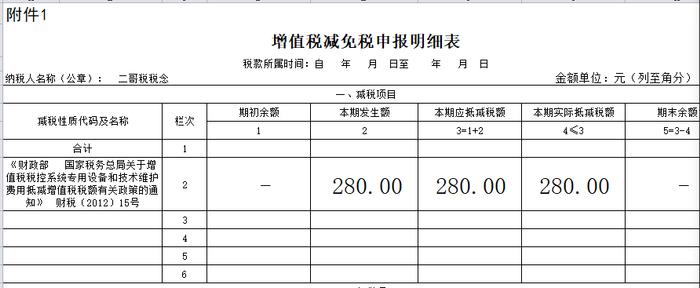

甲公司2023年3月缴纳了2023年的维护费280,取得增值税普通发票一张。如果公司是一般纳税人

缴纳手续费时:

借:管理费用 280

贷:银行存款 280

发生抵减的当月:

借:应交税费—应交增值税(减免税款)280

贷:管理费用 280

如果甲公司是小规模纳税人。

缴纳手续费时:

借:管理费用280

贷:银行存款280

发生抵减的当月:

借:应交税费—应交增值税280

贷:管理费用280

抵减税额虽然都最终计入了损益,但是一个是计入了其他收益,一个是冲减了管理费用。

申报表填写不同

加计抵减

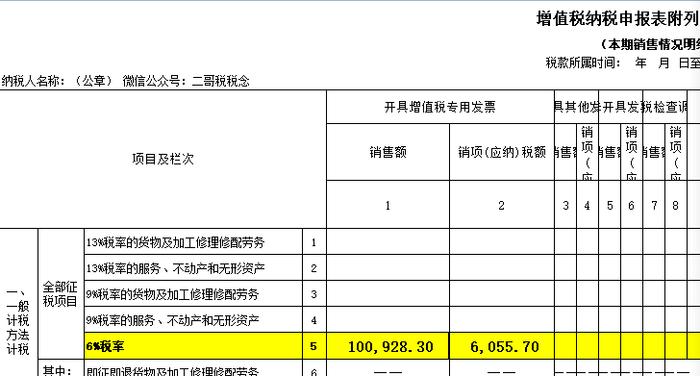

我们还是以前面的案例来具体填写申报表

填写附表1

填写附表2

专票填写到附表2第1、2栏次,旅客运输服务的普通发票填写熬8b栏次,同时填写到第10栏次中去,最后合计为第12栏次,这个数据会过录到主表中去。

附表3略

填写附表4

这个表才是关键,是加计抵减需要填写的地方。

这里的发生额就是直接用附表2当期抵扣的进项税乘以10%填写,至于本期实际抵减额,要根据主表一般计税进销项算出来的结果来判断。

怎么判断,简单的说就是抵减前有税才能继续抵,如果抵减前都已经是留抵了,那就不能抵了,留以后产生税再抵。

比如甲公司3月一般计税本月算出来抵减之前应纳税额是6055.70-5413.87=641.83,那这种情况就可以抵减541.39,最后主表的19栏次,直接就是抵减后的应纳税额

=641.83-541.39=100.44。

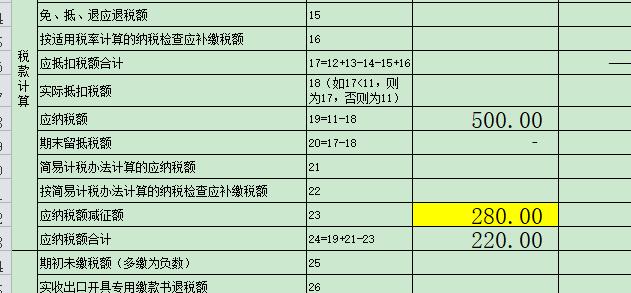

如下图:

所以,我们发现,实际加计抵减的数据会直接就反映在主表19栏次里面,直接减少了应纳税额。

加计抵减其实就涉及到附表4和主表的。

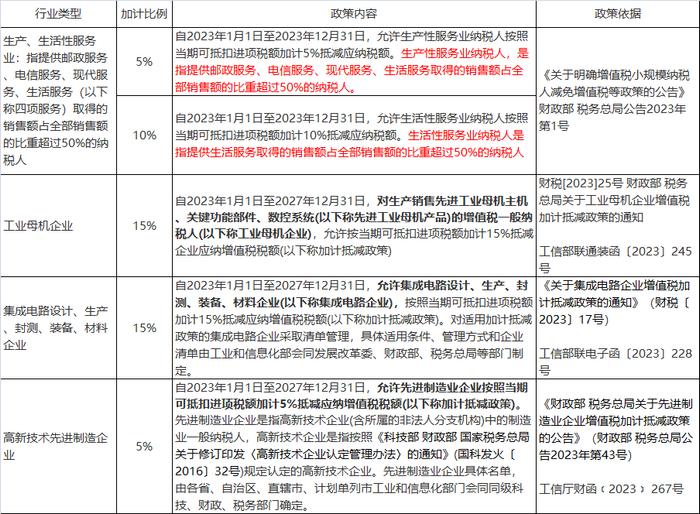

税款抵减

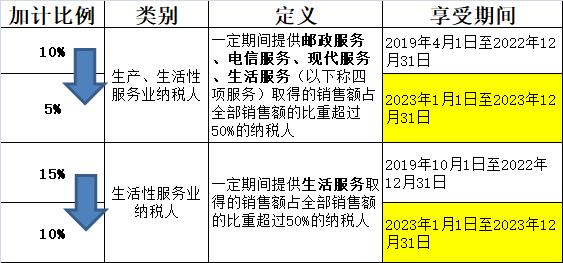

甲公司是一般纳税人,如果本期产生500的应纳税额,那么280可以全部抵减完。

《增值税减免税申报明细表》

选择减免性质名称:财税[2012]15号财政部、国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知。

附表四

主表

主表第23行,填写280。注意,税控抵减就不是在19栏体现了,而是单独体现在23栏次。