基础材料|地面材料行业的美国经验

文丨孙明新

—

核心观点

—

本篇为地面材料行业系列报告的第一篇,从美国地面材料市场容量、集中度提升过程及龙头企业发展的经验来看我国地面材料行业未来的发展。从美国经验来看,我们认为度过新建高峰后,地面材料由于其重装需求及消费升级,市场容量具备较强韧性,且整体行业规模在新建高峰后也能超过前期新建高峰时的市场总容量。而在行业总量增长减弱后,会迎来集中度的快速提升,龙头企业具备持续成长性。

美国地面材料行业市场容量:需求受到新建房屋影响,但具备较强的存量支撑。地面装饰材料是公共建筑和家用住宅装饰中不可或缺的基础材料,其需求与新建房屋具有较强相关性。从美国最主要地面材料地毯的需求变化来看,在经济繁荣、新开工规模扩大下,地毯需求快速增长,并在经济和新开工下行时回落;但在新建高峰过后,凭借着重装修及消费升级需求,市场容量具有较强韧性,且能带动市场规模突破前高。

美国地面材料行业竞争格局:从地毯行业看美国地面材料行业集中度的提升。地面材料行业并非天然具备高集中度,但从美国市场来看,各品类集中度均已较高,我们认为集中度的提升一是源自于行业需求过了快速增长期而进入平稳波动期,二是源自于成本端上行带来小企业生存压力上行。以地毯行业为例,上世纪70年代能源危机下,小企业经营压力增大,持续退出,集中度开始提升;随着80年代中后期行业进入平稳期后,头部企业凭借着资金、技术、渠道、成本等优势,开启大规模并购潮持续成长,集中度迎来快速提升。

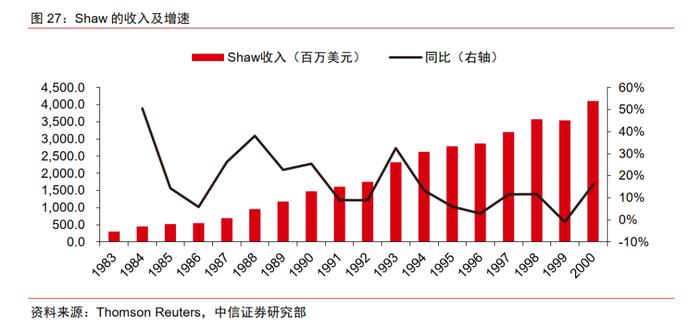

美国地面材料行业的典型代表公司:萧氏工业。萧氏工业目前是世界上销售规模最大的地毯制造商,2000年在被伯克希尔收购前其销售额已超过40亿美元。萧氏工业龙头地位的奠定开始于上世纪70年代,能源危机、房屋开工放缓、通货膨胀对公司既是挑战也是机遇,通过向上游纱线、染色端布局控制成本,同时推行扁平化渠道和自建物流体系提升服务和效率,通过产业链延伸、横向兼并、渠道整合等措施,萧氏工业不断奠定自身龙头地位,收入利润稳步增长。

风险因素:原燃料成本上升,行业竞争加剧,宏观经济大幅波动的风险。

投资策略:我国地面材料市场空间广阔,但当前投资者对地面材料行业市场容量及竞争格局较为悲观,主要地面材料公司的估值也较低。从美国经验来看,我们认为度过新建高峰后,地面材料由于其重装需求及消费升级,市场容量具备较强韧性,且整体行业规模在新建高峰后也能超过前期新建高峰时的市场总容量。而在总量增长减弱后,行业会迎来集中度的快速提升,龙头企业具备持续成长性。

▍美国地面材料行业市场容量:需求受到新建房屋影响,但具备较强的存量支撑。

地面材料的需求与经济增长和房地产较为相关。

地面装饰材料具备功能性与装饰性,除了对楼板与地表起到保护作用、增加建筑空间地面安全性外,不同材质所带来的不同花纹图案、纹理质感还影响着整个空间的格调和氛围。地面材料是公共建筑和家用住宅装饰中不可或缺的基础材料,其需求与房屋新建具备较强的相关性。

地毯是美国市场最主要的地面材料,需求具有代表性。受历史上较为发达的纺织工业和文化传统(早期贵族把地毯作为象征身份的奢侈品)的影响,另外凭借着脚感舒适、吸音降噪、花纹图案美观等优点,地毯长期以来是美国使用最为广泛的地面材料,我们以美国地毯的发展为例,分析美国地面材料行业的需求。

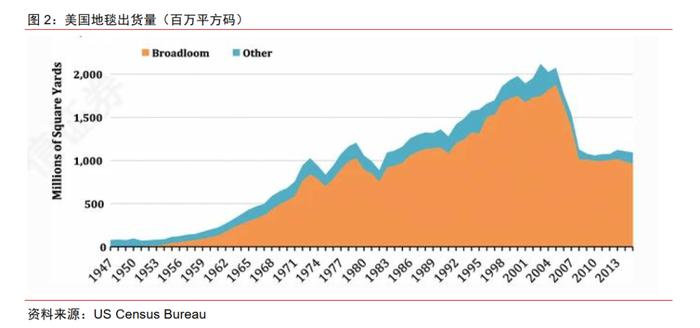

历史上看,地毯需求在经济繁荣下快速增长,并在经济下行时需求回落。从地毯的需求发展历史来看,二战后美国地毯总需求在经济上行、成本下降下经历了快速增长,至70、80年代随着行业新建房屋的减少经历了需求的短暂下行,并在80年代中后期开启新一轮增长并持续至2005年;2008年金融危机后,受到经济下行和新品类的冲击需求出现下滑,但之后需求维持稳定。

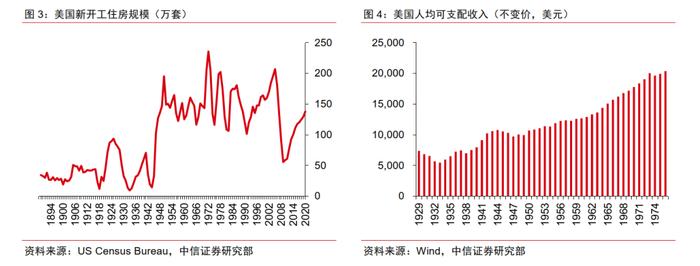

第一阶段:快速增长期。二战后至70年代初期,随着美国经济进入长期繁荣的“黄金时代”,居民的可支配收入大幅提升(1945-1973年不变价人均可支配收入复合增速为4%左右),叠加活跃的房屋新开工(1889-1945年,住房新开工年均仅39.6万套,1946年开始新开工规模维持在百万套以上),带动整体地面材料的旺盛需求。

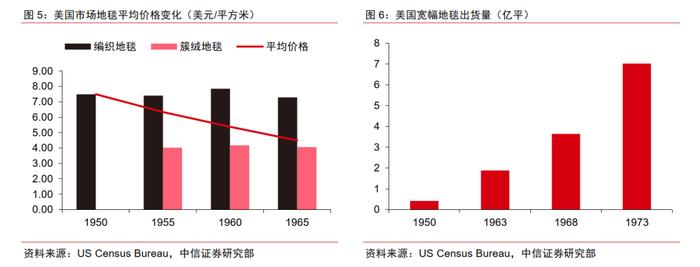

从地毯需求的角度来看,虽然美国地毯行业早在20世纪初就已具备一定规模,但由于早期地毯采用天然纤维(如羊毛和棉花)和编织工艺制成,售价较高,特别是大面积地毯是仅在中上层家庭中才能找到的奢侈品,20世纪30年代至50年代初期行业出货量始终徘徊在5000万平左右。

但随着50年代簇绒工艺(实现大规模生产宽幅地毯)的发展与人造纤维(尼龙、聚酯、腈纶和聚丙烯等)的快速扩散相结合,带动地毯单位成本实现快速下降,地毯对于大多数家庭来说成为可以“从墙到墙”全覆盖的地面材料。经济繁荣叠加技术进步带来成本下降,使得美国地毯行业迎来了快速扩张和发展时期。阔幅地毯的年出货量从1950年代初期的不到4000万平方米增长到1973年的超过7亿平方米。

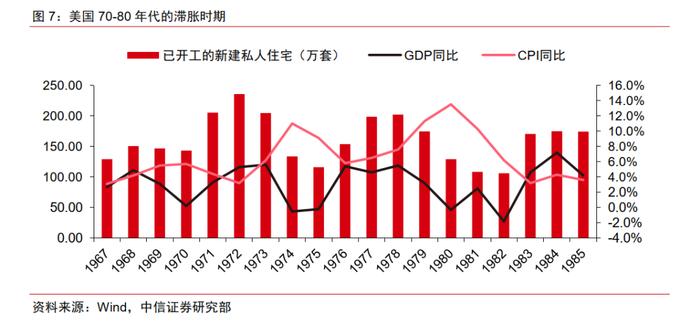

第二阶段:需求波动期。进入上世纪70年代,美国在经历了低通胀、高增长的黄金时代后,国家竞争力和企业活力下降,而石油危机助推通胀水平攀升,美国经济进入了长达十余年的“滞涨时期”,同时房地产开发规模伴随经济下行出现多次下滑。期间地毯需求随着整体经济的波动呈现波动,但总体平稳,并未随着已开工私人新建住宅的大幅减少而明显下行。

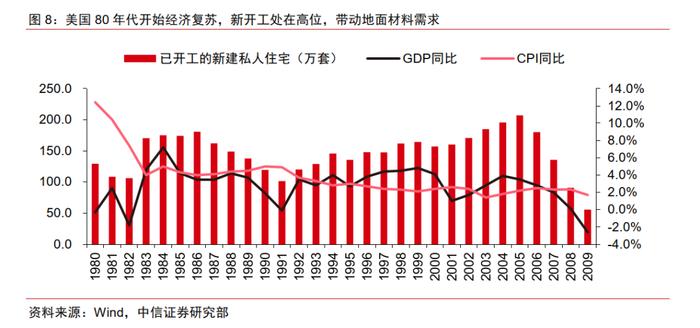

第三阶段:需求迎来新发展期。80年代开始,随着里根总统上台推行控制通胀、降税、放松管制等一系列恢复经济措施,美国经济走出滞胀的泥潭,从1982年末经济开始复苏,并且在90年代实现了向新经济的转型和再次腾飞。同期美国地产行业也迎来新一轮景气周期,在美联储逐步降低基准利率的宽松货币政策下,房地产信贷机构不断放宽住房贷款条件,美国地产市场飞速膨胀,新开工处在较高水平,对地面材料的需求也得到充分释放,2005年美国地毯出货量达到了15.7亿平的峰值。

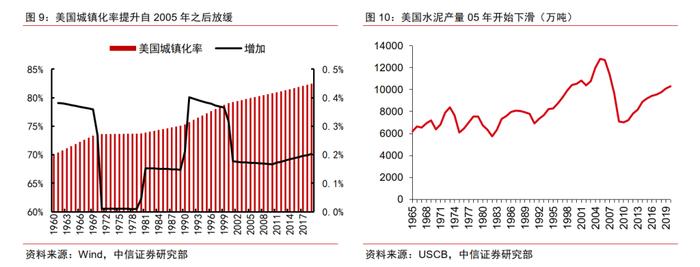

第四阶段:需求下行期。随着美国城市化率达到较高水平,水泥需求增速自2022年开始明显减弱,叠加次贷危机的影响,美国地产需求开始顶点回落,新开工套数处在低点,仅相当于高峰期的1/4左右,且此后十余年间,新开发规模从未回到前期高点,水泥产量2005年触顶后出现明显下降。

需求具备存量支撑。

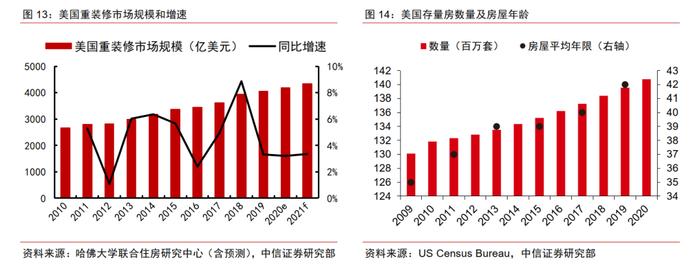

但从地面材料行业规模来看,在新开发规模相比前期明显下滑的情况下,虽然需求也出现了减少,但行业销售额明显具备支撑,下滑幅度很小,且在2015年之后仍然突破前期高点并保持稳定增长,体现出需求端较强的韧性。我们推测是在新建住宅市场需求下滑的情况下,重装需求支撑了美国地面材料行业的市场规模。

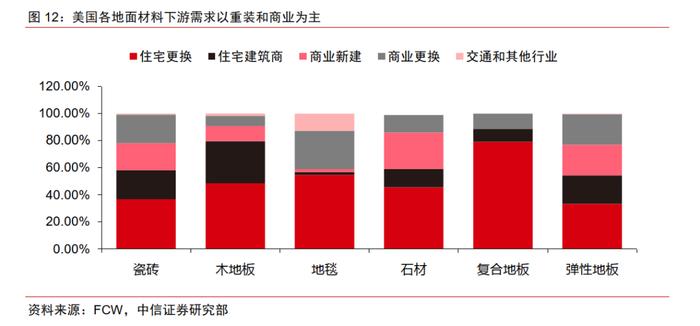

从美国地面材料各品类的终端需求来看,住宅更新是最主要的来源,另外商业重装修也占有较大比重。综合来看,整体重装修需求占比在60%以上,是需求主力。

▍美国地面材料行业竞争格局:从地毯行业看美国地面材料行业集中度的提升。

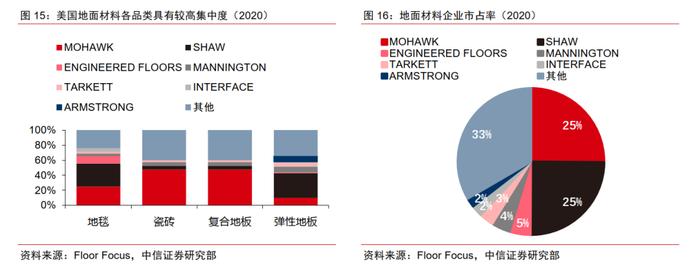

美国市场地面材料各品类具有较高的集中度,地毯、瓷砖、复合地板、弹性地板品类CR2基本都保持在50%以上。

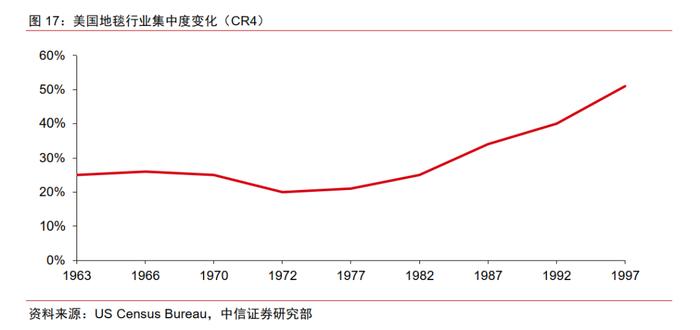

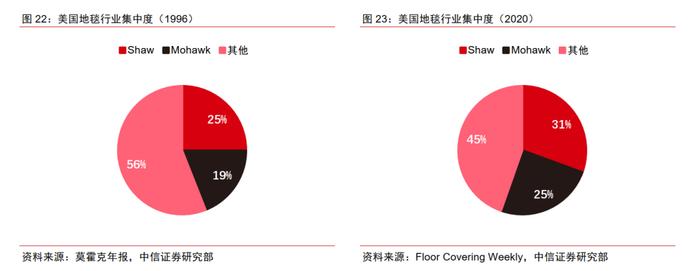

以地毯为例,行业并非天然具备高集中度,而是在70年代后迎来了集中度的快速提升,至2020年,龙头企业市占率持续提升。

分析原因,我们认为一是源自于行业需求过了快速增长期而进入平稳波动期,二是源自于成本端上行带来小企业生存压力上行。

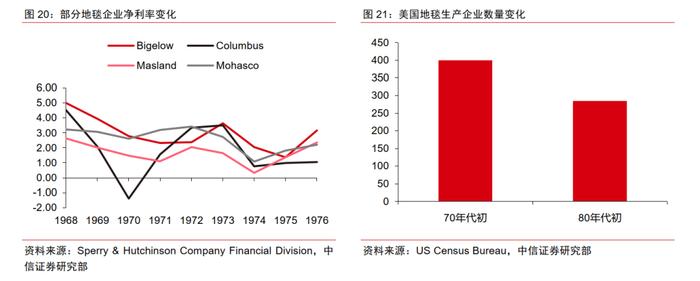

从地毯生产成本来看,原材料占比在60%以上,主要原材料尼龙、聚酯和其他纤维、乳胶以及各种染料和化学品大多数与石油有关。在70年代开始的多次石油危机带来的高通胀下,地毯企业的生产成本大幅攀升。主要地毯企业净利率自70年代中后期出现下行,企业数量也从70年代初期400多个的高峰下降至80年代初期的不足300家。但这一时期大企业的收购兼并不多见,我们推测集中度的提升主要源自于中小企业的退出。

八十年代中期开始,美国地毯行业进入集中度快速提升期,在萧氏工业及莫霍克的引领下,头部企业凭借着资金、技术、渠道、成本等优势,开启大规模并购潮,企业数量进一步减少至100家左右,奠定了从90年代到现在的双龙头市场格局,至1996年,行业CR2已经提升至44%,至2020年又进一步提升至54%。

▍美国地面材料行业的典型代表公司:萧氏工业。

ShawIndustries目前是世界上销售规模最大的地毯制造商,在地毯行业以创新、领导力、产品性能、质量、服务和价值而著称,2000年在被伯克希尔收购前其销售额已超过40亿美元。

诞生于行业快速发展时期的地毯龙头。

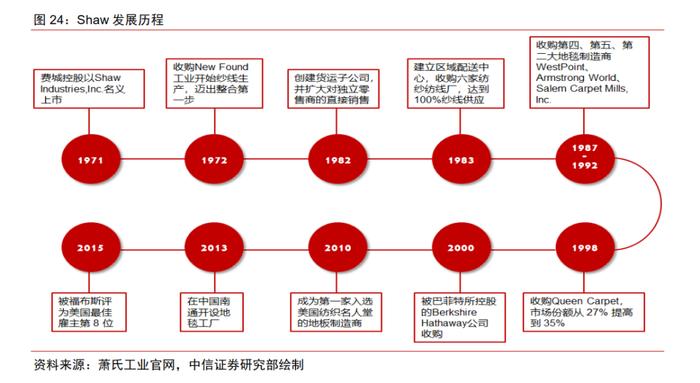

萧氏工业诞生于战后美国地毯行业快速发展的时期,其前身是一家名为StarDye的染色企业,主营地毯的染色和后整服务。随着业务规模不断壮大,1967年收购PhiladelphiaCarpetCompany(其成立最早可追溯至1846年)后正式进军地毯生产行业。1971年,公司以ShawIndustries,Inc.的名义上市。

行业竞争加剧下,垂直整合形成竞争优势。

进入70年代后,对于刚成立的萧氏工业来说,能源危机、房屋开工放缓、通货膨胀也给公司带来较大挑战,但公司通过持续多项的垂直整合措施,在行业底部期间形成了自己的竞争优势并不断发展壮大。

向上游布局控制成本。

纱线生产是地毯生产的上游环节,主要原材料尼龙和其他纤维,与石油价格有较强相关性,对地毯成本有较大影响。1972年6月,Shaw收购了主营地毯纺纱业务的NewFoundIndustries,Inc.,并且同年NewFound启动了自己的热定型和捻线业务,加工用于制作粗绒地毯的连续长丝尼龙纱,开启了垂直整合的第一步。后续又通过持续收购不断扩大自有纱线产能。

染色是地毯生产的另一道前端环节,染料及各种化学产品同样与油价相关。且除了对成本有影响外,地毯流行趋势的变化主要体现在颜色方面,不同风格的地毯是通过染色或印花应用不同的颜色来创造。1972年公司又收购了主营染色业务的EliteProcessingCo.Inc.增加了对簇绒地毯的染色能力。且Elite拥有比Shaw更为先进的染色设备,可以将染料喷洒在地毯材料上来创造图案,进一步提高产品艺术性和装饰性。

向下整合提升服务和效率。

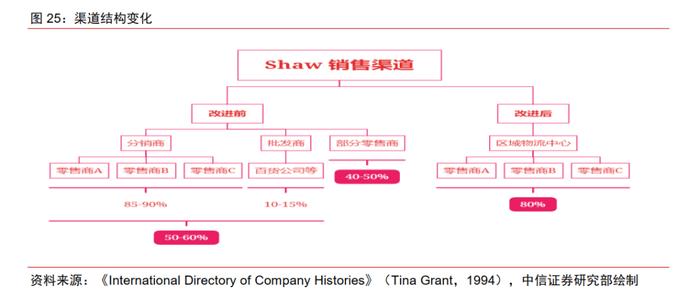

传统渠道销售模式的弊端:终端零售商获得支持不足,生产企业对销售情况难以把控。在1982年之前,公司50%以上的销售主要通过区域分销商再销往终端零售专营店。分销商最初与制造商关系密切,经常只负责一家公司的生产线,并服务很大的销售区域,但随着行业竞争加剧,分销商会销售不同制造商的产品,且采取区别对待的措施,生产企业无法把控产品的销售策略,且渠道费用较高;另外分销商更多只为了将产品销售出去这一目的,缺乏对终端经销商的支持;而终端经销商主要是由早期的家庭手工作坊演变而来,缺乏专业的销售培训、对产品的认知及相关的财务知识。所以尽管制造商与分销网络已经很成熟发达,但是零售商作为销售流程的最后一个环节限制了销售的发展。

渠道扁平化变革:降本增效。1982年开始,公司决定将中间分销商从其销售结构中剔除,扩大了对小型独立零售商的直接销售,并且增加了销售人员,不仅为零售商提供了更好的服务,同时削减了中间成本,加强了公司对渠道和终端市场的掌控能力。1982年,该公司55%的销售额来自国内或海外分销商,而45%的销售额直接来自零售商。三年后,零售商占到了销售额的80%。

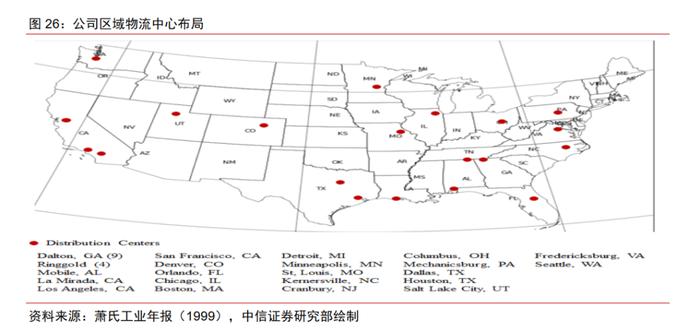

自建物流运输体系提升交付效率。配合渠道改革措施,1982年,公司也开始布局自己的物流运输体系,成立了运输子公司;1983年底,公司已建成六大区域物流中心,并在1985年增加至9个。由大货车将产品送到配送中心,再由小型货车将产品由配送中心送到零售店。自有物流体系的建设大大提升了交货的服务和效率,有利支撑了渠道扁平化变革。此后,Shaw一直执行这一战略措施,直到2000年在20个地区拥有了31个区域配送中心。

经过一系列的整合措施,1985年底,Shaw公司成为第一家在美国一年内销售价值超过5亿美元地毯的公司,相比1982年提升2倍。

并购整合加速,市场规模快速提升。

八十年代中期开始,美国地毯行业进入集中度快速提升期,在这期间,Shaw通过数次较大规模的收购竞争对手,市场规模得到快速提升,自此以后,Shaw一直主导着世界地毯市场。

1987年底,ShawIndustries收购了美国第四大地毯生产商——WestPointPepperell,成为世界上规模最大的地毯制造商,收入是其最接近的竞争对手伯灵顿工业公司的两倍;1989年12月,Shaw收购了当时排名第五的Armstrong的地毯业务,市场份额达到20%;1992年5月,Shaw通过合并协议收购了第二大上市地毯制造商SalemCarpetMills,Inc.,市场份额提升至31%。

在收并购过程中,Shaw同时完成了与被并购企业的优势互补。最初Shaw把地毯作为大宗商品来看待,通过一系列的垂直整合措施追求绝对的成本优势,但在品牌力方面则相对较弱,通过收购,Shaw获得CabinCrafts、Stratton等较为高端的品牌,提振了公司豪华高绒地毯、耐用商用地毯和价格较高的羊毛地毯三个相对薄弱的业务领域,进一步增强了竞争优势。

综上,ShawIndustries通过产业链延申、横向兼并、渠道整合等,不断奠定自身龙头地位,收入利润稳步增长,至2020年其美国业务的收入体量已经达到55亿美元。

▍风险因素。

原燃料成本上升,行业竞争加剧,宏观经济大幅波动的风险。

▍投资建议:美国地面材料行业对中国的启示。

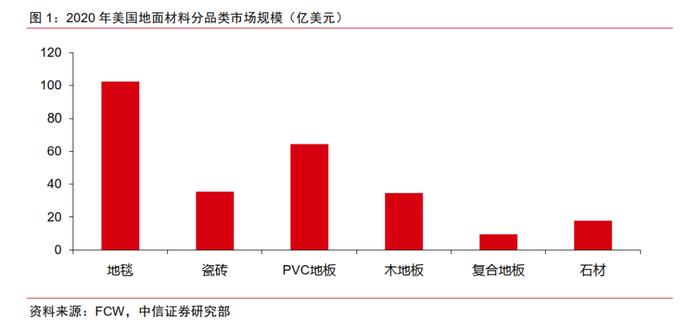

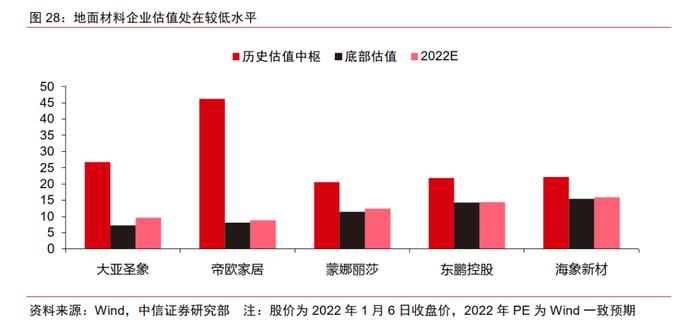

当前我国地面材料行业以瓷砖为主,预计3000亿元以上市场容量,其次为木地板,预计约为1000亿元左右市场容量,其余如石材、地毯、弹性地材等也占据一定的市场规模。但是当前投资者对地面材料行业市场容量及竞争格局较为悲观,主要地面材料公司的估值也较低。

从美国经验来看,我们认为过了新建高峰后,地面材料由于其重装需求及消费升级,市场容量具备较强韧性,且整体行业规模在过了新建高峰后也能超过前期新建高峰时的市场总容量。而在总量增长减弱后,行业会迎来集中度的快速提升,龙头企业具备持续成长性。