中欧基金规模下滑、明星基金经理“翻车”,华平投资入股能否解忧?

转自:证监会官网

国际PE(PrivateEquity简称,私募股权投资)巨头美国华平投资集团有限公司(下称“华平投资”)拟入股国内头部公募中欧基金管理有限公司(下称“中欧基金”)。

这并非华平投资首次入股国内公募,5年前,华平投资入股华宝基金管理有限公司(下称“华宝基金”),持股比例达49%。投资期间,华宝基金规模增长了152%。此次华平投资再次投向公募,有何意图呢?

而对于过去一年遭遇规模下滑、明星基金经理“翻车”等情况的中欧基金,国外投资巨头的进入,又将给其带来哪些影响呢?

美国私募股权投资机构华平投资拟通过华平亚太投资二号有限责任公司作为出资主体,入股中欧基金。2022年初时,中欧基金向证监会递交了5%以上股东变更申请。时隔一年后,证监会官网公布了《中欧基金管理有限公司变更股东反馈意见》(下称“反馈意见”)。

证监会要求提交包括华平亚太资管目前的业务、资产、负债情况以及在境内投资布局概况等相关材料。同时,证监会表示,中欧基金需在30个工作日内对相关问题给予回复。

华平投资是全球知名PE巨头,1996年成立于纽约,目前管理了超850亿美元(约合5788亿人民币)的资产,投资于不同地区、不同行业的企业。

1994年时,华平投资进入中国市场,投出了58同城、自如、摩拜、元气森林等知名企业。在公募市场上,华平投资2017年入股华宝基金,持股49%,仅次于持股51%的控股股东华宝信托有限责任公司。

2022年4月,华平投资将持有的华宝基金20%股权转让给江苏省铁路集团,目前仍持有华宝基金29%股份。若此次入股经证监会批准,中欧基金将成为国内华平投资入股的第二家公募公司。

华平投资为何如此青睐中国市场?富达基金管理(中国)有限公司总经理黄小薏对《上海证券报》表示,预期中国经济发展将更具建设性,包括高质量发展、高水平对外开放、低碳绿色发展趋势等,都为市场提供了良好的中长期投资机会。这也是外资机构投资中国的信心所在,符合外资长线投资与价值投资的理念。

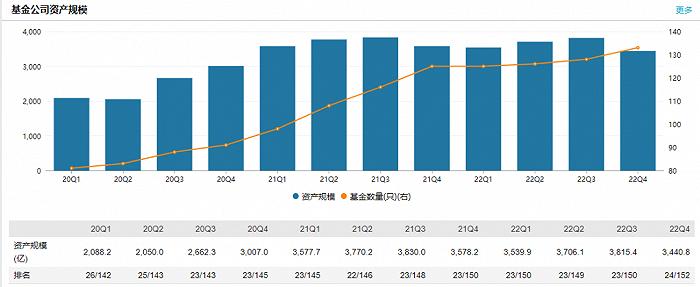

另一方面,华平投资也在此前的投资上获利颇丰。拿投资华宝基金来看,自2017年入股华宝基金,华宝基金资产规模从2017年3季度末的1365.35亿元增长至2022年四季度末的3440.8亿元。以此估算,华平投资这笔投资5年间增长了152%。

不过,与华宝基金由信托公司控股不同,中欧基金以核心员工持股,当核心员工持股,遇上外资股东,两者又将擦出什么样的火花呢?

中欧基金成立于2006年,初始股东包括意大利意联银行股份合作公司(下称“意大利意联银行”)、国都证券股份有限公司(下称“国都证券”)、平顶山煤业(集团)有限责任公司(下称“平顶山煤业”),持股比例分别为49%、47%、4%。

2011年,万盛基业投资有限公司受让了平顶山煤业持有的中欧基金全部股权。2013年,中欧基金引入股东北京百骏投资有限公司,持股比例为20%。

2014年起,中欧基金抛出员工股权激励计划,开始增加个人股东,成为国内第一批员工持股的公募基金管理公司。

此后,经过一系列的股权变动以及股权激励,2021年7月,中欧基金法人及董事长窦玉明持股比例增至25%,成为与意大利意联银行并列的第一大股东。此外,国都证券和上海睦亿投资管理合伙企业(有限合伙)分别持股20%,万盛基业持股3.3%,后5大股东均为个人股东。整体来看,中欧基金总股权激励规模已超过公司总股本的50%。

财经评论员郭施亮认为,核心员工持股,让核心员工利益与公司利益捆绑一起,更容易提升核心员工的竞争意识和集体利益意识。这种股权结构有利于调动核心员工积极性,弊端是员工持股可能会给企业带来财务风险,基金利益不佳,会影响员工的利益,降低积极性。

持股最高的个人股东窦玉明,有着近30年的证券及基金从业经验,先后在中信国际合作公司、君安证券有限责任公司(已注销)、大成基金管理有限公司、富国基金管理有限公司、嘉实基金管理有限公司任职,见证了中国公募基金行业的发展与变迁。

2013年8月,窦玉明担任中欧基金董事长。也是从这一年起,中欧基金开始了包括股权改制、激励机制改革、推进扁平化的架构等多方面的改制。

改制后的中欧基金,如一匹行业“黑马”,在规模上快速增长,从2013年末的115.17亿元,增至2021年末的5708.9亿元,排名从47位升到16位,跻身头部公募基金公司之列。

据官网显示,截至2022年9月末,中欧基金累计获得金牛奖34次(中国证券报)、明星基金奖(含公司奖)35次(证券时报),并连续八年蝉联金牛基金公司(中国证券报,2015-2022)。

此外,中欧基金建立了良好的投资团队,专业投研人员占比约50%,投资范围包括权益投资、固定收益投资以及大类资产配置等。

不过,中欧基金2022年也遭遇了规模下滑和明星基金经理“翻车”的“难题”。

从规模上来看,2022年末中欧基金规模为4690.67亿元,相较2021年,规模减少了1000多亿元,排名也从16位降至21位。

从业绩上来看,中欧基金主动权益类基金表现不佳。天天基金网显示,2022年中欧基金股票型产品收益率-12.38%,低于同类平均的-9.21%;混合型产品收益率-7.57%,低于同类平均的-6.58%。

此外,中欧基金旗下明星基金经理出现“翻车”。如有“医药女神”之称的葛兰,在2020年时,重仓了年度大牛股英科医疗(300677.SZ),其管理的中欧医疗健康一路上涨,2021年6月底时,最高涨幅达348.29%。

不过,曾经的女神却在2022年面临业绩大滑坡,饱受市场争议。其重仓的长春高新(000661.SZ)受生长激素集采传闻影响,历经连续两日跌停后,一路向下;葛兰重仓的另一只股票“牙茅”通策医疗(600763.SH)董事长因涉嫌信息披露违规被立案调查。最终,中欧医疗健康从高点的348.29%回落至2022年底的159.98%。昔日的“医药女神”变成基民口中的“葛大妈”。

中欧基金的另一位明星基金经理周蔚文在公司从业时间最长,担任基金经理长达15年。现任中欧基金副总经理、投资总监兼事业部负责人。

2021年底时,周蔚文接管了中欧时代先锋(原基金经理周应波离职),管理规模增至924亿元。不过,2022年所管基金规模大幅缩水,一年后降至599亿元。尤其接管的中欧时代先锋,从2021年9底的234亿元降至2022年底的154亿元。

周蔚文策略上倾向于各种龙头股,但在投资实战上却“慢半拍”,比如2022度重仓的“猪茅”牧原股份(002714.SZ)、阳光电源(300274.SZ)等是在股票取得多倍涨幅后才重仓。

面对规模下滑,明星基金经理“受挫”,中欧基金或也该思考新的方向。

而此时外资进入又将给中欧基金带来哪些改变呢?郭施亮分析,外资入股中欧基金,会影响基金公司的管理治理结构,引入更先进或者更成熟的管理机制与公司治理模式。不过,关键在于未来控股权、话语权归谁,如果不影响控股权与话语权,那么国际PE巨头入股国内基金,未必是坏事,或者会带来积极影响,并优化基金公司的管理模式、治理结构,并有利于强化资产配置的水平,提升投资者的回报预期。

对于国际私募对于国内公募带来的相应支持,证监会也颇为关注,在反馈意见中提及,华平投资主要开展私募股权投资管理业务,本次拟入股中欧基金为公募证券投资基金管理公司。

证监会要求就华平投资业务经验与基金公司主业的匹配性、能否为中欧基金发展提供相应支持作出论证说明。

但对中欧基金而言,有了投资华宝基金的经验,华平投资对国内金融情况相对熟悉,这样的股东加入,对于中欧基金有一定利好。

当国内公募遇上国际PE巨头,两者又能结出什么样的果实,我们拭目以待。对于国际PE巨头入股国内公募基金你怎么看?你是否看好中欧基金后续的发展呢?评论区留言讨论吧。