从近期案例看科创板上市公司并购重组“交易协同”要求

正文字数:8851字精读时间:7-15分钟

2024年9月24日“并购六条”出台以来,A股并购市场火热程度可见一斑,其中又以科创板上市公司并购重组关注度最甚。正如我们在《“科八条”推出,科创板并购重组可以期待》一文中提到的,科创板是这一系列并购重组政策导向下最“根正苗红”的板块,自2024年6月19日“科八条”推出之后,科创板上市公司纷纷发布交易方案,截至目前已公告发股类并购重组10起,现金重大类并购重组2起,与自科创板开板至“科八条”发布四年多的时间仅公告14起发股类(含可转债)交易、6起现金重大类交易相比提升显著,政策起到了很好的催化剂作用。

当然,也正如前述文章中曾讨论的,在目前的并购重组规则中,科创板要求发行股份购买资产(重大资产重组)交易中“拟购买资产应当符合科创板定位,所属行业应当与科创板上市公司处于同行业或者上下游,且与科创板上市公司主营业务具有协同效应”,这条规则自2019年11月《上海证券交易所科创板上市公司重大资产重组审核规则》首次发布起便沿用至今,由于规则层面科创板对于标的公司与上市公司业务协同性的要求相比于创业板和主板更为严格,但具体尺度又难以进行统一量化,过去几年科创板上市公司对于并购重组相对谨慎,可选并购标的的范围有限,与其他板块相比交易发生的频率不算高。

随着近些年科创板并购重组交易正面案例的不断涌现,无论是监管还是上市公司在实务中对于交易“协同效应”的论证把握也在逐步清晰。本文旨在通过科创板上市公司并购重组案例中对于“协同效应”相关内容进行集中梳理,为市场进一步理解和把握该条规则在实务中的应用提供帮助。

01

科创板发股类并购重组

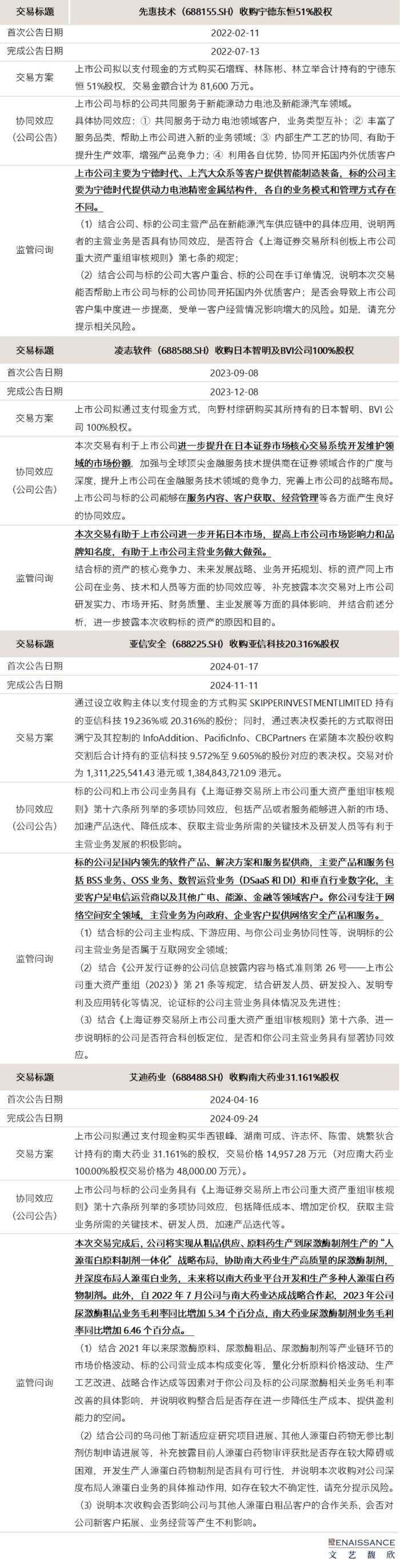

截至目前,科创板发股类并购重组已完成7起,我们根据交易首次公告的时间顺序,梳理这7起交易中有关于“与上市公司主营业务具备协同效应”的公告内容及监管问询情况如下:

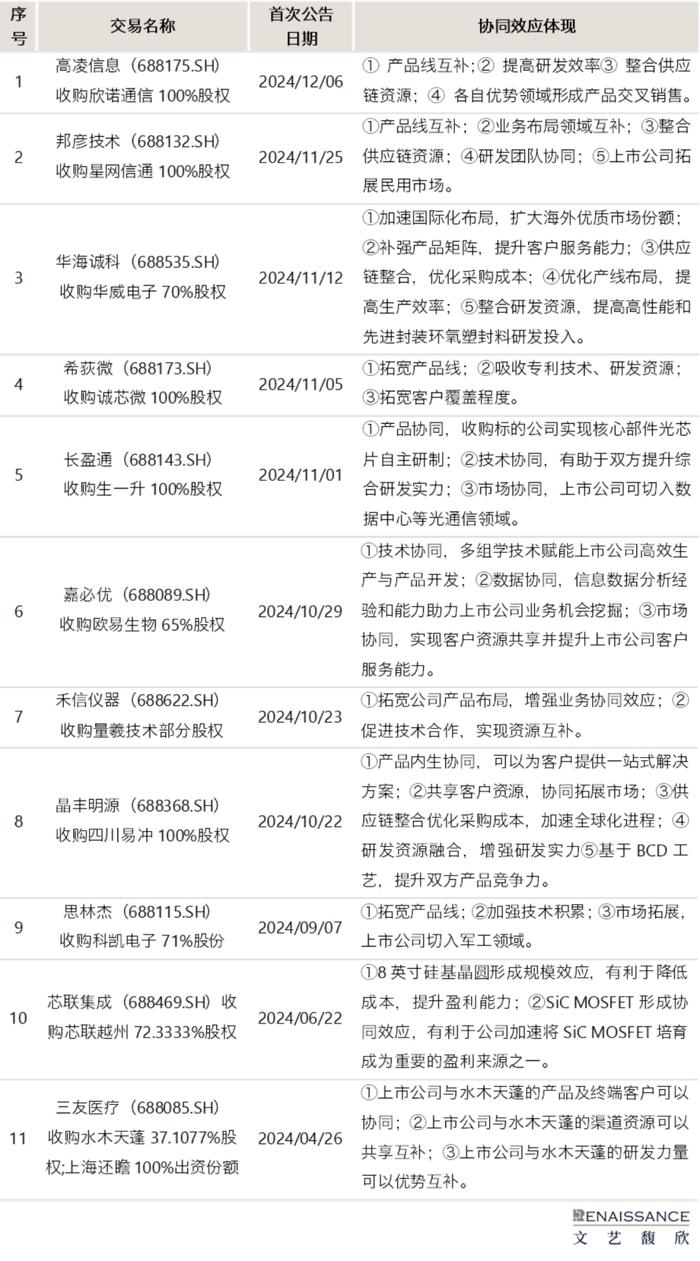

截至目前,科创板发股类交易尚有11起还在进行中,其中有10起交易还未收到监管问询。相关案例在公告中关于“协同效应”内容整理如下:

02

科创板现金重大类并购重组

现金重大类交易在规则层面对于交易“协同效应”的要求与发行股份购买资产基本一致。截至目前,科创板现金重大类并购重组已完成4起,我们梳理了这4起交易中上市公司与标的公司的业务关联度、业绩比较及问询内容如下:

03

科创板现金非重大类并购重组

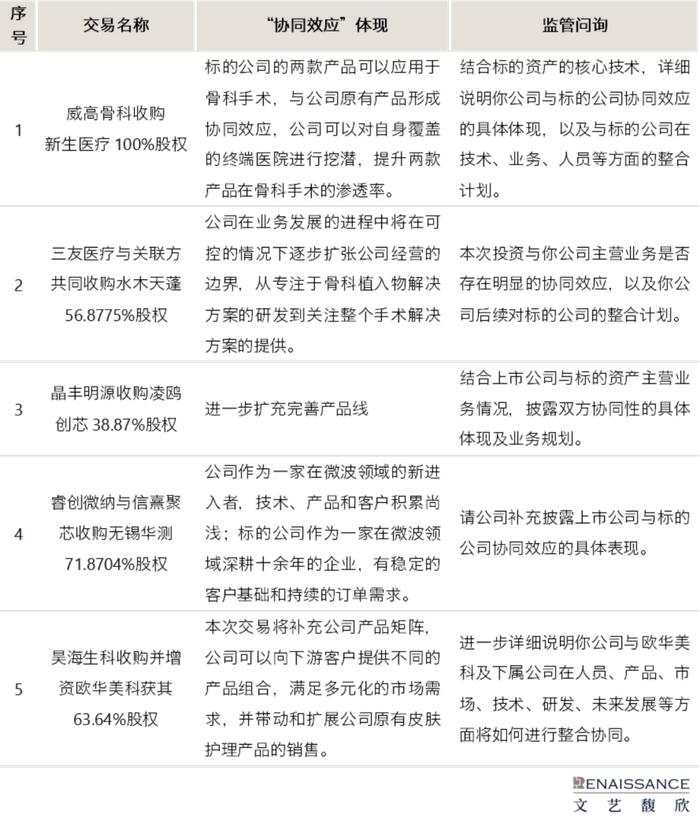

从规则层面来看,现金非重大类重组因为规模较小、且不涉及增发股份,规则未对该类交易作出明确要求。我们在通过wind并购库导出的81起已完成的科创板现金非重大类并购重组中,选取并购标的整体估值测算超过3亿元的18起交易进行分析,其中12起为上市公司横向拓展产品布局,2起为纵向并购上游原料或下游应用产品,4起为上市公司进入相关的新领域。前述18起交易中有6起交易收到过监管问询函或工作函,其中5起包含“协同效应”的内容,整理如下:

通过梳理上述案例发现,在科创板上市公司的并购重组中,监管对于上市公司并购重组“协同效应”的论证深度及详略度非常严格:

①《上海证券交易所上市公司重大资产重组审核规则》要求“拟购买资产应当符合科创板定位”,实务中对于“符合科创板定位”的论证目前均采用《上海证券交易所科创板企业发行上市申报及推荐暂行规定》中对于科创板拟IPO企业应当属于的行业领域为标准;同时,标的公司“所属行业应当与科创板上市公司处于同行业或者上下游”,这两条标准决定了科创板上市公司的标的选择基本框定在与上市公司具有强产业相关性且自身科技属性充分的范围内,这类标的公司与上市公司天然存在的协同性;

②《上海证券交易所上市公司重大资产重组审核规则》对“协同效应”的论证角度给出了具体定义,最新完成的交易中,大部分上市公司系围绕该等具体定义的全部或部分层面展开论述*,且对于部分交易在首次公告中未明确论证的事项,监管会在问询函中提出具体问题要求上市公司进行补充说明。

③而对于现金非重大类交易,虽然现行法规中未对对该类交易中标的公司与上市公司的“协同效应”作出明确要求,但根据目前完成的部分整体估值及交易金额偏高的现金非重大交易来看,交易标的与上市公司均存在一定产业关联度,且监管亦同样会在函件中对交易的“协同效应”展开具体问询。