【建投航运专题】如何理解淡季的运费与近期观点总结

作者|中信建投期货研究发展部陈宇灏

本报告完成时间 |2023年3月19日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

中信建投期货客户请联系客户经理索取相关资料

1、何为均价-我们对标的指数的体会

标的指数-上海出口集装箱结算运价指数(SCFIS)通过采样的形式反映运费市场平均水平。自然,在正常的采样概率分布(均匀分布等)假设下,货量越多的班轮公司的价格对均价水平的影响越大。以三大联盟为核心的欧线市场上,各家班轮公司的定价策略明显分化(图表1)。

这也是为什么我们始终强调:刻画标的指数预期时不能仅关注定价策略较为激进的班轮公司,毕竟其他班轮公司份额并不一定很低(见图表2)。

第二步推论,货运需求较为理想时,定价策略较为稳定、保守的班轮公司的装载率可能同样稳健,市场运费的均价水平可能高于较为激进的定价。

第三步推论,SCFIS标的指数的水平往往可以被用来侧面刻画市场的货量水平。

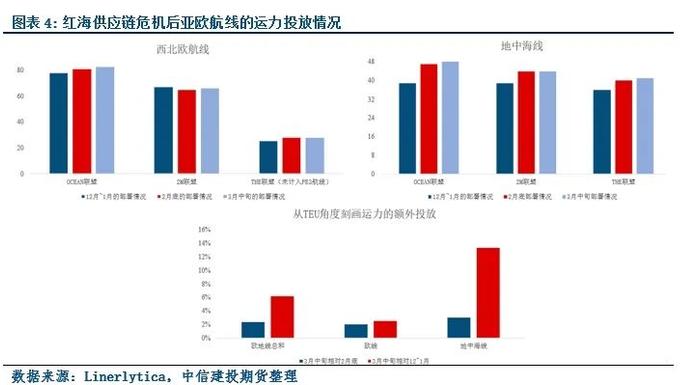

2、从春节以后的运费定价策略博弈重新看待红海供应链危机的影响

在12月、1月以来,我们一直认为红海供应链危机终究是几大班轮公司在制定运费策略时纳入考虑的共同问题,有助于共同立场/默契的形成。然而从春节后的定价策略分化看,三大联盟并未出现11~1月初的较强默契,2M联盟更为激进的定价策略使我们下调了3月内SCFIS的高度预期。此时,我们不得不去重新考虑红海供应链危机对班轮联盟间默契的影响。

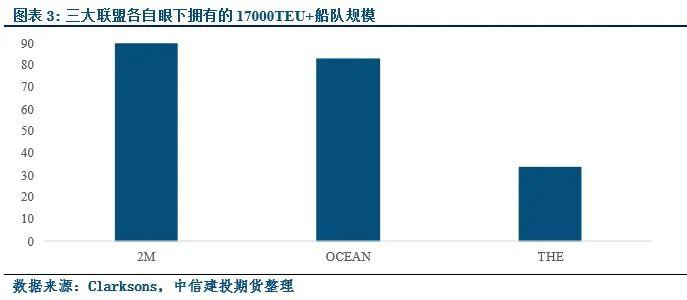

虽然我们很难了解班轮联盟西欧总部的博弈细节,但结合图表2、图表3的数据来看,2M联盟似乎将红海供应链危机视作展现其成本优势的机会,采取更为激进定价策略似乎是颇为自然的选择。

2M联盟的“成本优势”:

“Less-stretched”:17000+超大型集装箱船是欧地线,尤其是欧线的主力船只。2M联盟的超大型集装箱船队规模较高(高于OCEAN联盟),且实际需要使用超大型集装箱船队进行服务的航线偏少(少于OCEAN联盟)。故在红海供应链危机后,在船只周转率下降时,其做的欧地线内部调整,或从外部航线借调(如原本用于美西航线的MSCAmerstdam号)要相对更少-因此2M联盟在欧地线受到的冲击要相对其他两大联盟更小。

为了方便理解,我们假定月内待运货量与月内运费为某个固定量,此时每月的货运总收入也大致是个确定值,每多投放一艘船都意味着更高的单船/单箱成本。我们还需要考虑到从外部航线借调船只时带来的机会成本。

前述逻辑可能部分解释了为何2M联盟在1月中旬便采取了相对更激进的促销式定价策略。但这一策略的收效将取决于市场的货量需求,即其他未采取如此激进定价策略的班轮公司能否实现足够理想的装载率以支撑其运费水平。若货量较为充足,而其他班轮公司在收取更高运费的同时也能维持相对理想的装载率,则前述的更为激进的定价策略可能便无法转换为更高的总收入与更强势的财务报表。

3、接续第二部分分析4月交割结算价

SCFIS在3月的兑现情况将取决于降价并不那么频繁,幅度也相对更小的其他班轮公司所揽收的货量(定价策略的最终收效)。截至3月18日的SCFIS指数来看,其兑现尚可,结合我们前文的逻辑,我们认为3月的货运需求并没有市场预期的那般悲观。

而三大联盟在4月第一周的报价已经大致出炉,参考电商平台的报价,在OCEAN、THE联盟小幅提价以试图稳定市场的同时,2M联盟至少在眼下选择了不动如山。这一信号颇为值得玩味:1月中旬其他两大联盟纷纷推进涨价时,2M联盟则选择了小幅降价,春节后2M联盟则率先激进降价促销,带动其他两大联盟的调降运价。

若4月运价与3月中下旬相比整体持稳(不考虑类似地中海航线的较大幅度的涨价),则4月交割结算价可能再次回到我们1月预期的中性情形,2000~2200点区间。

因此对于04合约,我们预期在3月现货整体下行的背景下,市场仍有可能给出低估的机会,低估区间1500~1700点区间内逢低做多。核心风险:货量较3月明显下跌,班轮公司在4月进一步大幅降价促销。

4、从2024年在下行周期中的意义对远月合约进行展望

THE联盟的ONE和赫伯罗特,OCEAN联盟的达飞,2M联盟的马士基在2023年三季度或四季度各自在不同的财务指标上体现出了不同程度的亏损,在此不做赘述。而同样在2023年中,赫伯罗特实现历史第三好的集团利润。

在红海供应链危机后,12月~当前的明显更高重心的运费使得各大班轮公司在财报中对2024年Q1都有着相对较高的预期。

基于前述事实,做出以下几条解读:

1.2023年虽然运费较疫情高度景气期明显下跌,但并未出现2022年下半年各类分析机构预计的激烈价格战。按期货市场的长期习惯说法,这即是现实兑现强于预期。

2.即使春节后运费回落较为明显,但仍旧明显高于2023年同期水平,大概率能为班轮公司带来相对更理想的的盈利预期。而Xeneta也预计今年的长协谈判有望得到整体高于2023年的水平。

3.基于前述讨论,即期市场与长协市场的收入提振下,2024年有望成为班轮公司在下行周期中获得较为理想缓冲的一年。

4.这也是为什么我们认为班轮公司会在2024年的传统旺季达成较理想的默契(好于当前的淡季)。

相较于近月合约,我们认为back结构较为明显的远月合约有着更多的想象空间,由于当前持仓量相对较低,整体可考虑轻仓围绕偏低区间逢低做多(06:1400~1600,08:1200~1400,12:1100~1300)。

研究员:陈宇灏

期货交易咨询从业信息:Z0019939