一篇被严重低估的期权技巧文章

“具备反脆弱特性的期权波动率多头,如何控制Theta消耗?”这篇文章我在2023年12月7日分享过,当时50指数期权的波动率在15%一线。500指数期权的波动率甚至在更低的14%一线。

随后大家都知道24年初一轮轰轰烈烈的大波动带来了期权隐含波动率的陡升,50指数期权如上升到了接近30%。500指数期权最高则升到了超过50%。

这篇文章其实是向大家推广一种,在波动率偏低的区域,构建Theta可控的波动率多头作为反脆弱资产的方法。无论是权益多头的持有者,亦或是其他泛权益类资产的持有者,如果有布局这个资产,24年初想必不仅不会难,反而是很好的落袋波动率多头加大布局权益的确定性机会。

可惜当时那篇文章发布在行情平淡无序的时期,阅读的人当真很少。在隐含波动率有明显回到了偏低位置的当下,索性再次分享。具体如下:

塔勒布说过:"你不知道的事比你知道的事更加有意义”。

投资世界最大的风险始终是黑天鹅,在“百年未有之变局”的定性下,尤其如此。作为一名合格的资产管理者,如何在现有的资产管理框架中,容纳对黑天鹅预防的资产部位,是下一个牛熊周期存活的关键。

虽然过去这2年,因为预期偏悲观的原因,指数层一直陷于内卷性的囚徒博弈。国内指数期权市场也一直被卖方力量把持,无论是期权隐含波动率的绝对数值,还是隐含波动率溢价的绝对数值都维持在近年来显著低位。一方面定价宏观很复杂,另一方面又不惧怕黑天鹅。从投资长期主义的角度出发,这是有问题的,未来必然会被某个超预期事件打破平衡。

也是因此,继22年3-4月份以后,以期权波动率多头策略为反脆弱资产的投资便没有获得像样的收益。我之前和老朋友们表达了自己的观点:坦然的心里状态就是期权反脆弱的最大价值!策略绝大多数时间都是陪衬,但却在那极少数的战略级别时间发挥极大的战略作用。

但是对于大多数期权交易者来说,裸买期权波动率多头等待黑天鹅的过程中,有关Theta的消耗是心理上始终过不去的坎。为了应对这种忧虑,期权反脆弱实践中其实可以优化,我的资深老朋友们知晓并内部口传的发鹏模型(FPM)框架就是一种现实的优化方法。在我的新书《期权投资盈利之道》中也有详细叙述,下述文字也源于书籍内容。

发鹏模型(FPM):买远卖近双向对角反比率期权策略。

1)构建方法

Ø 少量卖出近月跨式/宽跨式期权,多量买入出远月跨式/宽跨式期权,初始Delta中性。

2)策略示例

2023年3月10日,上证50ETF收盘价为2.642元,2023年4月26日到期的行权价为2.65元的认购期权收盘价为0.0690元、行权价为2.65元的认沽期权收盘价为0.0666元,2023年6月28日到期行权价为2.65元的认购期权收盘价为0.1136元、行权价为2.65元的认沽期权收盘价为0.0940元。因为认为标的资产濒临变盘,加上波动率明显到了偏低的区域,投资者希望构建组合捕捉可能的变盘大波动以及波动率上行。

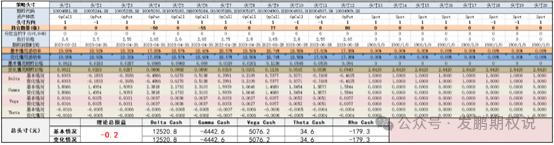

基于持有5000元正VegaCash的原则,决定分别卖出50、55张2023年4月26日到期的行权价为2.65元的认沽期权和认购期权,分别买入77、80张2023年6月28日到期的行权价为2.65元的认沽期权和认购期权,构建双向对角反比率期权策略以获取标的资产大波动或波动率上行的收益。构建组合后总盈亏、组合GreeksCash、组合Greeks变化状态如图3.82、图3.83、图3.84。

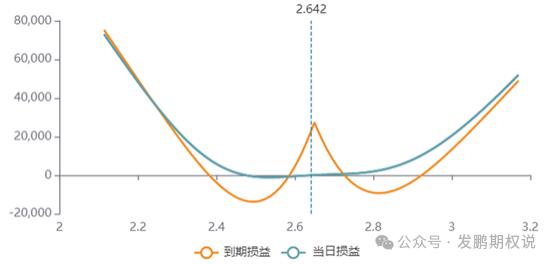

由图3.82,跨月组合实时损益曲线可见策略有“亏损有限,盈利无限”特点。因为远月买入的期权合约数量远大于近月卖出的期权合约数量,所以策略属于可以捕捉极限波动的策略,在上和下两端都具备无限收益的可能。

ØVegaCash仅是静态相加,经验上可以代表大概的特征,跨月干扰后文再议。

由图3.83,组合当前DeltaCash为12520.8元,GammaCash(1%)为-4442.6元,VegaCash为5076.2元,ThetaCash为34.6元。组合拥有标的资产微多敞口(接近中性)、波动微空敞口(接近中性)、波动率多头敞口(涨波有利)、时间微多敞口(接近中性)。

策略的Gamma和Theta绝对值非常小,核心的敞口为正Vega,最主要博弈的是期权隐含波动率的大涨。相较于买入跨式/宽跨式策略、买入蝶式/铁鹰式策略,本策略在持有正Vega敞口博弈大波动带来的波动率上行时,Theta的消耗几乎为0,但这样也意味着初始Gamma敞口较低,在标的资产小波动时没有收益。

如果对期权隐含波动率的周期运行有坚定信心,这个策略适合在波动率明显偏低,但是不确定何时大波动能来,有想法在降低时间消耗的情况下,布局等待下一轮隐含波动率上行时使用。

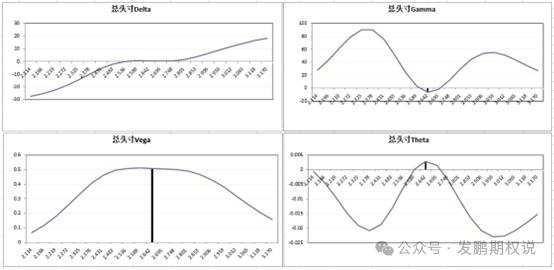

进一步由图3.84观察期权组合Greeks动态状况。Delta初始在0附近,在平值附近一个较小范围内变化较缓慢,不过整体走势和标的价格是正相关。上行方向正值单调扩大,下行方向负值单调扩大。Gamma值对应了Delta和标的价格的关系,总体为正值,在平值附近绝对值相对较小,所以当前价格附近的小级别波动无太大Delta对冲需求。但是随着标的资产波动向两边扩大,Gamma绝对值明显先大幅扩大然后缩小,Delta的变化速率开始提高。Vega值则在一个较大的范围内维持了较大的正值,说明多波动率敞口相对稳定。Theta多数在负值区间,当前价格附近在0左右,随着标的资产波动会向负值方向先扩大,后缩小,总体变化节奏和Gamma相反。

3)策略小结

基础特点与实务要点:

Ø 亏损有限,盈利无限。

Ø 策略的初衷是博弈标的意外大波动带来的期权隐含波动率大幅上升,但是因为初始Gamma敞口极小的原因,标的资产波动之初是无收益的,需要更大级别波动。

Ø 策略最核心的敞口是正Vega,相较其他几个博弈不定向波动的策略而言,虽然对标的的小波动不敏感,但这也带来的Theta消耗低,等得起的优势,适合在波动率偏低时布局等待意外的标的波动冲击。

Ø 策略因为涉及跨月,所以包含了跨月Skew(偏度)敞口,当近月和远月波动率差异较大时存在干扰,通常在近月波动率较远月高估时有相对优势,反之有劣势。

Ø 策略可以将近远月的行权价均维持在平值,实践中也可以将合约分布在不同的行权价。如果买和卖出合约有了档位的差异,那就要注意策略还可能有较大的Skew(偏度)敞口。当卖出合约波动率相对偏高时,策略有潜在Skew“利润”,反之是“亏损”。

Ø 策略一定要保障远月的买入合约数量大幅大于近月,本质上卖出近月期权合约只是为买入远月期权合约做Theta消耗的对冲。建议投资者不在使用本策略时追求正Theta,实际上甚至可以保留一定负Theta。因为近月的Theta消耗加速快于远月,随着时间的流逝,策略组合初始的负Theta会慢慢变小甚至转正。

Ø 笔者非常喜欢在低波动率时期构建本策略等待下一轮波动率的爆发本策略作为典型的中性做多波动率配置策略,在整体投资框架中作为“反脆弱策略”战略价值非常巨大。

如上所述,FPM这个组合策略框架可以是静态的,但是在面临月内Skew、跨月Skew、标的价格位移、隐含波动率变化后,专业的期权交易者是可以基于套利对冲原则进行一些辅助交易,以进一步优化和调整策略收益状态。