招银理财量化对冲登顶榜首:一季末权益类投资超3成,持仓贵州茅台和多只银行股丨机警理财日报(5月19日)

据南财理财通数据,截至2022年5月18日,全市场共发行净值型理财产品90260只。其中,一级(低风险)产品占比1.46%,二级(中低风险)产品占比81.53%,三级(中风险)产品占比14.78%,四级(中高风险)产品占比1.24%,五级(高风险)产品占比0.32%。

投资性质方面,90260只产品中,固定收益类产品占绝对主流,占比90.44%;混合类产品占比6.62%;权益类产品占比0.72%;商品及金融衍生品类占比0.01%。

【南财理财通】理财公司混合类公募产品近6月业绩榜单TOP10(截至5月18日)

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末扫码添加助理微信,进一步核实。

截至5月18日,在理财公司混合类公募产品近6月业绩榜单中,有6家理财公司的产品进入前10,分别是招银理财、宁银理财、农银理财、光大理财、交银理财和浦银理财。其中,光大理财和农银理财各有3只产品上榜,其余理财公司各上榜1只产品。

位列榜首的是招银理财“招越量化对冲(平衡型)十五个月定开一号混合类理财计划”,近6月净值增长率3.08%。该产品近6个月年化波动率为2.45%,近6个月最大回撤为0.81%。

位列第二名的是宁银理财“宁银理财宁赢混合类碳中和开放式理财产品1号(最短持有1年)”产品,近6月净值增长率2.39%。不过该产品近6个月波动较大,年化波动率为8.19%,近6个月最大回撤为4.54%,年化波动率与最大回撤均显著高于本期榜单中的其他产品。

南财理财通数据显示,截至5月18日,混合类产品共有5978只,占全部理财产品的6.62%。“南财理财通”课题组发布的《2021银行理财年度运作报告》显示,2021年全市场混合类产品的平均收益率为8.74%。

招银理财量化对冲重仓贵州茅台、宁德时代等

本期登陆榜首的是“招银理财招越量化对冲(平衡型)十五个月定开一号混合类理财计划”。据产品说明书,该产品发行规模上限为4亿元人民币,该产品理财每15个月为一个投资周期,首个投资周期业绩比较基准为年化3.0%至9.0%。另据产品成立公告,该理财计划于2020年11月06日成立,共募集人民币2.8亿元。

在投资品种和配置比例方面,该产品投向固定收益类资产的比例不高于80%,投向非标准化债权资产比例不高于49%,投向权益类资产同样不高于80%,投向商品及金融衍生品(按保证金计)比例不超过20%。

5月15日,招银理财官网公布该产品的2021年年度报告。管理人表示,在配置层面,产品将部分资产配置于优质的项目类资产,部分配置在量化对冲策略上。在量化对冲策略中,通过基本面、价量、情绪面等多个维度,精选优质个股,借助股指期货等金融衍生品,对冲掉系统性风险,并积极参与A股打新。

不过,管理人表示,在2021年度,由于市场环境极为特殊,大小盘、趋势动量等各种风格切换快、持续时间短,策略选出的股票组合难以显著超越沪深300指数,对超额收益的压力较大。此外,股指期货部分的成本也兑现的非常快,也对当期的净值会产生较大压力。从策略结构上可以看出,股票、衍生品等的市场风险是产品主要的风险来源。

谈及对未来的展望,管理人认为市场无序状态正逐步结束,市场正重新找到方向,量化策略的超额收益也正逐步恢复。“随着模型调整的时间、空间加深,模型的风险在下降,胜率、赔率等在提升。对冲端,股指期货合约贴水状态处于历史较高位置,未来大概率将不会再给产品带来成本。因此,策略整体的性价比在提升。”管理人表示。

据产品2022年第一季度报告,一季度末该产品权益类投资占比达到了34.69%,金融衍生品占比达到了3.26%。在持仓方面,产品除了持有股指期货冲抵外,股票持仓占比从高到低依次为贵州茅台、宁德时代、兴业银行、中信证券、药明康德、宁波银行、伊利股份、江苏银行和中国平安。

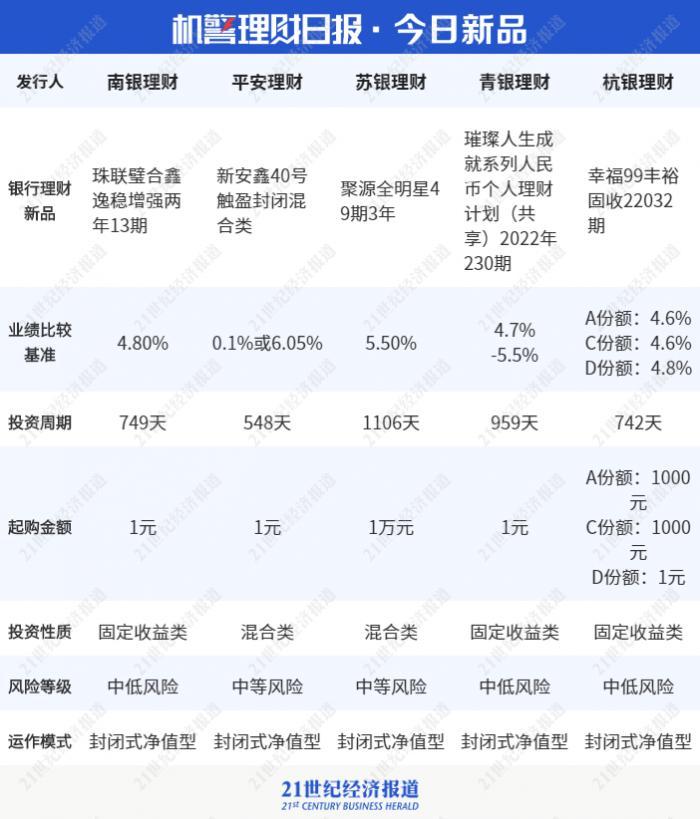

南财理财通课题组选取5只正在发售的新品供参考。据南财理财通数据显示,近期,南银理财珠联璧合鑫逸稳增强两年13期值得关注。该产品业绩比较基准为4.8%。投资性质为固定收益类,运作模式为封闭式净值型,起购金额为1元,风险等级为R2(中低风险),投资周期为749天。该产品还在认购开放期,将于2024年6月12日到期,T日赎回,本金及收益T+5日到账。

就投资策略而言,此产品在严格控制风险(包括流动性风险、市场风险、信用风险)的前提下,以自上而下的经济基本面分析为基础,合理筛选资产,力争实现资产的稳健增长。此产品的权益类资产投资部分旨在风险可控的前提下适度参与以增强产品收益,采用低波动的绝对收益策略为主。主要投向公募基金和公募专户,公募基金以主流的主动管理型、被动指数型以及打新、高股息等策略为主,公募专户以偏绝对收益的多头策略、打新等特定策略为主。