【建投有色】镍&不锈钢周报 | 供应扰动再加码,镍价创年内新高

作者|王彦青 中信建投期货研究发展部

研究助理|刘佳奇 中信建投期货研究发展部

本报告完成时间 |2024年5月19日

摘要

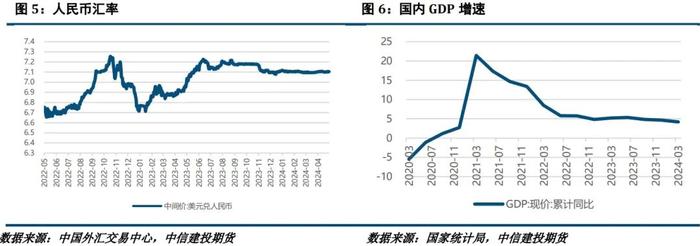

宏观方面,美国CPI数据有所回落,市场担忧情绪有所缓解,同时美国零售数据不及预期或预示美国经济韧性有所松动,综合下来看,美联储降息预期有所走强,镍价随有色板块一度上行。

纯镍:宏观因素与消息面刺激共振推升镍价上行,我们认为消息扰动产生的溢价能否持续有待观察,镍价走势当下仍在锚定有色板块。

硫酸镍:成本支撑下硫酸镍价格相对坚挺,但供需双弱的影响依然存在。

镍矿:矿端隐忧仍在,对镍价形成强支撑,矿端因素能否进一步助涨需关注情绪扰动以及边际风险释放。

镍铁:钢厂远期备货需求再度驱动镍铁反弹,但终端需求依然表现偏弱,预计镍铁价格小幅走强。

不锈钢:当下不锈钢成本支撑十分强劲,但需求表现偏弱,预计价格震荡偏强。

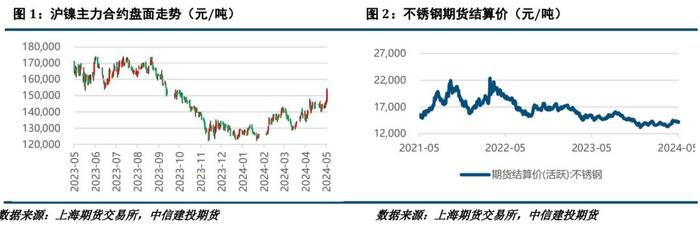

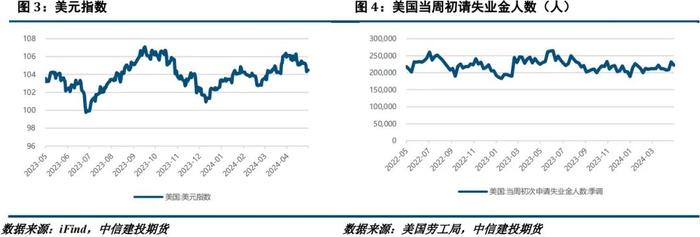

总的来说,海外宏观仍是交易主线,有色板块表现依然较强。在此背景下,镍市供应端再现利多消息,担忧情绪激化做多力量,不过考虑到前期新喀项目停减产在24Q1就已有所计价,消息扰动影响仍待观察,预计镍不锈钢震荡偏强。沪镍2406参考区间145000-155000元/吨。SS2409参考区间13700-14700元/吨。

操作策略:操作上,镍及不锈钢暂时观望。

不确定性风险:地缘政治,美联储政策,国内经济复苏,印尼政策

本周沪镍偏强运行,不锈钢触底反弹。受美联储降息预期升温影响,有色板块整体受到支撑,镍价因而偏强运行,后半周受新喀社会局势消息扰动,市场担忧镍资源供应进一步偏紧,导致镍价大幅走强,不锈钢在需求萎靡承压运行的情况,也因新喀消息得到提振。周内沪镍涨幅5.13%,伦镍涨幅10.99%,不锈钢涨幅0.42%。

1、宏观面

1·1、国外

美联储理事鲍曼称,通胀将在一段时间内保持高位,若通胀停滞或反弹,美联储愿意重启加息;劳动力市场再平衡进展已放缓,政策具有约束性,正在监测是否足够。

美联储官员威廉姆斯表示,通胀压力逐渐缓解的“总体趋势看起来相当不错”,但现在没有必要收紧货币政策。预计年底通胀率在2%低位区间,明年约为2%,无需等到通胀精确达到2%再放松政策。

美联储博斯蒂克表示,对四月份通胀进展感到满意,但美联储尚未达到目标;住房通胀下降是一个重要进展;年底前降息可能是合适的,但美联储没有任何确定的计划;必须对广泛的可能性持开放态度,存在“多种不同的情景”可能发生;预计通胀将缓慢下降,经济动能将持续。

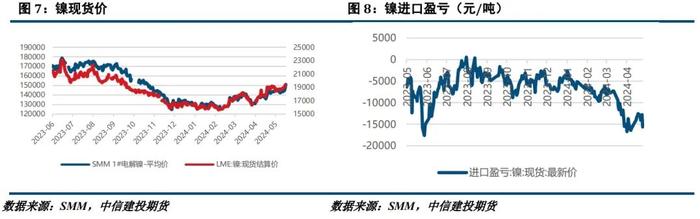

美国至5月11日当周初请失业金人数减少1万人至22.2万,略高于市场预期。截至5月4日当周的持续申领人数升至179.4万。

美国4月CPI同比增长3.4%,符合市场预期,前值为3.5%;环比增长0.3%,预期和前值均为0.4%。4月核心CPI同比降至3.6%,为2021年4月以来最低;核心CPI环比增速从3月份的0.4%下降至0.3%,为6个月来首次下降,符合市场预期。市场预期美联储将从9月份开始降息,但零售数据不及预期可能成为隐患。数据显示,美国4月零售销售环比意外持平,此前市场预期为增长0.4%,前值则由0.7%修正为0.6%。

1·2、国内

据国家发改委,去年我国增发了1万亿元国债项目,专门用于支持以京津冀为重点的华北地区等灾后恢复重建。目前,在已落地的1.5万个项目中,1.1万个已经开工建设,开工率达到72%,剩余项目将力争在6月底前全部开工。

央行宣布下调住房贷款最低首付比例5个百分点,首套房贷最低首付降至15%,二套房最低首付降至25%,取消全国层面首套房和二套房贷款利率政策下限,并下调公积金贷款利率0.25个百分点。同时,央行拟设立保障性住房再贷款,规模3000亿元,可带动银行贷款5000亿元。另外,住建部将会同金融监管总局等出台城市商品住房项目保交房攻坚战工作方案,《关于进一步发挥城市房地产融资协调机制作用满足房地产项目合理融资需求的通知》也将于近期发布;自然资源部则准备出台妥善处置闲置土地、盘活存量土地的政策措施。

全国切实做好保交房工作视频会议在京召开,国务院副总理何立峰强调,打好商品住房烂尾风险处置攻坚战,扎实推进保交房、消化存量商品房等重点工作。何立峰指出,要着力分类推进在建已售难交付商品房项目处置,全力支持应续建项目融资和竣工交付。相关地方政府应从实际出发,酌情以收回、收购等方式妥善处置已出让的闲置存量住宅用地,以帮助资金困难房企解困。商品房库存较多城市,政府可以需定购,酌情以合理价格收购部分商品房用作保障性住房。

中国4月份经济“成绩单”出炉,尽管部分指标受到假日错月、上年同期基数较高等因素影响,同比增速有所放缓,但是工业、进出口增速加快,就业物价总体改善,企业预期保持在景气区间。4月份,规模以上工业增加值增长6.7%,比上月加快2.2个百分点;社会消费品零售总额增长2.3%;服务业生产指数同比增长3.5%;城镇调查失业率为5.0%,比上月下降0.2个百分点。1-4月份,固定资产投资增长4.2%;房地产开发投资下降9.8%。

2、基本面

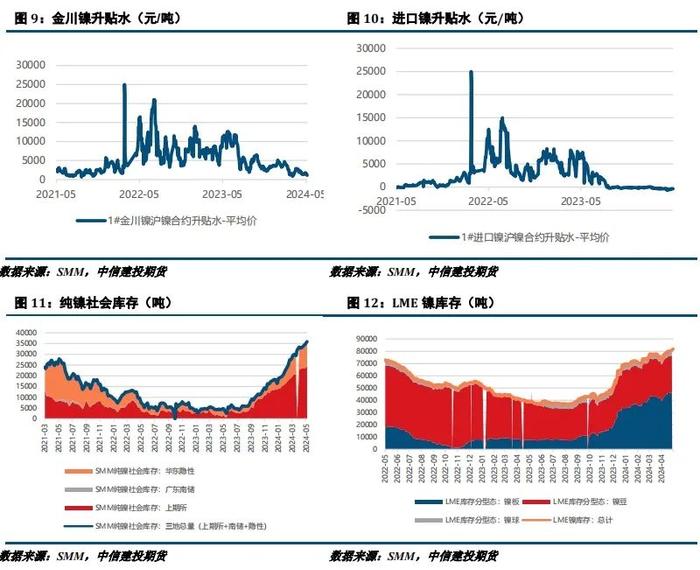

本周纯镍价格上涨。宏观方面,美国4月CPI小幅回落,符合预期,同时零售数据走弱,经济压力稍有显现,在此情况下美联储降息预期有所走强,镍价获得支撑。消息面上,新喀里多尼亚爆发严重暴乱,市场担忧镍资源供应受阻,不过市场计价或有过度之嫌,新喀镍产能多数在24Q1就因财务困境有所停减产。从基本面角度来看,目前纯镍板块依然疲软,垒库压力不减,同时成交不及预期。总的来说,宏观因素与消息面刺激共振推升镍价上行,我们认为消息扰动产生的溢价能否持续有待观察,镍价走势当下仍在锚定有色板块。

本周硫酸镍价格小幅上涨。目前MHP供需依然偏紧,但盐厂也开始逐步选择接受高价原料,不过盐厂目前生产仍旧利润倒挂,使得供应端还是有减产现象。另一方面,近期下游面临去库压力,负反馈引起硫酸镍价格回调。总的来说,成本支撑下硫酸镍价格相对坚挺,但供需双弱的影响依然存在。

本周镍矿CIF价格持平。印尼方面RKAB进展一直未有明确信息,这就导致市场担忧情绪在近期有所加重,新喀消息面扰动再度催生矿端担忧,成本端对镍价形成强支撑。但同时也观察到菲律宾镍矿发运逐步回升,国内原料供应逐步缓解,镍矿库存有望维持垒库。总的来说,矿端隐忧仍在,对镍价形成强支撑,矿端因素能否进一步助涨需关注情绪扰动以及边际风险释放。

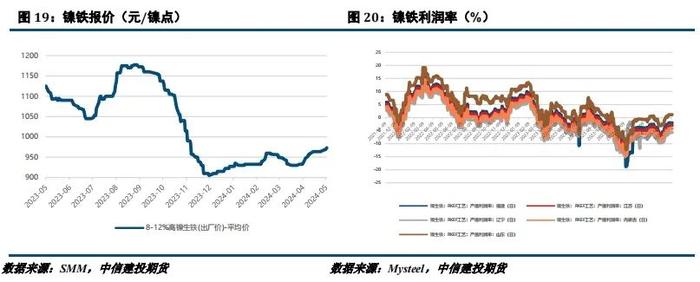

本周镍铁价格上涨。近期镍铁成交有所恢复,但整体成交依然零散,成交再起主因钢厂远期备货需求,进而对不锈钢成本形成支撑。国内部分冶炼厂重新复产,但是下游不锈钢需求表现依然偏弱,导致镍铁反弹力度有限。总的来说,钢厂远期备货需求再度驱动镍铁反弹,但终端需求依然表现偏弱,预计镍铁价格小幅走强。

本周不锈钢现货价格下跌。在镍铁价格高位的情况下,不锈钢成本支撑强劲,然而需求表现不及预期,导致不锈钢一度阴跌,不过并未跌破1.4w的支撑位。周内不锈钢社库小幅垒库,也印证了当下需求依然偏弱。不过,后半周新喀消息扰动催化多头情绪,镍价拉涨带动不锈钢同步上扬。总的来说,当下不锈钢成本支撑十分强劲,但需求表现偏弱,预计价格震荡偏强。

策略

宏观方面,美国CPI数据有所回落,市场担忧情绪有所缓解,同时美国零售数据不及预期或预示美国经济韧性有所松动,综合下来看,美联储降息预期有所走强,镍价随有色板块一度上行。

纯镍:宏观因素与消息面刺激共振推升镍价上行,我们认为消息扰动产生的溢价能否持续有待观察,镍价走势当下仍在锚定有色板块。

硫酸镍:成本支撑下硫酸镍价格相对坚挺,但供需双弱的影响依然存在。

镍矿:矿端隐忧仍在,对镍价形成强支撑,矿端因素能否进一步助涨需关注情绪扰动以及边际风险释放。

镍铁:钢厂远期备货需求再度驱动镍铁反弹,但终端需求依然表现偏弱,预计镍铁价格小幅走强。

不锈钢:当下不锈钢成本支撑十分强劲,但需求表现偏弱,预计价格震荡偏强。

总的来说,海外宏观仍是交易主线,有色板块表现依然较强。在此背景下,镍市供应端再现利多消息,担忧情绪激化做多力量,不过考虑到前期新喀项目停减产在24Q1就已有所计价,消息扰动影响仍待观察,预计镍不锈钢震荡偏强。沪镍2406参考区间145000-155000元/吨。SS2409参考区间13700-14700元/吨。

操作上,镍及不锈钢暂时观望。

作者姓名:王彦青

期货交易咨询从业信息:Z0014569

研究助理:刘佳奇

期货从业信息:F03119322