华泰证券:目前地产去杠杆周期可能已进入下半场 本轮政策“组合拳”边际效果有望优于此前数轮

核心观点

5月17日上午召开全国切实做好保交房工作视频会议,午间,央行、金融监管总局发布3大地产需求端放松政策,包括降低最低首付比例、取消房贷利率政策下限、以及调降公积金贷款利率等。下午,国务院举行政策例行吹风会,宣布设立3000亿元保障性住房再贷款,支持地产去库存。本文中,我们将政策归类,并结合目前地产周期的现状,分析政策的可能影响、及其后续演变。

我们认为,首付比例下调对剩余8个首付比例仍高于全国最低限制的城市边际影响更大,尤其是上海、北京。此外,公积金和房贷利率下调将一步引导整体融资成本下降。新增的保障性住房再贷款(包含此前的1000亿元租赁住房贷款支持计划)边际有助于基础货币扩张和信贷周期企稳。同时,鉴于政策决心较大,不排除政府在评估本轮“组合拳”的实际效果后,继续调整政策力度,直到取得阶段性成效。值得强调的是,目前地产市场更重要的“再平衡”力量,是市场自身供需和价格的调整、出清过程。鉴于目前地产去杠杆周期可能已经进入下半场,本轮政策“组合拳”的边际效果有望优于此前数轮。

正文

具体分析以下四点:

1.新增政策主要分提振地产需求和促进地产去库存两类

需求侧政策:主要包括将一套房及二套住房的购房首付比例从此前的20%和30%、分别下调5个百分点至15%和25%,取消房贷利率下限,以及调降住房公积金贷款利率25个基点。

去库存政策:主要新增政策即央行设立3000亿元保障性住房再贷款,利率为1.75%、期限1年,但可以展期4次,支持地方国有企业以合理价格收购已建成未出售商品房,用作配售型或配租型保障性住房,预计将带动银行贷款5000亿元。

2.5.17政策“组合拳”可能有哪些增量效果?

需求侧政策层面,降低首付比例和房贷利率(废除利率政策下限)的政策均有助于增加购房负担能力,但前者在成交占比较高的上海、北京影响可能更大,而后者在“一城一策”的背景下、可能有更多的执行弹性。房价经过过去两年左右的调整,居民购房负担能力已经明显回升。全国层面,房价收入比已经回落至2016年的水平,仅北京、上海房价收入比(在表观统计数据层面)仍未跌破2021年前的水平(图表1)。随着首付比例的下调,全国平均首付占可支配收入比例已经回落至2008年水平,然而,一线城市“购房首付负担能力”仍然偏低、尤其在北京和上海(图表2)。现金流层面,全国平均的房贷支出占可支配收入比重已经回落至2018年水平,再度调低首付比例及房贷利率将进一步推升居民在购房首付及月供现金流两个维度上的购房负担能力(图表3)。具体分析:

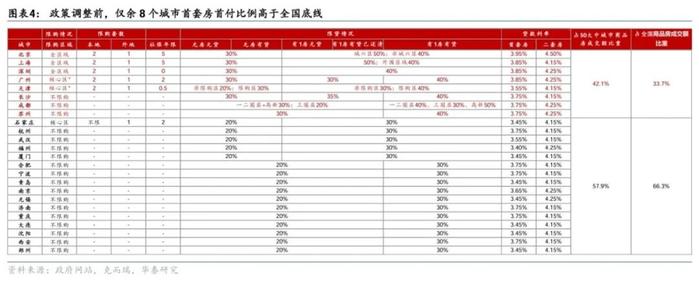

a.本轮调整后,大多数城市的购房首付比例有望降至历史低点。降低最低首付比例边际上更有利于1-2线城市偏刚需购房需求的释放,尤其(如果)北京、上海也相应明显调低1、2套房的首付比例。此外,对其他一线及“高能”二线城市需求的边际拉动效应也值得关注,如深圳、广州、成都等。值得注意的是,目前在50个大中城市中,只有8个仍在实行高于央行政策下限的首付比例,其中北京、上海的首付比例与全国下限的差距最大、其潜在调整对全国交易额及市场情绪的“示范效应”也最强(图表4)。上述8个城市去年的商品房成交金额占全国的24%,其中北京、上海分别占3.8%、6.3%。目前北京和上海首套房的首付比例下限为30%,回到2015年的水平,较2009年之前的历史低点20%、以及调整后的全国首套房首付比例下限15%均有一定的下调空间(图表5)。鉴于北京、上海的地产政策调整通常具有风向标的作用,如果北京、上海相应下调首付比例,且地产交易量和交易价格随之回升,将有比较强的示范效应。继去年8月底全国层面下调最低首付比例之后,去年底上海、北京均将首套房最低首付比例从35%下调至30%,2-3周之后,上海、北京新房和二手房成交面积均明显回升。

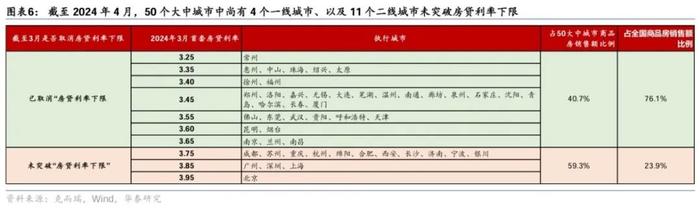

b.此外,废除房贷利率政策下限的实际效果可能在目前仍在执行最低房贷利率的15个城市更为有效,其中包括所有四个一线城市和11个二线城市,如成都,杭州等(图表6)。值得注意的是,央行一季度货币执行报告数据显示,目前实际执行的房贷利率已经下行至3.69%,跌破理论上3.75%的首套房房贷利率下限,为历史首次(图表7)。目前,未废除房贷利率下限的15个城市成交额占比占全国的34%,而全国层面,在房价不下行的情况下,房贷利率下行50个基点,有望降低房贷月供压力约3-4%,而这一比例在一线城市更高。目前尚未废除房贷利率下限的城市主要包括北上广深4个一线城市,以及成都、杭州等11个强二线城市。由于一线及“高能”二线城市通常面临人口净流入,如果上述15个城市的房贷利率进一步下调,居民购房负担能力改善,或能更有效地激发偏刚需购房需求。

c.此外,调低住房公积金贷款比例在边际上支持购房需求及居民购房现金流,但更重要的是,住房公积金贷款利率下调对房贷利率及基准利率有“示范效应”。结合房贷利率政策下限废除及降息预期,覆盖面更广的普通房贷利率有望实质性下行,LPR利率也可能顺势下调。4月政治局会议明确表示,“要灵活运用利率和存款准备金率等政策工具,加大对实体经济支持力度,降低社会综合融资成本”,利率下调是题中之义。

去库存政策方面,新增收储相关的政策支持可以提供边际支撑。首先从货币和信贷派生层面看,央行此次宣布设立3000亿元保障性住房再贷款,有助于在实体经济信贷需求偏弱的背景下支撑基础货币扩张和信贷周期。由于保障性住房再贷款按照贷款本金的60%发放再贷款,可带动约5,000亿元的银行贷款,可能会边际推升货币乘数。同时,这一再贷款工具可以视为此前(1000亿元租赁住房贷款支持计划)的升级版政策。保障性住房再贷款通过21家全国性银行,向城市政府选定的地方国有企业发放贷款,以支持其收购已建成未出售的商品房用作保障性住房。相比之下,租赁住房贷款支持计划仅覆盖8个试点城市,且按照贷款本金的100%予以资金支持,没有撬动效应。然而,在执行中,仍需观察收储项目能否覆盖保障性住房再贷款的资金成本、以及房企资产重组的进程如何与收储有效地配合。从这个层面看,地方平台资产负债表上的一些项目与保障性住房再贷款的协调能力可能会更强。

但我们认为,目前更重要的“再平衡”力量,是市场自身供需和价格的调整、出清过程——而这个过程已经“渐入佳境”(图表8)。截至今年4月,季调后新房年化成交面积已经从2020年11月的高点累计下跌43.7%至年化10.1亿平方米的水平;基于季调后26个城市二手房成交面积简单估算,截至今年1季度,全国季调后二手房成交面积从2021年4季度的年化约5亿平方米攀升至年化约6.5亿平方米的水平,二手房成交明显放量。随着地产成交量探底,价格出清,政府支持去库存的政策也将起到更大的边际效用。

3.后续还有哪些政策值得期待?

我们认为,5月17日一系列提振地产需求,并推动地产去库存的“组合拳”释放了积极的政策信号,且本次在全国切实做好保交房工作视频会议上,何立峰副总理首次提出“打好商品住房烂尾风险处置攻坚战”,可见政策决心较大,不排除政府在评估本轮“组合拳”的实际效果后,继续调整政策力度,直到取得阶段性成效。

一方面,房贷利率有望进一步下调。4月政治局会议明确提及降准降息,预计年内央行有进一步降准降息的空间。考虑到居民房贷支出占可支配收入比对利率变动的弹性较大,利率下调将显著提升居民购房的可负担能力。若今年全年全国房贷利率从1季度的3.69%降至3%,在房价不下行的情况下,估算居民房贷支出或将减少4-5%。

此外,去库存政策的“具象化”也是一个积极的信号,央行“再贷款”政策优化、升级有望继续拓宽央行、甚至财政对房地产和地方建筑类平台公司“去杠杆”进程资金支持渠道,并一定程度上传递对相关系统性信用风险的政策“托底”信号。随着5.17地产政策组合拳的效果显现,地产去库存政策有望进一步加码。实际意义上,央行再贷款工具是对开发商和有关地方平台开发企业的一个“贴息”贷款,即可以在去库存的背景下起到防范系统性信用风险的“托底”作用。如果再贷款工具的资金成本、以及资金规模能够满足“去杠杆”的融资需求,去库存政策的效果可能更为明显。

4.总结

总结而言,这套政策“组合拳”传递了政策遵循市场化原则积极推动地产需求复苏和地产去库存的积极信号。值得强调的是,在我们看来,最重要的是市场已经在过去2-3年经历了较大的成交量和价格的调整,地产调整周期可能已经进去“下半场”,本轮政策组合拳可能是“顺势而为”,托底风险、托举需求。根据七普数据,目前城镇房产存量面积或已超过300亿平米。考虑每年的住房更新需求、以及新市民进城带来的新增居住需求,目前地产成交面积或正在接近底部区域。虽然短期势能仍待恢复,风险偏好仍未转向。但鉴于目前地产成交量萎缩进程可能已经进入“下半场”,地产去库存政策的托底效果可能会比此前更好。

风险提示:政策落地不及预期,房企经营风险超预期。

本文转载自" 华泰睿思"微信公众号,智通财经编辑:叶志远。