【招商策略】融资余额逆势回升,股市资金供需格局改善——金融市场流动性与监管动态周报

张夏S1090513080006

涂婧清 S1090520030001

田登位研究助理

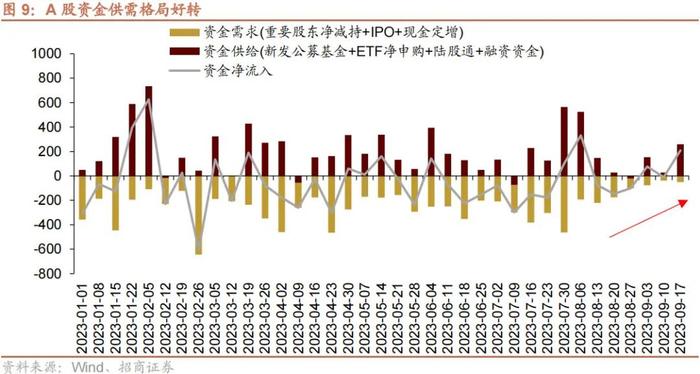

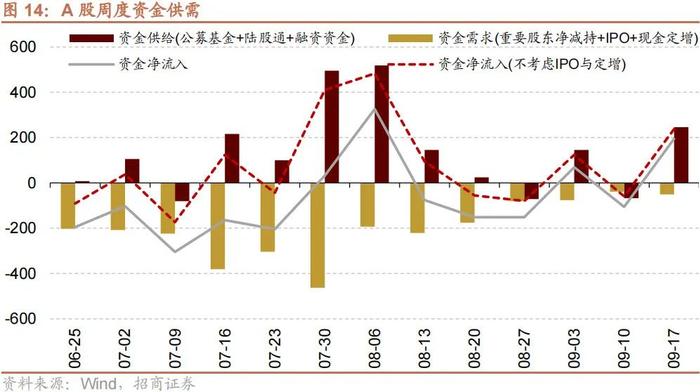

8月以来一系列活跃资本市场、提振投资者信心的政策发布,股票市场供需格局已经有所改善。资金需求端,IPO、再融资、减持等规模连续收窄;资金供给端,ETF整体持续净申购;9月以来融资余额企稳回升,已连续三周净流入;外资延续流出但相比8月已经有所收敛。随着积极因素不断积累,市场或有望重拾信心,蓄力上行。

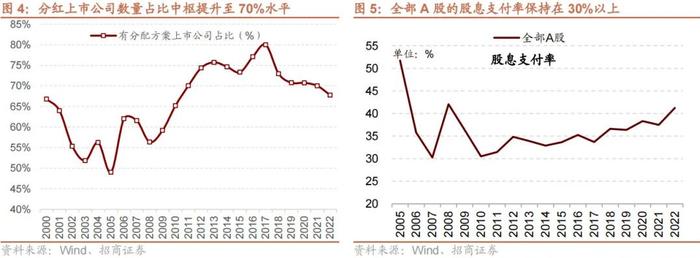

⚑ 当前A股上市公司分红水平如何?自2001年以来,证监会不断完善公司治理和信息披露规则,通过政策引导和监管规范,不断提高上市公司的分红水平。分红政策不断完善以来,A股分红上市公司数量占比持续提升,目前分红上市公司数量占比也从2010年以前的50%左右提升至近几年70%的中枢水平。2010年以来A股上市公司整体的股息支付率稳步提升,一直处于30%以上,到2022年超过了40%。近几年A股的分红总规模已经超过港股,不过A股的股息率基本一直低于港股。另外,回购也被视为上市公司回馈股东的方式之一。和美股相比,A股回购规模偏低,未来随着A股上市公司的回购进一步常态化,回购也有望逐渐成为推动A股上涨的动力之一。

⚑货币政策与利率:上周(9/11-9/15)央行公开市场净投放1840亿元,其中逆回购净回笼70亿元,MLF超额续作净投放1910亿元,此外央行降准25BP,未来一周将有7040亿元逆回购、500亿元国库现金定存到期。货币市场利率上行,短、长端国债收益率上行,同业存单发行规模扩大,发行利率均上行。截至9月15日,R007下行1.1bp,DR007上行4.5bp,1年期国债收益率上行3.7bp,10年期国债收益率上行0.2bp,同业存单发行规模增加6385.5亿元,1M/3M/6M同业存单利率均上行。

⚑ 资金供需:二级市场可跟踪资金净流入。北上资金流出,净流出152.1亿元;融资余额上升,融资资金净买入424.4亿元;ETF净流出32.0亿元;新成立偏股类公募基金份额减少。重要股东由净增持转为净减持,无计划减持。

⚑ 市场情绪:上周融资资金交易活跃度增强,股权风险溢价上升。上周关注度相对提升的风格指数及大类行业仅医药生物。VIX指数回落,海外市场风险偏好改善。

⚑市场偏好:行业偏好上,医药生物、电子、汽车获各类资金净流入规模较高。赛道偏好上,北上资金净流入半导体国产替代、医美、第三代半导体,融资资金加仓中特估、人工智能、锂电。宽指ETF申赎参半,其中创业板(含创业板50)ETF申购较多,上证50ETF赎回较多;行业ETF申赎参半,其中新能源&智能汽车ETF申购较多,医药ETF赎回较多。净申购最高的为汇添富中证800ETF;净赎回最高的为华宝中证医疗ETF。

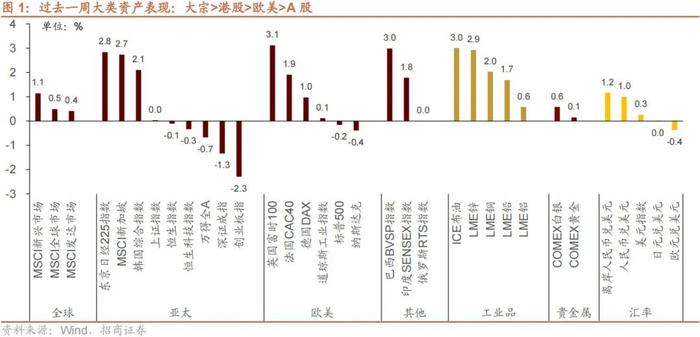

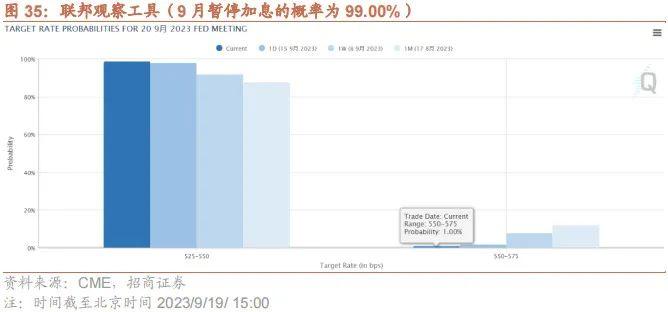

⚑ 海外变化:美国CPI同比反弹至3.7%,美国PPI环比涨幅创14个月新高。美国CPI同比反弹加剧通胀担忧,美元指数及十年期美债利率先降后升,截至上周五美元指数再度突破105关口,十年期美债利率升至4.33%。

⚑ 风险提示:经济数据不及预期;海外政策超预期收紧

01

流动性专题

※ 当前A股上市公司分红水平如何?

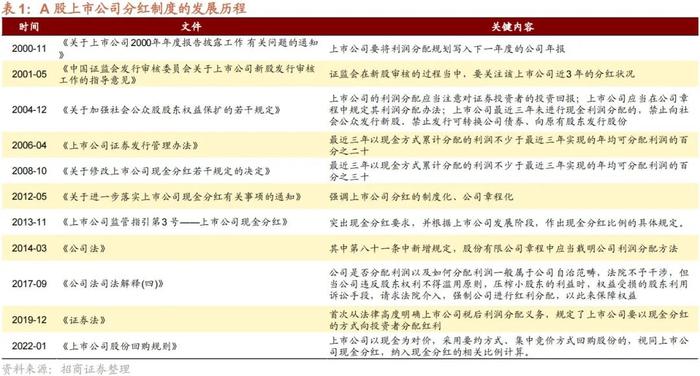

自2001年以来,证监会不断完善公司治理和信息披露规则,建立了一套包括《证券法》、《分红指引》、《章程指引》以及交易所的《规范运作指引》等政策框架。通过政策引导和监管规范,不断提高上市公司的分红水平。相对于其他国家,我国的证券市场起步较晚,直到1990年才逐渐建立起来,2000年后证监会开始采取行政手段对上市公司分红进行规范,并将现金分红与再融资挂钩,逐步形成了半强制的分红政策。从鼓励分红,到将分红与公司融资联系起来,再到根据公司发展阶段制定差异化的分红指引,相关法律制度也越来越明确和细化。

随着分红政策不断完善,分红上市公司数量占比中枢已提升至70%水平。分红政策不断完善以来,A股分红上市公司数量占比持续提升,目前分红上市公司数量占比也从2010年以前的50%左右提升至近几年70%的中枢水平,分红上市公司数逐步增长。并且从股息支付率(分红金额占净利润的比例)来看,2010年以来A股上市公司整体的股息支付率稳步提升,一直处于30%以上,到2022年超过了40%,这也进一步表明在今年来A股上市公司的分红水平有所提升。

对比A股和港股,两个市场的分红规模逐年扩大,且近几年A股的分红总规模已经超过港股,不过A股的股息率基本一直低于港股。

另外,回购也被视为上市公司回馈股东的方式之一。2009年以来,美股回购规模逐年攀升,从2009年的回购3000亿美元,升至2022年的回购1.22万亿美元,每年的回购规模占美股总市值的比例基本在2%左右。对比之下,A股回购规模偏低,未来随着A股上市公司的回购进一步常态化,回购也有望逐渐成为推动A股上涨的动力之一。

继8月以来一系列活跃资本市场、提振投资者信心的政策发布,股票市场供需格局已经有所改善。尤其IPO、再融资、减持等构成的资金需求端规模明显收窄。当前股票市场的资金供需格局已经明显改善。资金需求端,IPO、再融资、减持等规模连续收窄;资金供给端,外资流出造成一定负面影响,但ETF整体持续净申购,且9月以来融资资金已连续三周净流入,上周融资净买入规模达到424亿元。可见两融资金的风险偏好已经修复,融资余额企稳回升。外资延续流出但相比8月已经有所收敛。随着积极因素不断积累,市场或有望重拾信心,蓄力上行。

02

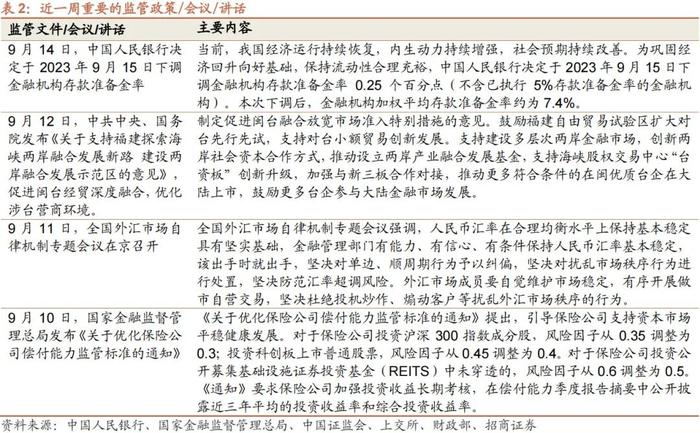

监管动向

03

货币政策工具与资金成本

上周(9/11-9/15)央行公开市场净投放1840亿元。上周央行共开展7040亿元7天逆回购操作,利率维持1.80%,340亿元14天逆回购操作,利率调降20BP至1.95%,逆回购到期7450亿,逆回购净回笼70亿元;同时开展5910亿元MLF操作,MLF到期4000亿元,利率维持2.50%,MLF净投放1910亿元;此外央行周五降准25BP,全周整体实现净投放流动性超6000亿元。本周央行公开市场将有7040亿元逆回购、500亿元国库现金定存到期。

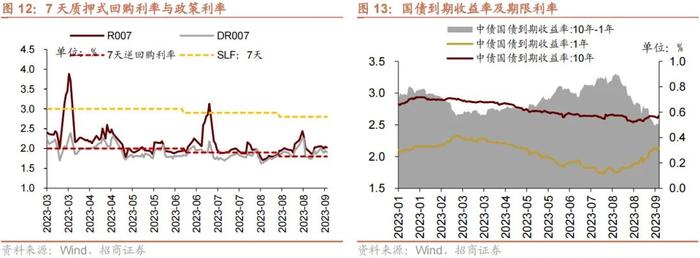

货币市场利率上行,R007与DR007利差缩小;短、长端国债收益率上行,期限利差缩小。截至9月15日,R007为2.02%,较前期下行1.1bp,DR007为1.91%,较前期上行4.5bp,两者利差缩小5.6bp至0.12%。1年期国债到期收益率上升3.7bp至2.13%,10年期国债到期收益率上升0.2bp至2.64%,期限利差缩小3.5bp至0.51%。

同业存单发行规模扩大,发行利率均上行。上周(9/11-9/15)同业存单发行706只,较上期增多336只;发行总规模8626.1亿元,较上期增多6385.5亿元;截至9月15日,1个月、3个月和6个月发行利率分别较前期变化14.6bp、11.9bp、10.4bp至2.36%、2.35%、2.47%。

04

股市资金供需

(1)资金供给

资金供给方面,上周(9/11-9/15)新成立偏股类公募基金45.2亿份,较前期减少67.9亿份。股票型ETF较前期净流出,对应净流出32.0亿元。上周整个市场融资净买入424.4亿元,净买入额较前期扩大409.9亿元,截至9月15日,A股融资余额为15164.0亿元。陆股通上周净流出,当周净流出规模为152.1亿元,净卖出额较前期扩大104.5亿元。

(2)资金需求

资金需求方面,上周(9/11-9/15)IPO融资金额回落至42.4亿元,共有5家公司进行IPO发行,截至9月15日公告,未来一周将有4家公司进行IPO发行,计划募资规模33.3亿元。重要股东由净增持转为净减持,净减持8.2亿元;公告的计划减持规模0.0亿元,较前期持平。

限售解禁市值为811.4亿元(首发原股东限售股解禁676.8亿元,首发一般股份解禁66.9亿元,定增股份解禁56.5亿元,其他11.3亿元),较前期上升。未来一周解禁规模上升至1401.8亿元(首发原股东限售股解禁948.0亿元,首发一般股份解禁2.3亿元,定增股份解禁422.0亿元,其他29.4亿元)。

05

市场情绪

(1)市场情绪

上周(9/11-9/15)融资买入额为3165.7亿元;截至9月15日,占A股成交额比例为9.4%,较前期上升,融资资金交易活跃度增强,股权风险溢价上升。

上周(9/11-9/15)标普500指数下跌0.4%,纳斯达克指数下跌0.2%。上周VIX指数回落,较前期(9月8日)下降0.1点至13.8,市场风险偏好改善。

(2)交易结构

上周(9/11-9/15)关注度相对提升的风格指数及大类行业仅医药生物。当周换手率历史分位数排名前5的行业为:北证50(98.0%)、科创50(74.4%)、TMT(59.0%)、金融(54.2%)、可选消费(51.5%)。

06

投资者偏好

(1)行业偏好

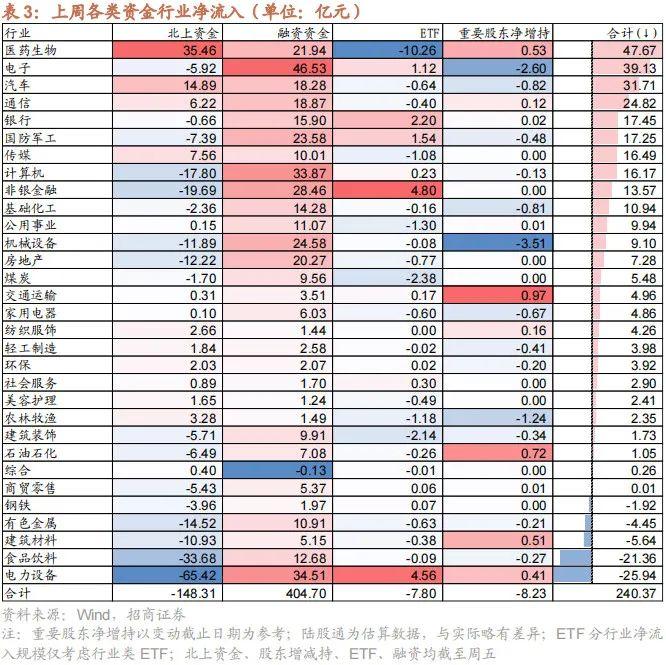

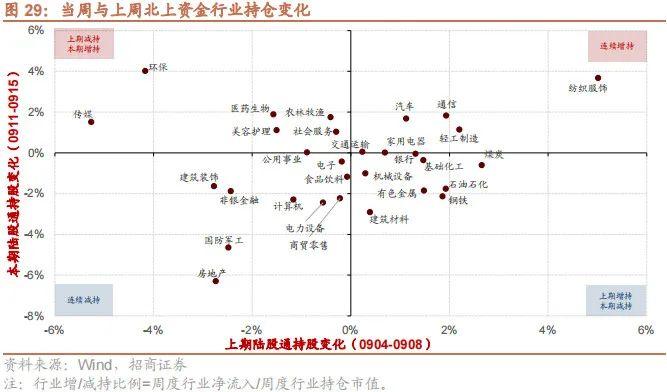

行业偏好上,上周(9/11-9/15)医药生物、电子、汽车获各类资金净流入规模较高。上周陆股通净流出152.1亿元,净买入规模较高的行业为医药生物、汽车、传媒,买入金额分别为35.5亿元、14.9亿元、7.6亿元。净卖出规模较高的行业是电力设备、食品饮料、非银金融等行业。融资资金净流入424.4亿元,净买入规模较高的行业为电子(+46.5亿元)、电力设备(+34.5亿元)、计算机(+33.9亿元)等行业,净卖出的行业仅综合(-0.1亿元)。

(2)赛道偏好

赛道偏好上,上周(9/11-9/15)北上资金净流入规模较高的为半导体国产替代(2.1亿元)、医美(1.8亿元)、第三代半导体(1.7亿元),融资资金净流入规模较高的为中特估(18.2亿元)、人工智能(13.1亿元)、锂电(11.4亿元)。

(3)个股偏好

个股偏好上,陆股通净买入规模较高的为中际旭创(+7.0亿元)、江苏银行(+5.9亿元)、三七互娱(+5.4亿元)等;净卖出规模较高的为宁德时代(-34.4亿元)、贵州茅台(-19.4亿元)、五粮液(-10.8亿元)等。融资净买入规模较高的为迈瑞医疗(+9.2亿元)、宁德时代(+8.7亿元)、张江高科(+5.8亿元)等;净卖出规模较高的为海康威视(-4.3亿元)、顺丰控股(-1.8亿元)、紫金矿业(-1.5亿元)等。

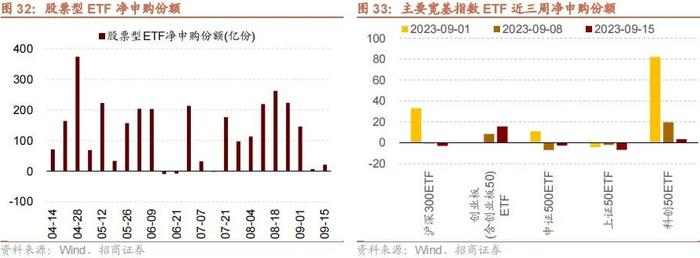

(4)ETF偏好

上周(9/11-9/15)ETF净申购,当周净申购21.1亿份,宽指ETF申赎参半,其中创业板(含创业板50)ETF申购较多,上证50ETF赎回较多;行业ETF申赎参半,其中新能源&智能汽车ETF申购较多,医药ETF赎回较多。具体的,沪深300ETF净赎回3.0亿份;创业板ETF净申购15.7亿份;中证500ETF净赎回2.8亿份;上证50ETF净赎回6.7亿份。双创50ETF净申购7.9亿份。科创50ETF净申购3.5亿份。行业ETF方面,信息技术行业净申购1.6亿份;消费行业净赎回0.1亿份;医药行业净赎回19.2亿份;券商行业净申购3.6亿份;金融地产行业净申购3.6亿份;军工行业净申购2.9亿份;原材料行业净赎回1.0亿份;新能源&智能汽车行业净申购4.6亿份。

上周(9/11-9/15)股票型ETF净申购规模最高的为汇添富中证800ETF(+29.7亿份),华安创业板50ETF(+7.7亿份)净申购规模次之;净赎回规模最高的为华宝中证医疗ETF(-7.5亿份),华夏上证50ETF(-6.6亿份)次之。

07

海外金融市场流动性跟踪

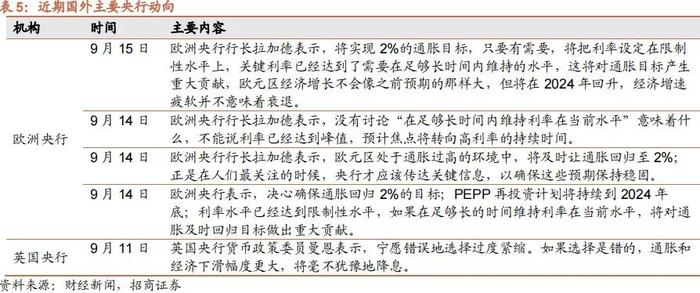

(1)国外主要央行动向

欧洲央行意外将关键利率上调至新高,并暗示加息结束。欧洲央行宣布加息25个基点,为连续第10次加息。欧洲央行决定,自9月20日起将主要再融资利率、边际借贷利率和存款机制利率分别上调至4.50%、4.75%和4.00%。欧洲央行预计,欧元区2023年、2024年和2025年通胀率分别为5.6%、3.2%和2.1%;将欧元区2023年经济增长预期下调至0.7%,将2024年和2025年增长预期分别调整为1.0%和1.5%。

(2)海外重要经济数据

美国CPI同比反弹至3.7%,美国PPI环比涨幅创14个月新高。9月13日,美国劳工统计局公布最新数据显示,在能源价格上涨的带动下,美国8月份CPI同比上涨3.7%,略高于市场预期的3.6%水平,前值为3.2%。环比涨幅也从7月份的0.2%上升至0.6%,符合市场预期,为14个月来最大的环比涨幅。剔除波动较大的食品和能源价格后,美国8月份核心CPI同比上涨录得4.3%,较前值4.7%有所回落;但是核心CPI环比上涨0.3%,超过市场预期及前值0.2%的水平。9月14日,美国劳工部公布数据显示,经季节性调整后,8月美国生产者价格指数(PPI)环比上涨0.7%,涨幅超过市场普遍预期,创2022年6月以来最大单月增幅。