财报前瞻丨Palantir:业绩优异之路道阻且长

作者|StephenAyers

编译|华尔街大事件

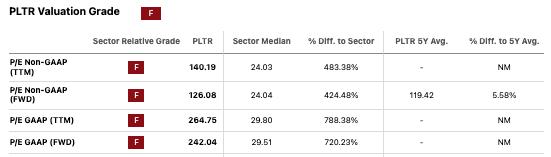

从其基本指标来看,Palantir(NYSE:PLTR)被严重“高估”。

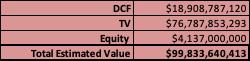

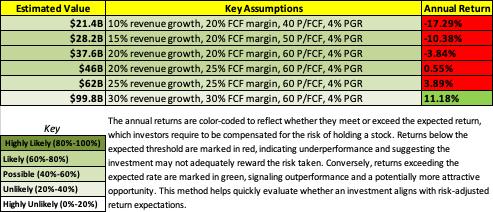

然而,这并没有说明什么,也没有提供任何见解。相反,分析师更感兴趣的是确定市场目前对Palantir未来增长和盈利能力的隐含假设。为了找出答案,他对Palantir进行了折现现金流[DCF]分析。这涉及(1)预测8年的自由现金流和预期增长率,(2)使用终端增长率估计第8年以后所有未来现金流的价值,以及(3)使用折现率(CAPM)将预测现金流和终端价值折现回现值。

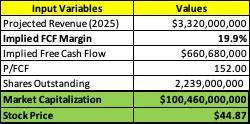

首先,让我们看看分析师对Palantir在2025年的预期。

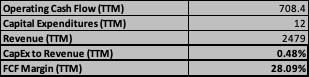

自由现金流和FCF利润率由Palantir的市值和P/FCF隐含。从历史表现来看(过去12个月,Palantir的FCF利润率为28.09%),这些结果可能是Palantir明年将实现的最低水平。

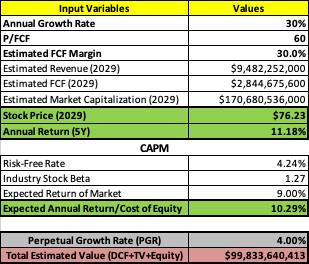

接下来,我必须确定什么样的增长率和FCF利润率能给我们一个与Palantir当前估值相似的总估值。这揭示了市场对Palantir未来的隐性假设。

这其实并不难确定,因为Palantir正在接近这个目标(30%的收入增长和FCF利润率)。从这个角度来看,Palantir的估值似乎并不荒谬。相反,谜团在于该公司是否有能力在较长时间内实现这样的业绩。这样一来,Palantir将加入非常罕见的公司行列,例如英伟达、特斯拉、谷歌、亚马逊和Meta。这些公司并非偶然实现持续30%以上的收入增长;它们受益于显著的网络效应、可扩展的商业模式、国际扩张以及进入新的高增长市场。

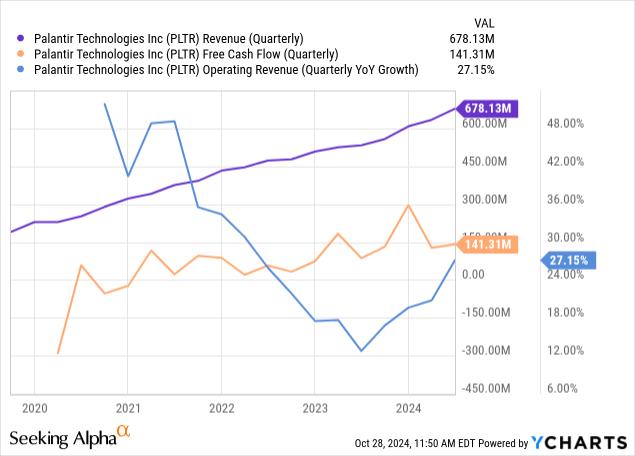

第二季度,Palantir的营收为6.7813亿美元,比去年同期增长2571万美元,同比增长27.15%。这一增长在很大程度上归功于Palantir在美国商业领域的迅猛增长。回想一下,Palantir提供数据分析和软件平台,帮助组织整合、分析和可视化大量数据。其政府平台Gotham专注于国防和情报。正如我们过去在互联网、GPS、无人机和微波等应用中看到的那样,最初由政府使用的技术后来被发现在市场上很有用。Palantir的Foundry似乎也出现了同样的情况,它面向商业企业,包括英国石油、法拉利和默克等知名客户,涉及许多行业(分别是能源、汽车和制药)。事实上,Palantir在美国的商业收入同比增长了55%。此外,政府继续为Gotham寻找应用,收入同比增长23%。经营活动产生的现金总额为1.442亿美元。资本支出仍处于290万美元的低位。这对于20.8%的GAAPFCF利润率来说很不错(Palantir的“调整后”FCF利润率为22%)。回想一下,FCF利润率=(经营现金流-资本支出/收入)x100。Palantir的低资本支出部分归因于其以软件为中心的业务性质以及对AWS和Azure等第三方云基础设施的依赖。

Palantir预计将于11月4日盘后公布第三季度财报。目前的收入预期为7.04亿美元,每股收益为0.04美元。这意味着收入同比增长26.2%。回想一下,Palantir预计第三季度收入在6.97亿美元至7.01亿美元之间。

财务健康

截至6月30日,Palantir报告称其现金和现金等价物为5.12659亿美元。有价证券总额为34.85亿美元。总流动资产为47.73亿美元,而总流动负债仅为8.06919亿美元。这意味着流动比率远高于2.0,表明该公司可以轻松偿还任何短期债务。该公司没有重大长期债务。他们盈利并且享有较高的利润率。

以下是过去几年的一些主要趋势:

Palantir目前的估值超过1000亿美元,其定价体现了其出色的表现。Palantir要想成为值得投资的股票,其预期年回报率(基于CAPM)必须超过10.29%。让我们来看看增长、利润率和估值指标的差异如何影响潜在回报。

如您所见,此时年回报率高于预期的路径可能会变窄。此外,尽管接近,但Palantir尚未证明能够维持30%的同比收入增长和30%的FCF利润率。这些数字是主要拐点(看看EV如何从620亿美元跃升至998亿美元)。同样重要的是要注意,股票回报还取决于市场如何看待股票(P/FCF),这本质上是不可预测的,并且可能在一瞬间发生巨大变化。它还取决于经济和行业趋势等外部因素,但只要Palantir的收入增长率超过6.19%的行业中位数,就可以假设Palantir将继续以溢价交易。

展望第三季度的收益,Palantir需要继续在商业领域保持快速增长。这一领域的增长对于使其收入来源多元化,超越政府合同,并在医疗保健、能源和金融等高利润行业建立更强大的存在至关重要,这些行业可能拥有更大的定价权。这种扩张对于证明其溢价倍数至关重要,尤其是在人工智能和大数据分析领域的竞争日益激烈的情况下。企业人工智能和分析领域的竞争对手包括Snowflake和Databricks,以及亚马逊、IBM、谷歌和微软等巨头。值得注意的是,由于拥有云基础设施,谷歌和微软等公司比Palantir更具“垂直整合”的优势。这使他们在成本控制、可扩展性和跨产品的端到端服务集成方面具有独特的竞争优势。Palantir确实具有网络效应(系统的有效性随着时间和规模的增长而增长)、声誉(处理敏感、高风险数据问题)和AI专业知识的优势,可以成为下一个“超级公司”,而且股价上涨可能仍处于早期阶段。然而,在该公司展示出维持如此高估值所需的增长和利润率的能力之前,最好谨慎行事(“持有”),直到我们获得更多可用数据。