用华夏A500指数基金,来一次“巴菲特式”的十年赌约

来源:投基记

文/青妍

01

巴菲特的十年赌约

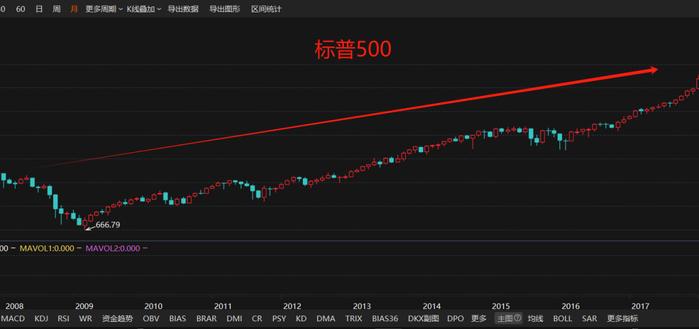

2007年,股神巴菲特提出了一个备受关注的10年赌约:他以50万美元为赌注,挑战华尔街的对冲基金经理,认为标准普尔500指数基金(SPY)的长期表现将超过任何对冲基金组合的表现。赌约从2008年1月1日开始,一直到2017年12月31日结束。

赌约公布后,华尔街知名对冲基金(ProtegePartners)的联合经理人泰德·西德斯(TedSeides)接受了挑战,他选择了五只对冲基金的基金组合(FOF),这些基金投资了超过200只对冲基金。然而,到了赌约的第九年(2016年末),标普500指数的年化收益率已经达到了7.1%,而西德斯选择的对冲基金组合的收益率仅为2.2%。由于认识到在最后一年翻盘的可能性微乎其微,西德斯提前认输。

最终的结果是,10年赌局,巴菲特以“标普500”125.8%的收益大比分完胜西德斯(36.3%)。(数据来源于2018巴菲特致股东信和公开资料)

(数据来源于choice,时间区间2008-2017)

值得注意的是,赌约开始正值2008年金融危机前夕,标普500指数正值高位,西德斯作为睿智、强悍的对冲基金经理,可以使出十八般武艺挖掘市场上最能赚钱的投资机会,而最终的结果却完全如巴菲特所料,闭眼买下全市场的被动指数产品遥遥胜出。

这场赌局也标志着投资行业发生了巨大的转变。

02

中国版“标普500”

那么,中国有没有自己的“标普500“,让长期主义的耐心资金也来一场“稳赚不赔”的十年赌约呢?

在今年9月以前,沪深300也许勉强算一个选择,这只2005年上市的大盘宽基指数涵盖了沪深市场中规模最大、流动性好的300家公司,在过去的高速增长年代,很好地反映了经济基本面的变化,也成为投资者公认的业绩参照标准。

然而,随着经济的减速换挡和转型升级,偏重规模和大市值的单一编选机制,与不断转型的经济结构和不断成熟的资本市场逐渐脱节。市场迫切需要一支编制更加科学、行业覆盖更为均衡的宽基指数,为先进生产力代言,为投资者领航。

也就是在这样的背景下,中证A500指数在今年9月应运而生。

中证A500一经问世,就成为全市场最重磅、最受关注的一只宽基指数,市场也将它视为中国版的“标普500”。

各大基金公司挤破头抢先布局,“指数大厂”华夏基金也不例外。

作为第一批跟踪中证A500的场外指数基金,华夏中证A500指数(A类:022430/C类:022431)已于10月25日发行,今天是认购的最后一天。

投资者可通过招商银行、支付宝、天天基金、微信理财通、京东金融等平台,直接搜“华夏A500”进行购买,一键操作,非常简单。

相较于场内ETF,场外指数产品不需要开设券商账户,不用实时盯盘,交易更便捷,更适合普通投资者上车。

如果说你也想复刻巴菲特的“十年赌约”,请带上你的耐心和长期投资信仰,就在这个时点,用华夏A500指数基金,也来一次“十年赌约”之旅。为自己种下这棵投资树,十年为期,十年开奖,我想胜率会很高,时间会让它开花结果。

回到中证A500指数本身,市场为什么会将其誉为“标普500”?

它与传统的宽基指数,比如沪深300,中证500等,又有什么不同?

它的投资价值又是什么?为什么说当下布局是最佳时点?

编制革新

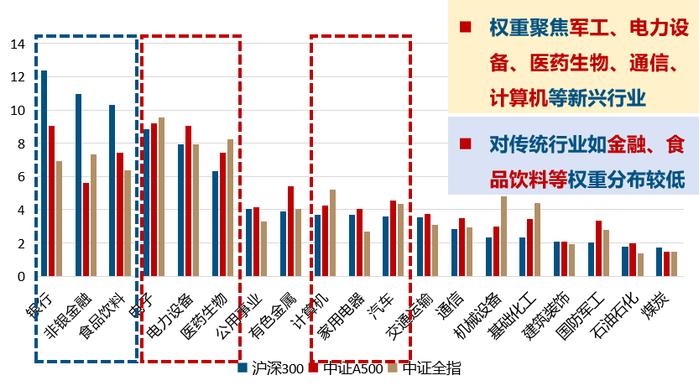

为什么市场对其有如此高的赞誉?中证A500指数与传统的宽基指数,比如沪深300,中证500等,又有什么不同?

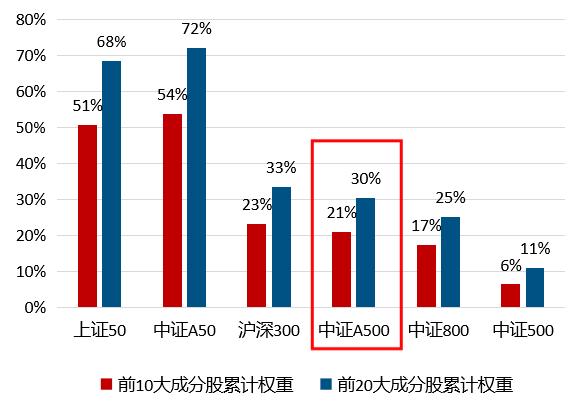

数据来源于:wind时间截止20240910

1、总的来说,相较于传统宽基指数,中证A500指数在编制思路上进行了革新。跳出了以总市值为单一初筛标准的局限,不仅仅是市值从大往下排,而是采用自由流通市值的选样方法,充分考虑成分股的流通市值和市场活跃性。

这样的好处在于,剔除了一些流动性较弱的大盘股,更加注重成分股的流动性和可交易性。

美国标普500的编制思路也是采用自由流通市值加权,由于选样的相似性,这也是市场将中证A500视为中国版“标普500”的原因所在。

2、除了采取自由流通市值选样,中证A500还增加了ESG评级和互联互通(也就是指数成份股均要属于深股通和沪股通),这些都是传统宽基指数不具备的。尤其互联互通的设计,无疑为境内外中长期资金配置提供便利,也可以看出中证A500是要迈向国际舞台的。

3、在明确上述三大筛选标准后,中证A500还将样本股下沉到中证三级行业,先选出市值排名靠前且属于沪股通或深股通范围的1500只股票,构成一个股票池,再按照92个中证三级行业分类,优先挑选自由流通市值最大,或总市值排名前1%的公司,使其总数达到500只。

因此我们可以看到,中证A500的行业分布更为均衡,市值分布跨度极大,范围覆盖从45亿—2.3万亿,成分股涵盖大、中、小盘,既有大盘股,又有中小盘龙头股。这样的编制方式,兼顾规模与品质,使其成为中国核心资产新的表征。

竞争优势凸显

1、中证A500指数的编制革新带来最直观的优势就是分散风险。

中证A500前10和前20大成分股累计权重远低于上证50与中证A50,略低于沪深300。这样大大降低了中证A500对个股非系统性风险的暴露。

2、其次,业绩弹性更高。相较沪深300,中证A500在行业的覆盖上,降低了非银金融、银行、食品饮料、农林牧渔等传统行业的权重,纳入更多电力设备、医药生物、通信、计算机等新兴行业龙头公司。这些行业更能代表新质生产力,更能反映中国经济未来发展趋势,业绩也更具弹性。

3、收益更具竞争力。中证A500指数(全收益)自基日(2004年12月31日)以来累计涨幅556.9%,年化增长率达10.3%。同期沪深300累计涨幅474.1%,年化增长率为9.77%。

数据来源:Wind,2007.1.1至2024.9.30,指数2019-2023年收益为:4.44%、31.29%、0.61%、-22.56%、-11.42%。指数的过往业绩及其净值高低并不预示其未来业绩表现。

03

入局正当时

巴菲特的十年赌约告诉我们,优秀的指数值得长期拥有,但聪明的投资人总要追求一个更合适的入局时间。

2008年的标普500,是巴菲特入局的最佳时间。

当下选择华夏A500指数基金,或许也是入局的最佳时间。

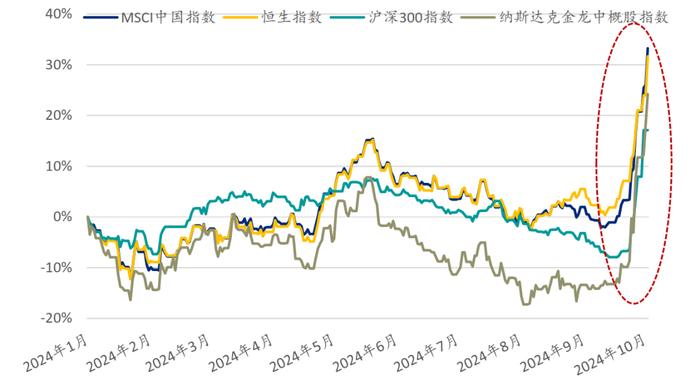

9月24日至今,在政策刺激下,市场上演了一波轰轰烈烈的行情,中国股票指数全线上涨,上证指数一度暴力拉升约900点,涨幅超25%,历史罕见。在长达近4年的熊市中,这波行情点燃了广大投资者对牛市的信心。

中国资产全线上涨

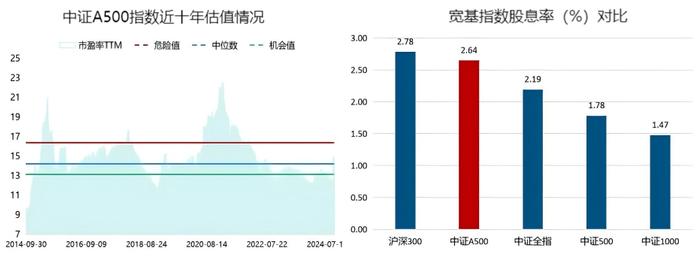

即便如此,上证指数仍旧处在3300点,整个市场的估值水平仍旧偏低。截止到2024年9月30日,中证A500的市盈率TTM为14.86倍,处于过去十年60.08%分位点,这个估值水平是极具性价比的。且当前股息率为2.64%,相较中证500、中证1000等指数更高,较高的股息率也是长期投资收益的有效保证。

牛市只是时间问题,所以说,在当前位置,大胆买入华夏中证A500指数基金是入局的最佳时机。就像巴菲特在致股东信中也曾经写到,“当股市整体大幅上涨的时候,只要能跟上指数涨幅,我就非常满意了。”

事实上,中证A500指数在过去多年中也证明过自己,而当牛市来临时它的表现也不会让人失望。

以中证A500指数与偏股混合型基金指数为例,选取过往上证指数四个低点的前一个月至后一年(不足后一年的截至2024.9.30)为区间,中证A500指数三次区间涨幅超过偏股混合型基金指数的区间涨幅。

也就是说,通过投资中证A500指数基金,一个什么都不懂的业余投资者在大部分时间,可以战胜专业投资者。

面对市场上众多中证A500的产品,为什么要优选华夏中证A500指数?

在基金圈里有个共识,指数基金产品选大厂牌,在规模上也是买大不买小,大规模产品在流动性、抗风险能力方面都会更强。华夏基金不管在指数规模,指数品牌,市占率等各方面,都是业内龙头。

因此,同样的中证A500产品,可优先考虑华夏基金旗下——华夏中证A500指数基金(A类:022430/C类:022431)。

华夏基金是国内“指数一哥”,截至2024年10月17日,华夏权益类ETF总规模已超6500亿,是目前国内最大的指数供应商,并且连续19年保持规模行业第一。

同时,华夏基金在宽基ETF这块更是做到了一骑绝尘,市占率均在50%以上。

风险提示:文中所提基金仅作分析参考,不构成任何投资买卖建议。购买基金前请根据自身预期收益和风险承受能力做判断,请认真阅读基金合同,基金投资有风险,入市需谨慎。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。