净利微增1.3%“国潮”护城河渐低,李宁高端化路线如何走?

转自:投资时报

2022年报显示,李宁营收同比增长14.3%至258.03亿元,但净利润增幅远低于营收增长,仅微升1.3%,达40.64亿元

这或许是一份“不差”的年报。

2022年,李宁(2331.HK)实现收入258.03亿元,较2021年上升14.3%。毛利提升4.3%至124.85亿元。对比来看,李宁2022年营收已经达到疫情爆发前2019年的近2倍。同时2022年,该公司也实现近三年来门店数量大幅净增长。

不过,资本市场对这份年报并未表现出多大的热情。业绩发布当日3月17日,李宁股价开盘跌超11%,收盘下跌9.91%,第二个交易日继续下跌。随后公司股价略回升,截至3月27日收盘,李宁股价为58.55港元/股,与今年1月27日的高点81元/股相比,已回落27.7%。

市场的悲观情绪可能与李宁对于今年的指引疲弱相关。瑞信研报指出,李宁对今年收入(增长中十位数)及净利润率指引(中十位数)均弱于市场预期。研报称,公司管理层预期相对保守,似乎是由于线下销售复苏缓慢,加上首两个月的线上销售疲软。

交银国际研报显示,李宁零售额在2022年4季度同比下降20%,今年1、2月份回升至低个位数增长,3月在低基数下实现同比双位数增长。此外,1、2月公司线上销售同比负增长,3月转为正增长。

李宁2022年报数据透露出的一些信息,也或是引发市场担忧的原因。

2022年报显示,李宁营收同比增长14.3%至258.03亿元,但净利润升幅远低于营收增幅,仅微升1.3%,达40.64亿元。这一升幅中,还包括2022年两项为净利润做出贡献的业绩外收入。此外,公司利息收入在2022为3.54亿元,2021年这一数值为1.45亿元。

赚钱能力减弱的背后,是毛利率下跌4.65个百分点至48.38%,这也是该公司自2018年推出高端化之后毛利率最低的一年。李宁方面称,毛利率下降主要与疫情影响相关,疫情导致市场消费需求疲软,因此公司加大了零售终端和线上渠道的折扣力度。

毛利率的下滑和折扣力度的加大,让市场对公司近年自己孵化高端品牌的效果,及国潮带来的热流能否持续产生疑问。李宁的高端化之路将如何前行?

毛利率近4年最低

折扣是运动鞋服产品永恒的主题。

券商研报显示,李宁新品3个月的折扣率由2021年的80%—90%低段降至2022年的70%—80%高段;而新品3个月售罄率则由60%—70%低段降至50%—60%低段。李宁集团执行董事及联席CEO钱炜也在说明会上透露,为了确保流水,公司当季新品折扣率为70%—80%高段,年内的线下终端零售折扣加深中单位数(5%左右),但平均件单价仍提升低单位数(5%以下),整体成交率提升中单位数,连带率提升高单位数(可理解为接近10%)。

他同时透露,公司终端面临连续3年客流下降的压力,但通过持续提升成交率和连带率,公司可确保零售基本盘健康稳定。

打折也是去年国产运动品牌面对消费疲软采取的普遍措施。安踏在去年9月开始将折扣降到7折,特步也在2022年三季度交流会上称,四季度公司折扣有压力,折扣有概率去到平均7折或以下。

除打折促销原因外,李宁在年报中称,2022年毛利率下降,还与国内供应链和产业升级,原材料和人力成本上涨,采购成本上升有关。

关键是,这种成本的提高并未完全传递给下游品牌商。据申洲国际、华利集团等服装代工企业的财报表述来看,原材料成本确实在上涨,导致公司生产成本大幅提升,但销售价格的调整尚不能抵消此影响,也即表明,生产成本的提高并没有完全传达给下游品牌商,代工商似乎承担和消化了更多。

从公司历年年报可以看出,李宁的毛利率从2018年推出“中国李宁”品牌后得到改善,当年在2017年47.06%毛利率的基础上提升1.01个百分点至48.07%,之后三年分别为49.07%、49.07%和53.03%,2022年回落至48.38%。未来,公司毛利率仍将承压。

同时,2022年,李宁净利润同比实现40.64亿元,同比微增1.32%,远低于同期营收14.31%的增速。而40.64亿元中,还包括增加的政府补贴款和利息收入。财报显示,2022年李宁获得的政府款项为4.62亿元,在2021年的2.32亿元基础上近翻倍。此外,公司的利息收入在2022为3.54亿元,2021年这一数值为1.45亿元。如除开上述两项收入,公司净利润同比增速可能更低。

净利润的收入增速降低或与公司开支增长相关。年报显示,2022年,李宁销售及经销开支约73.14亿元,较2021年同比增19.2%。其中,租金、特许权使用费、销售人员工资奖金、广告及市场推广收入、电商渠道佣金、物流费均有不同幅度上升。

“国潮”护城河渐低?

《投资时报》研究员注意到,李宁毛利率和净利率均从2019年开始改观,并于2021年达到近年最高,2022年开始回落。这些时间节点,与“国潮”风起时间线相吻合。

2018年,李宁在纽约秋冬时装周推出子品牌“中国李宁”惊艳运动服饰圈,这一品牌鲜明的中国元素让世界为之一亮。作为国货之光的李宁,在为自己重新找到定位的同时,也为中国运动品牌的转型带来了新的路径,将运动品牌引入“国潮”风口。

当年信息显示,2018年,该服装系列总销量达550万件,鞋系列销量超5万件,新品售罄率均超过70%。

2018年之后,李宁终于从2012年蔓延的库存危机中走出来,实现了业绩的井喷式增长。2018年当年,公司营收首超100亿元,2019年同比增31.95%至138.7亿元,2021年再同比大增56.13%至225.7亿元。

2021年,包括李宁在内的国货运动品牌,获得了新的“替代性”增长的机会,国外两大强势运动品牌耐克和阿迪达斯销售开始呈现负增长。而“国潮”运动时尚代表“中国李宁”品牌享受到了最大的红利。年报信息显示,2021年,公司运动时尚流水占比较2018年的25%提升至43%,运动时尚流水增速为71%,高于李宁整体品牌增速59%,可见运动时尚对当年业绩的贡献。

但从2022年开始,该品牌的发展似乎不再如此前顺利。在2023年的一次投资者交流中,李宁官方负责人坦言,“中国李宁”品牌相对于其他业务线正变得更艰难。

2019年年报显示,公司当年新开该品牌门店97家,年底达到120家,并提出2020年底达170—200家的目标,但此后公司未在年报中单独透露“中国李宁”的门店数量。

李宁投资者关系负责人表示,“中国李宁”品牌目前正面临终端调整,2022年,公司持续优化该品牌渠道和库存。包括2023年,都不会有非常激进的扩张目标。

事实上,在李宁掀起运动品牌“国潮”之后,国产运动品牌纷纷跟进,推出不仅限于传统文化、国风古韵的设计元素,而国际品牌耐克、阿迪达斯也陆续推出中国限定款式,让这一赛道的竞争变得非常激烈。

有业内设计师表示,目前,“国潮”运动时尚消费者有了更多的选择,除非品牌有极其特别的创意,不然很难说服年轻消费者去买单。根据相关机构统计,目前国产鞋服潮牌数量不少于50个。

李宁也意识到“国潮”护城河渐低的趋势,在2022年报中,公司强调自己为“专业运动品牌”,将会在专业产品上发力。年报显示,公司要在专业产品方面,持续聚焦产品科技升级,在产品科技上寻求突破,进一步完善专业产品矩阵,强化李宁品牌专业运动属性。根据年报,为达成上述目标,公司在2022年研发投入增加,研发总投入5.34亿元,占总收入比提升0.3%至2.1%。

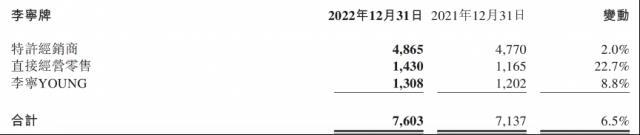

李宁2022年门店数

自孵高端品牌策略

除“中国李宁”品牌外,李宁近年在高端化上还进行了更多尝试。在“国潮”风头正盛、并带来近年最好业绩的2021年,李宁顺势推出了独立高级运动时尚子品牌“李宁1990”。

该品牌客群定位在20岁—40岁,其高端轻奢的定价,也一度让其成为讨论的焦点。根据浦银国际的数据,“李宁1990”的平均吊牌均价约1000元。根据“李宁1990”天猫旗舰店在售产品,目前最高产品单价超过10000元,而“中国李宁”最高产品单价为3599元,两个品牌的定位差和价差明显。

在2021年年末推出“李宁1990”时,公司对外表示,因洞察到消费者趋势和运动时尚品类的百亿商机,公司在推出前2、3年前就开始规划“李宁1990”新品牌,并希望借助该品牌拓展更大的市场,拓宽品类结构。

据申万宏源测算,未来3—5年,“李宁1990”门店数如拓展至100家(这一数量仅为FILA门店的1/20),按当前店效100万/月计算,届时新品牌收入将超过50亿元,约占当前收入的20%以上。

但实际上,据2022年报,“李宁1990”门店数量为16家,2021年为3家,但这一速度与前述理想化预期差距较远。

众所周知,安踏通过收购定价远高于自己主品牌的国际品牌,一举位居行业领跑者位置。而李宁在高端化之路上,一直希望践行自己孵化的路线。毕竟,公司在设计和科技方面起步时间较早,在时尚领域有较深厚的积累,早在2010年,公司就启动过品牌重塑计划中,当时就提出要拥抱年轻人时尚。

但目前来看,独立孵化高端线并非短期内能见到成效。于是近年,李宁也开始尝试“买买买”路线。公开信息显示,2020年,李宁大股东非凡中国收购了香港本土品牌堡狮龙的控股权,并于2021年推出潮牌“bossini.X”,并开始在国内一二线城市开设零售店。

此外,2022年初,非凡中国收购了意大利奢华品牌AmedeoTestoni。同年6月,非凡中国对外宣布收购英国百年鞋履品牌Clarks。

值得思考的是,在买下FILA后,安踏也再难复制前述案例的成功,那么,李宁后续可以做到吗?