南银法巴消金2022年亏损约3260万元:被南京银行正式接手后4个月实现净利润1亿

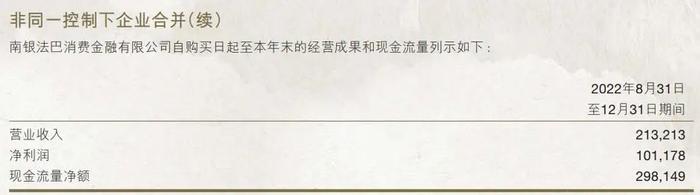

金融虎讯 4月28日消息,南京银行公布2022年年报披露了其自完成收购控股南银法巴消费金融有限公司后的经营情况。年报显示,截至报告期末,南银法巴消费金融注册资本50亿元,资产总额45.58亿元,净资产5.76亿元。自南京银行于2022年8月31日完成收购苏宁消金并更名南银法巴消金后的四个月里,截于2022年12月31日,已实现营业收入2.13亿元,实现净利润1.01亿元,现金流量净额为2.98亿元。

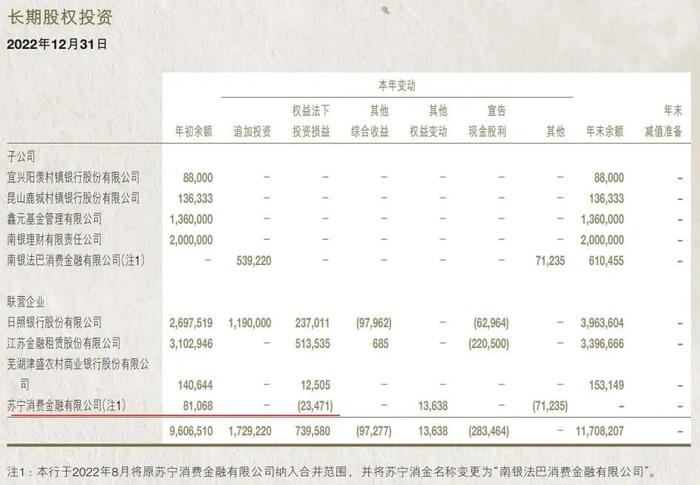

金融虎网注意到,其合并财务报表显示,截至2022年12月31日,南京银行对苏宁消费金融权益法下的投资损益为2347.1万元。以其持股比例计算,2022全年,南银法巴消金的亏损约。截至2022年12月31日,南京银行持股比例为72%。

据南京银行此前披露的数据显示,截至2022年6月末,南银法巴消费金融资产总额35.58亿元,营业收入0.46亿元,净亏损0.86亿元。截至2022年9月末,南银法巴消金实现总资产49.06亿元,净资产5.18亿元,实现营业收入1.67亿元,净亏损0.47亿元。这也表明,在南京银行接手过渡的2022年下半年,南银法巴消金的亏损在不断收窄。

南京银行表示,南银法巴消费金融是江苏首家专注于消费金融领域的非银行金融机构,以打造一流消费金融品牌为愿景,坚持差异化发展定位,聚焦中端客群,致力于推动消费金融业务拓展至全国。

据了解,在2022年,苏宁消费金融有限公司控股权收购、更名及增资扩股。报告期内,南京银行经董事会审议通过和监管部门批复,通过股权收购的方式增持苏宁消费金融有限公司股权比例至56%,取得控股权。后经监管核准,苏宁消费金融有限公司名称变更为“南银法巴消费金融有限公司”。之后,南京银行先后通过受让先声再康江苏药业和苏宁易购持有的南银法巴消金股权、参与南银法巴消金增资扩股的方式,对南银法巴消金出资比例由56%增至66.92%。南银法巴消金因增资扩股,注册资本由6亿元人民币增至50亿元人民币。

从时间线上来看,2022年1月13日,南京银行第九届董事会第九次会议审议通过了《关于收购参股金融机构控股权的议案》,启动对苏宁消费金融股权收购工作;3月4日,南京银行完成苏宁消费金融41%股权收购协议的签订;8月17日,南京银行发布《关于收购苏宁消费金融有限公司控股权获监管批复的公告》;8月31日,南京银行官宣已完成苏宁消费金融控股权收购,并将苏宁消费金融更名为南银法巴消费金融。今年1月17日,南京银行和法国巴黎银行已完成共同对南银法巴消金实际增资44亿元,股东股权结构变更为:南京银行占比66.92%;法国巴黎银行占比31.28%;法国巴黎银行个人金融集团占比1.8%。

南京银行表示,2022年,南银法巴消费金融有限公司完成独立持牌并增资至50亿元,开启消费金融业务发展新篇章;理财子公司积极应对市场冲击,优化升级产品体系,加大外部代销和直销渠道拓展力度,经营质态保持良好稳健;鑫元基金“二次创业”纵深推进,资产管理规模实现较快增长,组织架构持续优化调整,两家区域分公司成功设立,改革发展活力进一步激发。

据了解,南银法巴消金吸收了南京银行CFC中心的存量业务。南京银行在年报的消费金融(CFC)业务版块中提到,其成功收购苏宁消费金融有限公司,正式更名为南银法巴消费金融有限公司;完成消费金融中心与南银法巴消费金融公司在业务、系统、管理等方面的全方位融合,实现平稳过渡,为公司明年的起步发展做好准备。同时,消费金融中心继续巩固经营优势,高效推动业务发展,截至报告期末,该行CFC全年投放达506.3亿元,表内贷款余额达489.8亿元,较年初增长70.6亿元,实现了近年来业务规模的较快增长。

2022年,南京银行实现营业收入446.06亿元,较去年增加36.81亿元,同比上升9.00%,其中,非利息净收入176.36亿元,较去年增加38.14亿元,同比上升27.59%,在营业收入中占比39.54%,同比上升5.77个百分点。实现归属于母公司股东的净利润184.08亿元,较去年增加25.51亿元,同比上升16.09%。净利差1.93%,净息差2.19%。总资产收益率0.97%,同比持平;加权平均净资产收益率15.12%,同比上升0.27个百分点。

2022年末,南京银行资产总额站上2万亿大关,达到20,594.84亿元,较上年末增加3,105.37亿元,增幅17.76%;贷款总额9,459.13亿元,较上年末增加1,555.91亿元,增幅19.69%;负债总额19,017.85亿元,较上年末增加2,754.03亿元,增长16.93%;存款总额12,380.32亿元,较上年末增加1,663.27亿元,增幅15.52%。

2022年,公司不良贷款率0.90%,较上年末下降0.01个百分点;拨备覆盖率397.20%,与上年末基本持平;关注类贷款占比0.84%,较上年末下降0.38个百分点;逾期贷款占比1.21%,较上年末下降0.05个百分点,资产质量保持稳定良好。

年报还披露,截至报告期末,母公司个人贷款不良率为1.09%,较上年末增长0.21个百分点。报告期内,公司落实信用卡新规、网贷新规等监管要求,合理发展信用卡及消费金融业务,规模稳步增长。因宏观经济环境变化,消费贷款和信用卡透支不良率较上年末分别增长0.16和1.35个百分点,不良率虽有上升,但业务总体风险可控;个人住房抵押贷款规模有所下降,风险指标维持在较低水平;个人经营性贷款不良率略有上升,资产质量运行平稳。

子公司方面,2020年,南京银行全资设立子公司南银理财有限责任公司,该公司是江苏省内首家获批筹建、首批获准开业的城商行系理财子公司。截至报告期末,南银理财有限责任公司注册资本20亿元,资产总额42.46亿元,净资产37.93亿元,全年实现净利润8.13亿元。

2023年第一季度,南京银行实现营业收入129.53亿元,同比增幅5.51%。实现归属于上市公司股东的净利润54.27亿元,同比增幅8.22%。实现利息净收入72.29亿元,较上年同期增加3.31亿元,同比增幅4.80%,占营业收入的55.81%。实现非利息净收入57.24亿元,较上年同期增加3.46亿元,同比增幅6.43%,在营业收入中占比44.19%。一季度末,公司资产总额21,484.64亿元,较年初增加889.81亿元,增幅4.32%;负债总额19,836.90亿元,较年初增加819.05亿元,增幅4.31%;存款总额13,796.28亿元,较年初增加1,415.97亿元,增幅11.44%;贷款总额10,240.08亿元,较年初增加780.95亿元,增幅8.26%。截至报告期末,公司不良贷款率0.90%,与年初持平;拨备覆盖率392.36%。

一季报还披露,南银法巴消费金融快速释放既有经营优势,稳步推动创新模式落地,着力强化数字化技术建设,持续提升精益化管理水平,报告期末表内贷款余额93.77亿元,较年初净增53.77亿元。(雄飞)