债基净值蹿升抢眼球,背后往往是巨额赎回,债基市场正发生哪些变化?

财联社5月29日讯(记者黎旅嘉)基金产品的单日净值突然大幅上涨,往往引发关注。

5月25日,金鹰添盈纯债C的单日净值上涨133.47%,便是一例,很显然与其大额赎回有关。其实就在前一天,该基金发布了调整净值精度公告,称由于在5月23日发生大额赎回,为了保证投资者的利益,决定将C份额净值精度提高至小数点后8位。

无独有偶,这一现象5月以来还发生在其他多只债基上。根据此前财通基金、蜂巢基金公告,旗下债基也都遭遇了大额赎回。此外,在申万菱信基金等公募旗下债基当中同样也发生了大额赎回。

在债市震荡逐渐平稳后,债基大额赎回只是个别案例。但这折射出个别债基的持有人结构等方面问题,但应该不会对今年债市投资产生明显影响。在今年宏观经济弱复苏态势下,债市行情依然会有作为。

5月多只债基现大额赎回

按照现有规定,在单个开放日,当基金的净赎回申请超过上一日基金总份额的10%时,就被称为巨额赎回。赎回产生的赎回费用,将在第二个交易日计入基金资产,最终导致净值大幅上涨。

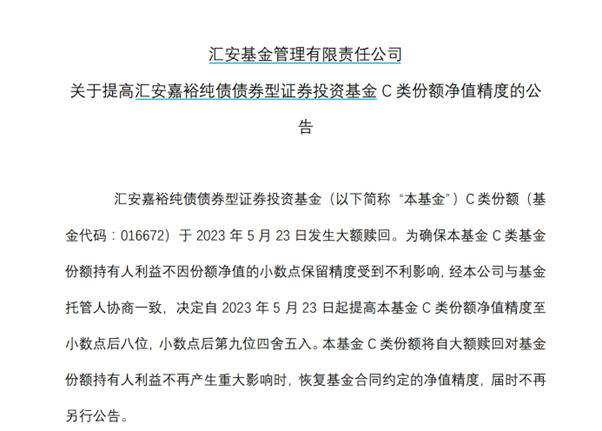

不止前述金鹰基金旗下产品,5月25日当日,汇安基金也发布了关于提高汇安嘉裕纯债债券型证券投资基金C类份额净值精度的公告,其中提到,汇安嘉裕纯债债券型证券投资基金(以下简称“本基金”)C类份额(基

金代码:016672)于2023年5月23日发生大额赎回。为确保本基金C类基金份额持有人利益不因份额净值的小数点保留精度受到不利影响,经与基金托管人协商一致,决定自2023年5月23日起提高本基金C类份额净值精度至小数点后八位,小数点后第九位四舍五入。

出现巨额赎回后,为何对上述基金净值影响如此大,以至于发布净值精度提高公告?有业内人士分析称,这与这类基金的规模较为迷你有关,发生巨额赎回后,规模小,净值变动影响显而易见。

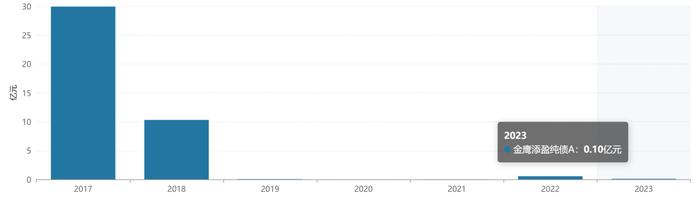

Wind数据显示,截至一季度末,金鹰添盈纯债A份额规模仅有39.57万元,相比去年年末的0.54亿元减少了99.27%。C份额规模为1000万元,而去年年末,该份额基金仅100万元。

截至一季度末,汇安嘉裕A/C的份额规模均仅为0.10亿元,均属于“迷你”基范畴。

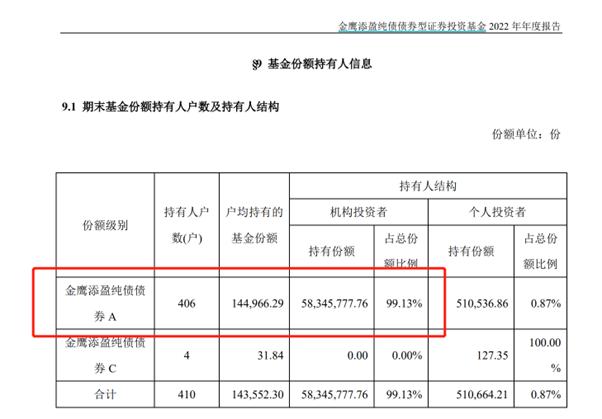

此外,单一持有人占比过高,也非常容易出现巨额赎回。2022年报显示,金鹰添盈纯债的基金持有人结构中,机构持有占比为99.13%,个人持有占比仅为0.87%。

事实上,5月以来,上述债基发生大额赎回的现象屡有发生。例如,蜂巢丰嘉债券基金于5月8日发生巨额赎回,5月8日起提高A类及C类份额净值精度至小数点后八位,小数点后第九位四舍五入。同是在5月8日,泓德裕和纯债基金C份额发生大额赎回。而在5月5日,长城悦享增利债券基金C份额和申万菱信可转换债基金C份额也发生了大额赎回。

年内债基仍有可为

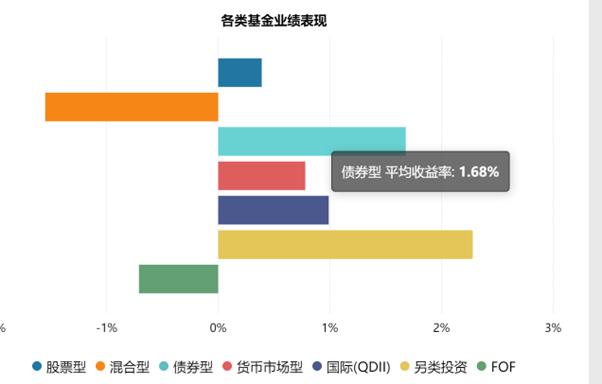

中基协的最新数据显示,截至4月末,债券基金的份额和规模相比3月份均有了增长。同时,受益于债券市场的良好表现,债券基金业绩普遍“回血”,Wind数据显示,债券型基金今年以来上涨1.68%。

进一步来看,根据Wind数据,截至5月26日,全市场可取的数据的5285只债券基金中,有5056只今年以来取得正收益,占比高达95.67%。其中排名前五的分别为工银可转债、新华双利A/C、天弘稳利A/B,这5只基金今年以来收益率分别为19.36%、9.72%、9.55%、9.22%和9.05%。

从基金类型来看,在所有债券基金中,今年以来业绩排名前二十的基金中,混合债券基金占据主流,有11只,可转债基金8只,短期纯债基金1只。

华泰证券研报指出,本轮债市小行情主要源于几大因素的共振。第一,经济脉冲式修复后进入反复期,需求不足问题凸显,市场对基本面环比弱化和预期小幅下修定价。第二,存款利率下调成为债市“破局点”,从资产比价角度和理财规模角度利好债市需求。第三,“大行放贷,小行买债”逻辑继续演绎,理财规模回升接力欠配压力。第四,股市和大宗商品表现偏弱,也在反映经济弱修复的预期,从风险偏好角度利好债市。

对此,博时基金表示,投资者配置债券基金时应该避开规模较小、机构持有占比较大的产品。通过配置纯债型基金,可以在风险与收益之间找到一个更好的平衡,对于强调风险控制、渴望获得稳健收益的投资者,是一种不错的选择。

金鹰基金认为,目前经济基本面恢复动能不足,预计内需修复或需要较长时间,海外衰退背景下外需韧性持续性不足,债市已较多反应利多因素,考虑下半年经济恢复及政策增量的压力,短期震荡长期偏空,建议谨慎控制久期同时把握交易性机会。