监管召开首场私募新规培训,如何展业再划重点,三大事件释放私募加速出清信号

财联社5月29日讯(记者闫军)《私募证券投资基金运作指引》即将在8月1日开始执行。距离落地仅2个月时间,组合投资条款的存量基金该如何整改?标准是什么?私募新规比如杠杆、投资层级以及衍生品等要点具体执行细则是怎样的?机构理解是否到位?这些都要在过渡期内解决。

中基协在上海、深圳和北京分别安排了三场解读培训,帮助私募基金管理人、基金托管人和基金服务机构正确理解新规的制定思路和主要内容。

5月28日,中基协首场解读培训在上海结束,上海场培训就上述问题对券商托管、外包公司等机构进行了解读,没有要求私募参加,确保机构准确理解新规要求,及时做好各项准备工作。

根据中基协信息显示,《私募证券投资基金运作指引》解读系列培训班共三场,5月28日在上海举行的是第一场,主要面向中基协会员的基金托管人、基金服务机构;6月19日、27日,还将举办深圳场、北京场,这两场除了基金托管人、基金服务机构,也将面向私募管理人。

重点讲了啥?三大方面全解读

根据参会券商梳理的培训要点,主要分为存量基金整改,基金销售、投资阶段要求细则以及合规要求三大方面。

首先,存续基金整改方面,对要求时间进行了界定,对整改标准进行了明确。

早在4月30日发布的私募新规中就给出两个要求:一是对不满足组合投资等条款的存量基金,将过渡期大幅延长至24个月,相关基金在过渡期内可正常开放申赎、正常投资运作;二是对过渡期后仍不符合相关条款的私募证券基金,可继续投资运作至合同到期,仅要求不得新增募集、不得展期,不强制要求调仓或者卖出。

什么样的基金需要清盘?新规也有说明,即上一年度日均净值低于1000万元的,应在5个工作日内向投资者披露;上一年度日均净值低于500万元,或者连续60个交易日净值低于500万元的,应停止申购并在5个工作日内向投资者披露;停止申购后连续120个交易日净值仍低于500万元的,应进入清算程序。

在此次培训中,监管给出“上一年度日均资产计算时点”的标准,是2024年1月1日至2024年12月31日的日均规模,成立不足1年的自成立日开始计算;“连续60个交易日”指的是自2025年1月1日开始,滚动计算之后任意连续60个交易日的基金净资产规模。此外,监管号表示,发生“停止申购”的情形后,并不是暂停,无法再恢复申购,未来只能清盘。

对于整改的相关标准上,不强制要求调仓及改合同,未在规定时间内完成整改的产品,要执行“三不得”,即不得新增募集、不得新增投资者、不得展期。对于债券投资、雪球、DMA等目前已有的备案口径,与新规一起执行。

其次,监管也详细介绍了基金从推介到管理全过程的要求。

比如,在规范基金推介行为上,要求有完整历史净值及规模、建立销售委托关系,规模小于1000万的基金不得进行展示,没有任何豁免权。

明确开放相关设置要求,对于周开频率的,一次不能超过2天,不可以分开2天开放。需在基金合同中明确约定投资AA级及以下信用债、流动性受限资产比例要求以及开放频率安排,不可根据开放日的实际投资比例情况灵活变动开放频率。此外,对于赎回费,全部赎回费用应当归属基金资产。

产品类型及相应投资比例要求上,要求投资其他基金的,应穿透合并计算投资比例,穿透频率应根据所投产品情况决定,至少每季度需进行穿透合并计算。这里被指投资FOF的底层穿透要更加规范。

投资层级上,母基金规则出台前(即豁免条件明确前),应当按新备案产品嵌套不超过1层的标准执行。若符合后续证监会出台的母基金规则要求,则可豁免1层。对于存量基金未要求强制整改,但不符合投资层级的存量产品不应再新增投资层级。

此外,杠杆要求上,要求明确杠杆比例,比如需在基金合同中明确约定投资AA级及以下信用债、流动性受限资产比例要求,如设置的合同条款可超过20%,则应明确基金杠杆比例不超过120%。而场外衍生品的资产规模要求为时点要求,投资及杠杆比例要求则为持续要求。对于DMA业务,前期备案口径继续执行,管理人出过承诺函的需要严格遵守。

第三,对同日反向等合规作出要求,并提出建立压力测试。

监管表示,同日反向交易包含同一产品内部、以及产品和产品之间。这里严格禁止的是,可能导致不公平交易或者利益输送的同日反向交易,并非禁止全部同日反向交易。但是,投资策略不涉及的管理人应当建立内部制度严格控制同日反向交易的发生。

监管强调,确因投资策略或者流动性等需要发生同日反向交易的,管理人应当通过建立内部制度确保“可能导致不公平交易或者利益输送”不会发生的前提下,留存投资决策依据及交易记录备查。

监管也要求,全部私募证券管理人应当主动建立流动性风险应急预案等制度。在落地执行步骤上,后续会以通知等方式明确一定规模的具体条件以及报送的具体要求。规模以上管理人建议提前主动建立。

一个月之内三大事件,释放过渡期私募出清加速信号

私募新规自落地以来,一方面,从保护投资者合法权益角度出发,持续规范私募证券投资基金业务,对行业的影响深远;另一方面,严监管的震慑之下,也加速了行业的出清。短短不到一个月的时间内,私募三大事件显示出行业格局生态重塑的信号。

事件一:瑞丰达等知名私募跑路。

5月9日开始,瑞丰达跑路消息传出,随后媒体报道、投资者上门、经侦介入、证监会宣布立案调查,瑞丰达的违法违规事实进一步实锤。5月11日,证监会周末公告对瑞丰达立案调查,监管明确,从目前掌握的情况来看,瑞丰达涉嫌多项违法违规。

一家管理规模可能高达30亿的私募公司,顷刻之间坍塌,实控人失联,投资者上门,风控何在?底线何在?有业内人士认为,这是一场“处心积虑”的谋划,给私募行业带来严重的影响与伤害。

二是私募基金管理规模跌破20万亿元,近20个月首次。原本规模上与公募、银行理财“三分天下”的私募正在掉队。

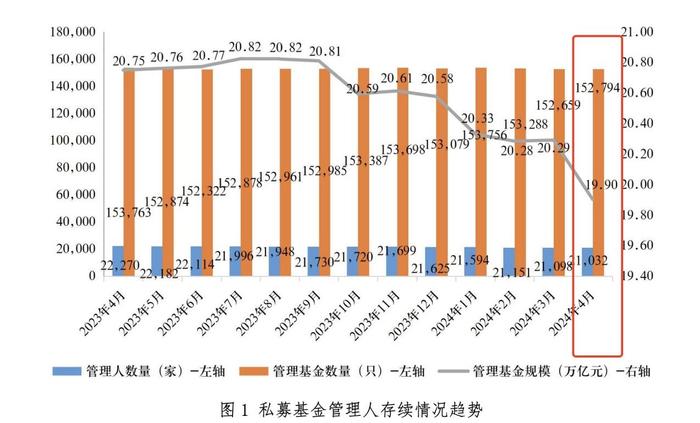

中基协数据在5月27日发布新一期私募基金管理人登记及产品备案月报显示,截至2024年4月末,私募行业存续基金规模19.9万亿元,较3月末的20.29万亿元环比减少1.92%。媒体报道显示,这也是私募基金管理规模自2022年7月以来,首次跌破20万亿元。

三是注销私募加速出清,5月注销171家。“壳私募”进一步减少,中基协数据显示,截至5月27日,仅仅在5月,已有171家私募基金管理人注销,今年以来全市场注销私募已经达到813家,出清速度惊人,其中甚至不乏昔日百亿私募。5月10日,中基协公告称,9家私募基金管理人存在异常经营情形,且未能在书面通知发出后的3个月内提交符合规定的专项法律意见书,将注销该9家机构的私募基金管理人登记,昔日百亿级私募嘉恳资产赫然在列。