2024年上半年中国银行理财行业发展报告之二:理财产品风险偏好两极化趋势明显,净值型产品规模与占比创新高

上海金融与发展实验室-济安金信银行业研究中心

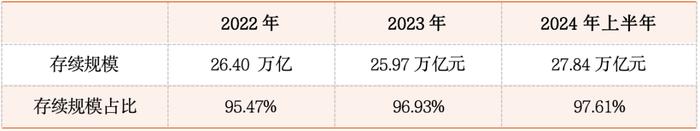

净值型产品规模与占比创历史新高。截至2024年6月末,净值型理财产品存续规模27.84万亿元,占比为97.61%,较年初增加0.68个百分点,较去年同期增加1.67个百分点;2023年净值型理财产品存续规模25.97万亿元,占比为96.93%;2022年净值型理财产品存续规模26.4万亿元,占比为95.47%。

表3、2022年以来净值型理财产品存续规模及占比

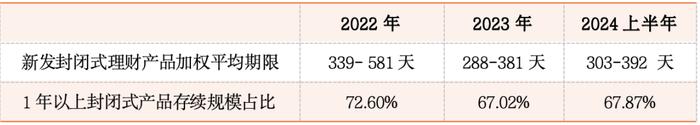

资管新规实施以来新发封闭式理财产品加权平均期限有所缩短。2024年上半年,新发封闭式理财产品加权平均期限在303至392天之间,1年以上的封闭式产品存续规模占全部封闭式产品的比例为67.87%;对比看,2023年,新发封闭式理财产品加权平均期限在288至381天之间,1年以上的封闭式产品存续规模占全部封闭式产品的比例为67.02%;2022年,新发封闭式理财产品加权平均期限在339至581天之间,1年以上的封闭式产品存续规模占全部封闭式产品的比例为72.60%。资管新规实施以来新发封闭式理财产品加权平均期限有所缩短,1年以上的封闭式理财产品存续规模占比4.73%。

表4、2022年以来新发封闭式产品平均期限及存续规模占比

2022年以来,公募理财产品存续规模稳中有升,公募理财与私募理财产品占比基本维持在95:5的上下。截至2024年6月末,公募理财产品存续规模27.06万亿元,占全部理财产品存续规模的94.88%;私募理财产品存续规模1.46万亿元,占全部理财产品存续规模的5.12%。2023年公募理财产品存续规模25.44万亿元,占全部理财产品存续规模的94.93%,私募理财产品存续规模1.36万亿元,占全部理财产品存续规模的5.07%;2022年公募理财产品存续规模26.38万亿元,占全部理财产品存续规模的95.41%,私募理财产品存续规模的4.59%。

表5、2022年以来公募理财与私募理财产品存续规模及占比

固定收益类产品存续规模维持在25-28万亿区间,占比从94.5%提升至96.88%。截至2024年6月末,固定收益类产品存续规模为27.63万亿元,占全部理财产品存续规模的比例达96.88%;混合类产品存续规模为0.78万亿元,占比为2.73%;权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为0.07和0.04万亿元。

2023年固定收益类产品存续规模为25.82万亿元,占全部理财产品存续规模的比例达96.34%;混合类产品存续规模为0.86万亿元,占比为3.21%;权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为0.08万亿元和0.04万亿元。

2022年固定收益类产品存续规模为26.13万亿元,占全部理财产品存续规模的比例达94.5%;混合类产品存续规模为1.41万亿元,占比为5.1%;权益类产品和商品及金融衍生品类产品的存续规模相对较小,分别为0.09万亿元和0.02万亿元。

综上,2022年以来固定收益率产品存续规模基本在25-28万亿之间,规模和占比稳步上升,混合类产品2022年以来存续规模和占比都在下降,权益类和商品及金融衍生品类产品合计规模在1100亿元-1200亿元。

表6、2022年以来各类理财产品存续规模及占比

银行理财产品流动性风险管理能力不断提升。截至2024年6月末,开放式理财产品存续规模为22.78万亿元,占全部理财产品存续规模的79.87%;封闭式理财产品存续规模为5.74万亿元,占全部理财产品存续规模的20.13%。其中,现金管理类理财产品存续规模为7.49万亿元,占全部开放式理财产品存续规模的比例为32.88%。

2023年开放式理财产品存续规模为21.18万亿元,占全部理财产品存续规模的79.03%;封闭式理财产品存续规模为5.62万亿元,占全部理财产品存续规模的20.97%。其中,现金管理类理财产品存续规模为8.54万亿元,占全部开放式理财产品存续规模的比例为40.32%。

2022年开放式理财产品存续规模为22.87万亿元,占全部理财产品存续规模的82.71%;封闭式理财产品存续规模为4.78万,占全部理财产品存续规模的17.29%。其中,现金管理类理财产品存续规模为8.76万亿元,占全部开放式理财产品存续规模的比例为38.30%。

综上,2022年以来开放式理财产品规模稳定在21-23万之间,封闭式理财产品小幅增加,现金管理类理财产品存量规模与占比持续下降,流动性风险管理能力不断提升。

表7、2022年以来开放式与封闭式理财产品存续规模及占比

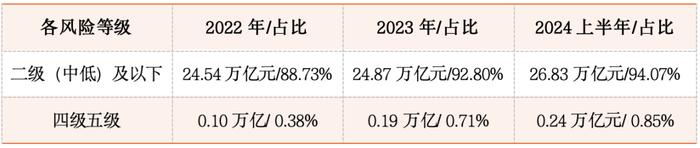

理财产品风险偏好两极化趋势在加强。截至2024年6月末,风险等级为二级(中低)及以下的理财产品存续规模为26.83万亿元,占比94.07%;风险等级为四级(中高)和五级(高)的理财产品存续规模为0.24万亿元,占比0.85%。

2023年风险等级为二级(中低)及以下的理财产品存续规模为24.87万亿元,占比92.80%;风险等级为四级(中高)和五级(高)的理财产品存续规模为0.19万亿元,占比0.71%。

2022年风险等级为二级(中低)及以下的理财产品存续规模为24.54万亿元,占比88.73%;风险等级为四级(中高)和五级(高)的理财产品存续规模为0.10万亿元,占比0.38%。

2022年以来中低风险等级与高风险理财产品规模占比都在提升:如2022年中低及以下风险等级理财产品存续规模为24.54万亿元,占比88.73%,到2024年上半年中低及以下风险等级理财产品存续规模26.83万亿元,占比94.07%,提升了近2万亿元规模和近6个百分点;中高风险等级银行理财产品存续规模从0.10万亿占比0.38%,到2024年上半年提升到0.24万亿元,占比0.85%。

表8、2022年以来各风险等级理财产品存续规模及占比

附

济安金信银行理财产品及管理人评级模型说明

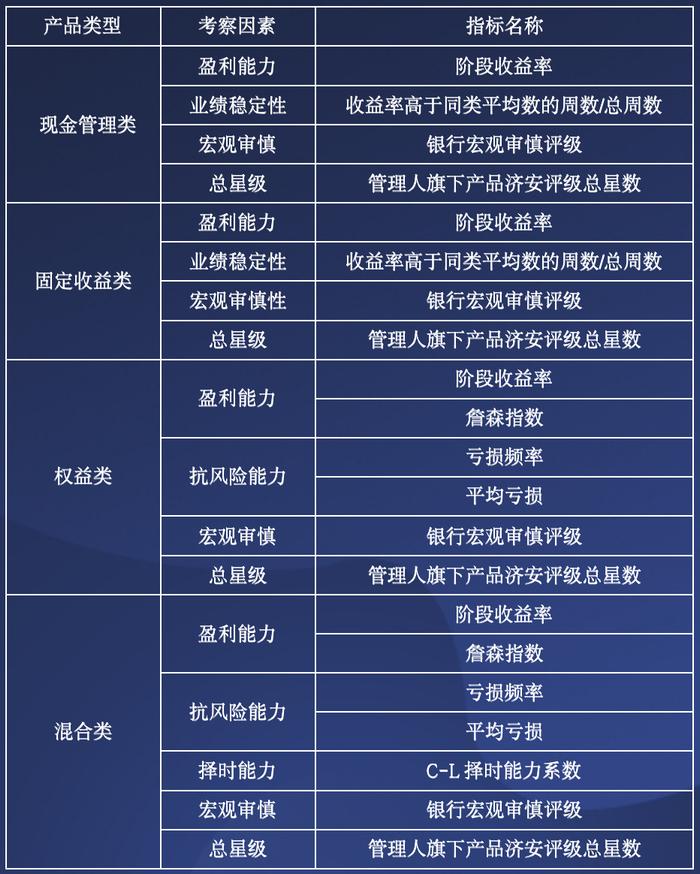

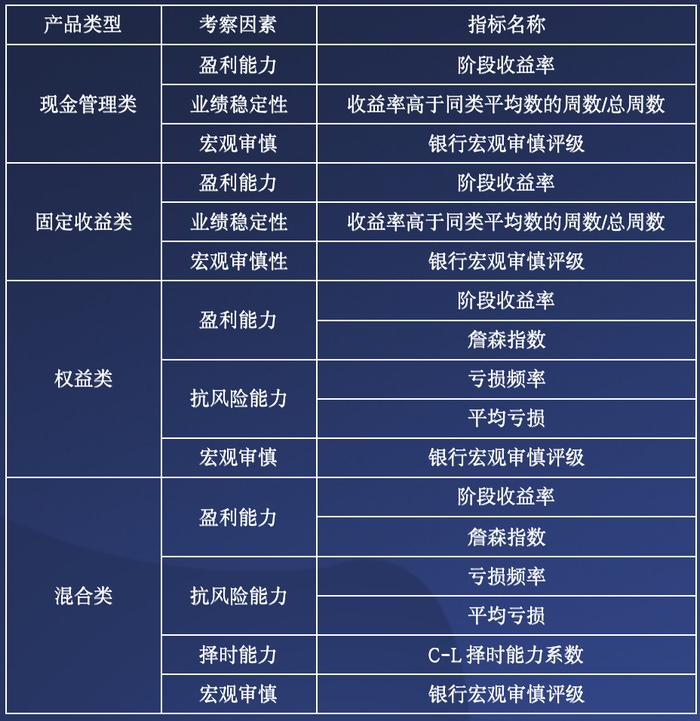

济安对四类产品进行类内评级,采取同类产品分层、归并、综合的等级评价体系,从盈利能力、抗风险能力、业绩稳定性、择时能力、宏观审慎评级等方面,对银行理财产品及产品管理人进行综合评价。

济安金信

银行理财产品评级维度及指标

银行理财产品管理人评级维度及指标