【华西非银】国元证券2024年中报点评:自营和资管表现亮眼,驱动利润逆市提升

国元证券发布2024年中报。2024年上半年,公司实现营业收入30.84亿元,同比-0.85%;归母净利润10.00亿元,同比+9.44%;归母扣非净利润9.97亿元,同比+14.98%;基本每股收益0.23元/股,同比+9.52%;加权平均ROE为2.84%,同比+0.11个百分点。

分析与判断:

►自营投资驱动利润逆市提升,资管在主动管理转型下显著增长。

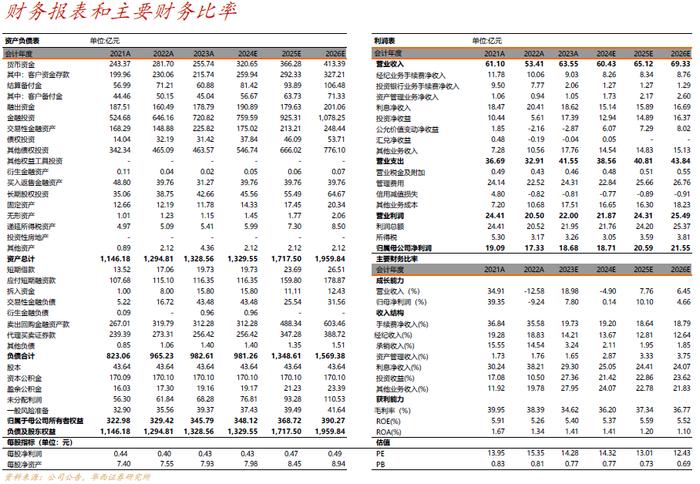

公司自营业务板块积极践行功能性定位,固定收益业务进一步优化收入结构,规模和投资收益均创历史新高;权益投资业务加大非方向性业务的转型力度;同时加大配置高股息资产,实现稳定的收益预期。截至2024H1末,公司金融投资规模合计911.52亿元,同比+22.48%。2024H1,公司合计实现自营投资业务收入10.99亿元,同比+42.17%;自营投资业务利润10.50万元,同比+42.55%。资产管理业务积极推动产品开发和渠道布局,发力主动管理,管理总规模实现增长。截至2024年6月末,母公司资产管理规模262.67亿元,较年初+10.86%,其中集合资产管理规模为192.46亿元,较年初+52.89%。2024H1公司实现客户资产管理业务净收入7,108.69万元,同比+92.91%;资产管理业务利润5,980.38万元,同比+158.73%。

►经纪、投行受市场拖累承压下行,代买收和代销收入行业排名提升。

2024H1,公司经纪业务净收入4.41亿元,同比-8.5%,主要系股市成交额下降拖累。报告期内公司聚焦客户服务跃升、分支机构转型、深化改革提质、金融科技赋智等,截至3月末,公司代买收排名较去年末上升2名,代销金融产品收入较去年末上升3位,投资咨询收入较去年末提升12位。公司信用业务严控风控,聚焦融资融券业务业务,稳健经营股票质押业务,截至2024H1末公司融资融券余额为156.22亿元,同比+0.06%,市占率1.05%,稳步攀升至近年新高。股票质押业务结合减持新政和监管政策,持续优化项目准入标准,控制业务风险,截至2024H1末公司股票质押余额35.73亿元。受资本市场监管趋严股权融资大幅下降影响,2024H1公司投行业务收入实现6,233.62万元,同比-39.02%,投行业务利润-1,577.41万元,同比-401.10%。

投资建议

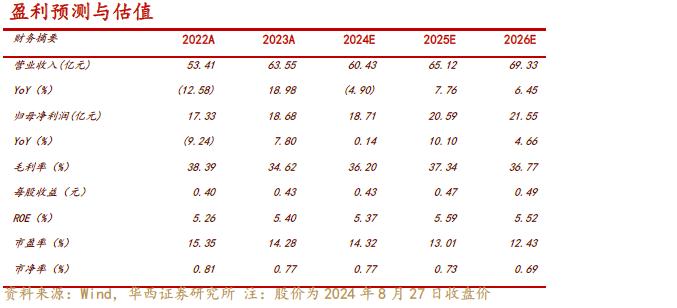

我们看好国元证券投资规模和资管规模将稳步增长,经纪业务代买收和代销收入行业排名、及信用业务两融余额市占率有望继续上升。考虑到目前一级市场股权融资低迷、沪深两市股指下跌和股票交易金额下滑、融资融券整体需求下降,结合2024年中报数据,我们调整公司2024-2025年营业收入76.44/88.6亿元的预测值至60.43/65.12亿元,新增2026年营收预测69.33亿元;调整2024-2025年净利润29.87/32.82亿元的预测值至18.71/20.59亿元,新增2026年净利润预测21.55亿元。相应地,调整2024-2025年EPS0.61/0.68元的预测值至0.43/0.47元,新增2026年EPS预测0.49元,对应2024年8月27日6.14元/股收盘价,PE分别为14.32/13.01/12.43倍,PB分别为0.77/0.73/0.69倍,维持公司“增持”评级。

风险提示

宏观经济下行风险;资本市场大幅波动风险;业务开展不及预期。

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

分析师:罗惠洲

分析师执业编号:S1120520070004

证券研究报告:《【华西非银】国元证券2024年中报点评:自营和资管表现亮眼,驱动利润逆市提升》

报告发布日期:2024年8月29日

分析师承诺

作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。