一鲸落而万物生!美元疲软趋势显现全球市场或将受益

智通财经注意到,过去两个月,美元兑主要货币下跌约5%,美元指数跌至13个月低点,表明其在疫情后飙升势头已明显减弱。

与此同时,美联储的情绪也发生了变化,美联储主席鲍威尔上周在杰克逊霍尔会议上明确表示:利率已经维持在高位足够长的时间了。9月18日的下次会议上,问题在于首次降息幅度会有多大。利率差异和对冲美元风险的隐性成本并不是决定相对货币表现的唯一理由,但它们是主要影响因素。

“美元微笑理论”创立者、资产管理公司EurizonSLJCapital首席执行官史蒂芬·詹(StephenJen)预测,随着美国降息,中国企业可能会出售高达1万亿美元的美元计价资产,而这可能会推动人民币升值至多10%。

詹预测,如果美国物价继续下跌,美联储将比市场预期的更大幅度地降息。再加上高估的美元、美国的双重赤字和软着陆的前景,这些都支持了他对美元将会贬值的信念。

然而,美联储持续降息将进一步侵蚀美元在过去三年中享受到的避险溢价。

话虽如此,这并不是美元被推翻王位的故事。其首要储备货币地位不会因估值逐渐下降而受到威胁。美国可能仍然是最安全的投资地点——收益率不错,股市活跃——即使它不再像以前那样稳操胜券。尽管如此,8月初的极端波动彻底撼动了雪球。货币市场被粗暴地唤醒了。

美元贬值对长期受美元控制的世界其他地区意味着什么?随着海外投资机会重新出现,美国本土基金可能会将目光投向海外以寻求多元化。许多全球投资者也将拓宽视野。

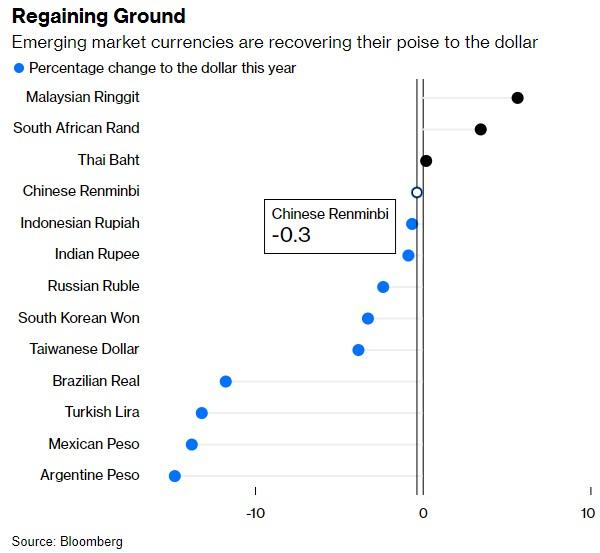

但经济效益将广泛传播。通常,当美元走弱时,大宗商品出口经济体往往表现良好,因为大宗商品价格的相关性通常与美元的价值相反。尽管如此,在经历了非常艰难的几年之后,对大多数新兴市场来说,尤其是那些以美元计价的大宗商品进口成本较高的国家来说,这可能是普遍有利的。其中包括中国和印度。油价与美元走软同步下跌还有一个额外的好处。

当然,对于那些拥有巨额贸易和经常项目赤字,或出于其他特殊原因的国家来说,总是有例外,这些国家将与不必要的美元强势作斗争。

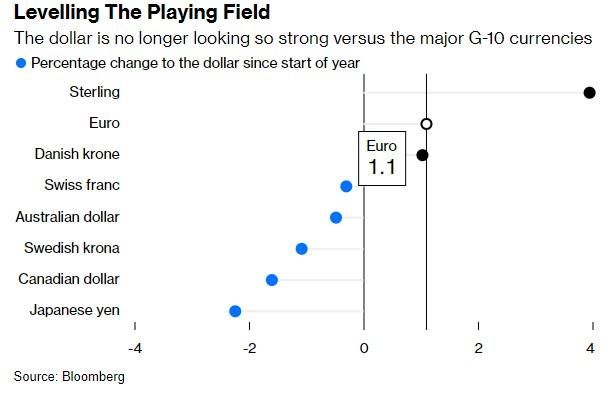

其中最大的是欧元区,更具体地说,是该地区的出口引擎德国。德国智库IFO担心欧元区“正日益陷入危机”。第二季度,德国国内生产总值在过去五个季度中第三次出现萎缩,受到消费者信心和资本支出减弱的双重打击。欧元进一步走强只会加剧这种痛苦。

欧元走强的一个积极作用是降低通胀预期,从而使欧洲央行更有信心进一步降低存款利率。由于与美国的利率差距为175个基点,欧洲央行不太可能大幅降低利率,但它将密切关注美国利率决策的路径,以减轻其出口部门的货币影响。振兴欧元区和支撑共同货币长期价值的最快方法是降低利率。降低利率还有额外的好处,可以降低其巨大的债务偿还成本。货币走强可能是必要的代价。

通常情况下,日本会与欧洲处于同一条船上——专注于保持日元的高定价,以使其出口具有竞争力。然而,日元已经变得过于超卖,因此日元还有很大的升值空间。美元总贬值的大约四分之一是由日元的复苏推动的,日本成功地干预了汇率。但日本央行一直在玩一场巧妙的猫捉老鼠游戏,等待美联储发出转变信号。如果美联储开始激进的降息周期,日本央行可能需要更少的加息。

除了受困于美元的牵引波束之外,多数亚洲出口国还在相互竞争,以免本币突然变得相对过于昂贵。对于人民币和韩元来说,消除对抗无所不能的美元的压力,将使它们在必要时更容易降息。

美联储转向更宽松的利率环境,将为全球提供一剂良药,因为它似乎将全面降低经营成本。这将是一条崎岖不平的道路,但从长远来看,即使是出口占主导地位的国家也会受益。