“生死存亡”的危机!又一家华尔街大行加入唱衰行列:英镑兑美元恐在年底前跌至平价

每经记者蔡鼎 每经编辑高涵

北京时间9月29日(周四),欧洲主要股指再度集体下挫,美股三大期指亦走低。

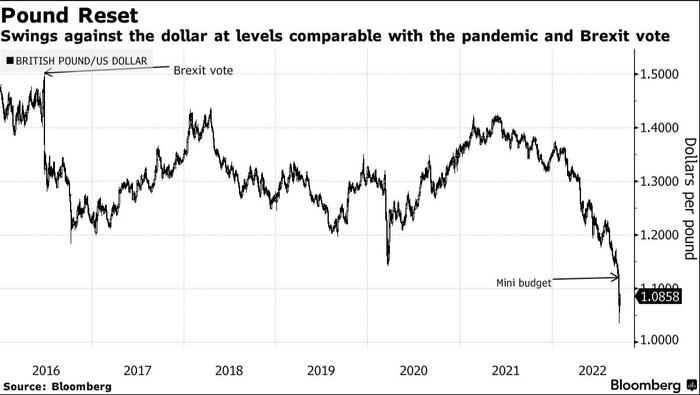

全球市场近日密切关注英国动向,在美上市的英国银行集体走弱。截至发稿,劳埃德银行(LYG,股价1.79美元,市值305.4亿美元)跌近3%、巴克莱银行(BCS,股价6.42美元,市值258亿美元)跌3.6%、汇丰控股(HSBC,股价25.9美元,市值1035亿美元)跌2.56%。英镑兑美元一度下挫逾1%,最低触及1.0763,不过截至发稿已转涨。

此前,华尔街多家投行分析师表示,在英国50年来最激进减税方案公布后,英镑兑美元跌破平价已经从上周的小概率事件变成了如今的大概率事件。

美国银行:英国正在步入一种“生死存亡”的危机

美东时间9月29日(周四),美国银行的一位外汇策略师指出,英国正在步入一种“生死存亡”的危机(existentialcrisis),上一次出现这样的危机还是在英国公投决定是否退出欧盟时,英镑兑美元可能在今年年底前跌至平价。

美国银行策略师KamalSharma周四在给客户的一份报告中写道,过去一周,英国新政府财政计划的“基本经济方案”无助于提升投资者对英国的信心。他认为,不断上升的借贷成本暴露了英国公共财政的压力。

Sharma补充称,通胀上升及经济停滞将继续打压英镑汇率。

Sharma周四的报告也使得美国银行成为最新一家喊出英镑兑美元将跌至平价的华尔街大行,此前,包括摩根士丹利和花旗集团也做出了类似的预测。

荷兰合作银行分析师本周早些时候称,近期英镑遭到抛售的原因仍有待解决,这使得英镑兑美元触及平价的风险继续加大。

荷兰合作银行认为,美元全盘走强是英镑疲弱背后的重要因素,鉴于美元继续受益于美联储鹰派立场,未来几个月美元走强的主导地位不会减弱。目前,英国的抵押贷款利率和进口商品价格上升将增加许多英国家庭的生活成本,并有可能抵消减税政策所带来的好处。这为目前正在举行年度会议的工党反对派提供了机会。英国国内已经有不少人认为特拉斯可能无法长期担任首相,英国政局前景的不确定性本身也对英镑构成利空。

《每日经济新闻》记者注意到,英镑是美元走强的受害者之一。今年3月以来,美联储已先后5次加息,对一篮子外币的汇率上涨至19%以上,给其他国家带来麻烦。《纽约时报》报道中称,英镑上一次跌出历史新低也与强势美元相关,直至1985年9月,美国与全球主要国家签署“广场协议”,美元才开始贬值,英镑、日元等相继升值。

分析师:“无限量”临时购债恐适得其反

本周早些时候的口头干预未能为市场抛售降温,英国央行于伦敦时间9月28日(周三)宣布立即启动紧急债券购买计划,防止市场动荡蔓延。

英国央行宣布将“以任何必要的规模”临时购买英国长期国债,以恢复英国债券市场秩序。声明公布后,全球国债市场全线大幅反弹,国债收益率快速走低。不仅债市,全球其他资产也跟随反弹。

英国央行声明称,临时购买计划将有严格的时间限制,计划从28日开始进行到10月14日。一旦市场运行的风险被判断为已经消退,这些购买将以平稳、有序的方式退出。

英国央行还表示,每年减持800亿英镑英国国债的QT计划“未受影响和不变”。不过,原定于下周开始的英国国债出售计划将推迟至10月31日。

然而,分析师认为英国央行的上述计划将适得其反,将加剧人们的担忧。

三菱日联金融集团外汇分析师LeeHardman在发给《每日经济新闻》记者的置评邮件中指出,“英国央行周三做出‘无限量’购债计划的决定无疑加剧了人们的担忧,即对英国公共财政失去信心,这可能对英国经济和金融市场产生负面影响。”

英国央行强调,“如果英国长期国债市场的功能失调继续下去或恶化,将对英国金融稳定构成重大风险。这将导致金融状况出现无端收紧,并减少流向实体经济的信贷。”

然而,Hardman认为,英国央行此举这将使英国经济遭受更深、更长时间的衰退。“英国央行暂时的购债决定有助于争取时间,并降低发生金融危机的风险。但根本的问题依然存在,即英国政策制定者迫切需要重拾市场对其国内政策环境的信心。英国政府目前面临越来越大的压力,要求其政策发生180度大转弯,撤销减税计划,因为这些计划严重威胁到英国的金融稳定。”

Hardman进一步表示,英国央行还面临要求其收紧货币政策的压力,以应对财政刺激计划和英镑走弱带来的通胀上行风险。“周三的事态发展确实凸显了英国形势的严重性,并让我们更加相信,英国国内的政策制定者最终将采取必要的措施恢复市场信心。”

封面图片来源:摄图网-401896216