“女装之王”拉夏贝尔被终止上市,4年亏近50亿,近万门店减至300家

编辑/苏航

成都商报-红星新闻消息,曾被誉为“女装之王”的拉夏贝尔(603157.SH),即将告别A股。

红星资本局注意到,从2017年开始,拉夏贝尔登陆A股还不足5年。在这期间,拉夏贝尔通过大举扩店的举措,巅峰时期拥有零售网点近万家。然而,从2018年开始,拉夏贝尔的业绩开始下滑,到2021年连续四年亏损近50亿元,零售网点也骤减至300家。

虽然即将从A股退市,但拉夏贝尔总裁张莹在本月初接受采访时仍表示,期待重返A股市场。不过,有专家在接受红星资本局采访时指出,这几乎不可能。

A股上市不足5年宣告退市

股价较高点暴跌96.7%

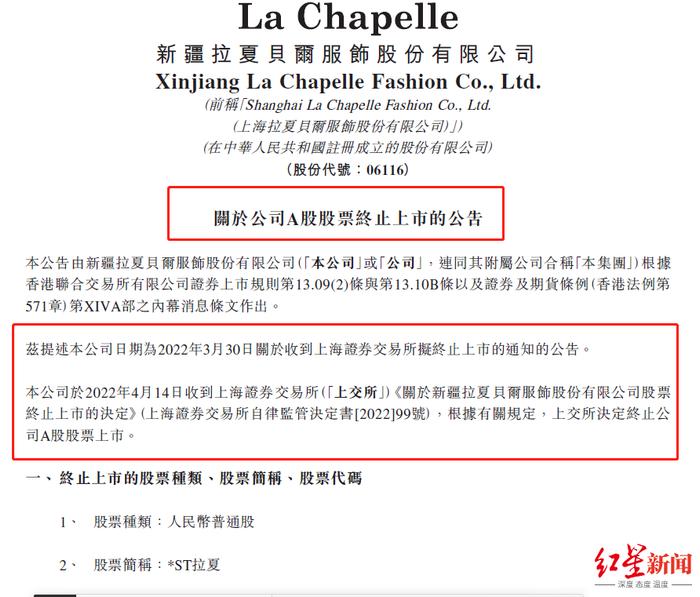

4月14日,拉夏贝尔发布退市公告。

公告指出,因公司2020年度期末归属于上市公司股东的净资产为负值,公司A股股票自2021年4月30日起被继续实施退市风险警示。同时,2021年度报告显示,2021年度期末归属于上市公司股东的净资产为-14.31亿元,大华会计师事务所对该公司2021年度财务会计报告出具了保留意见的审计报告。

根据规定,经上交所上市委员会审核,上交所决定终止公司A股股票上市决定。

拉夏贝尔将于4月22日进入为期15个交易日的退市整理期,在退市整理期届满后5个交易日內,上交所对其A股股票予以摘牌,公司A股股票终止上市。

拉夏贝尔表示,股票终止上市后,将转入全国中小企业股份转让系统进行股份转让。

拉夏贝尔创立于1998年,是一家定位于大众消费市场的多品牌、全渠道运营的时装集团。2014年,拉夏贝尔在港交所上市。2017年9月,拉夏贝尔在上交所上市,成为国内首家“A+H”上市的服装公司。

红星资本局注意到,拉夏贝尔在A股已经停牌,最新股价停留在4月15日,报1.05元/股,市值仅剩5.75亿元。上市之初,拉夏贝尔股价最高曾触及31.42元/股。这也意味着,A股上市不到5年,其股价已从高点暴跌了96.7%。

此外,其港股股价表现也不乐观,截至4月15日,拉夏贝尔港股(06116.HK)报0.33港元/股,总市值1.81亿港元。

4年亏损近50亿元

零售网点从近万家骤减至300家

拉夏贝尔创始人是邢加兴。据称其从服装销售行业起步,在积累了资金和经验后,涉足女装市场,创立了拉夏贝尔。

鼎盛时期的拉夏贝尔,品牌阵营从最初的3个拓展到了20多个,涵盖女装、男装和童装,并一度被誉为“女装之王”。根据Euromonitor报告,在2013年中国大众女性休闲服装市场板块中,拉夏贝尔零售市场份额排名第三,零售市场份额约为5.7%。

因市场定位准确和当时鲜明且符合女性审美的服装风格,其迅速打开市场并开始线下大举扩店。

2014年,拉夏贝尔在港交所发布的聆讯资料显示,公司零售网点已从2011年12月31日的1841个发展到2014年6月30日的5671个,收入由2011年12月31日的18.64亿元到2014年6月30日的35.1亿元。

2017年末,拉夏贝尔在全国的零售网点共有9448家;到2018年6月底,其门店数量进一步增加至9674家。

但无节制的扩张和随之而来的高额人工成本,让拉夏贝尔的经营情况急转直下。

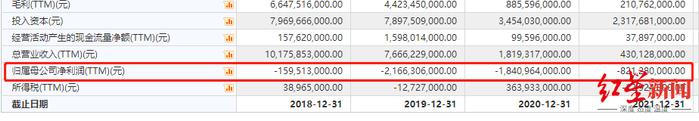

2018年,拉夏贝尔营收101.76亿元,达到创立以来的巅峰;2019年营收76.66亿元,同比下降24.66%;2020年营收18.19亿元,同比大幅下降76.27%。到2021年,拉夏贝尔的营收已降至4.30亿元,同比上年下降76.36%,不足巅峰时期的5%。

从2018年开始,拉夏贝尔便不再盈利,转为亏损。至2021年,拉夏贝尔归属于母公司的净利润连续四年亏损,分别亏损1.6亿元、21.66亿元、18.4亿元、8.21亿元,累计亏损49.87亿元。

对于亏损的原因,拉夏贝尔曾分析称,一是由于行业整体增速出现下滑,朗姿股份(002612.SZ)、太平鸟(603877.SH)等竞争对手纷纷抢占市场,整个行业竞争加剧;其次,“大举扩店”带来的人工、租金等刚性成本上升也带来了不利影响。

拉夏贝尔称,自2018年下半年以来,由于未能对外部行业环境做出正确的判断,以及无效的内部战略、扩张过快及成本结构失衡等原因,叠加2020年以来起疫情的冲击,公司融资渠道严重受限、资金链断裂,到期债务无力偿还,诉讼及资产冻结查封也接踵而至,面临较大的现金流压力和债务集中兑付风险。

红星资本局注意到,拉夏贝尔4月1日发布的公告指出,其累计涉及诉讼案件30起,未决诉讼案件涉案金额约4.66亿元。截至今年3月31日,其共计151个银行账户被冻结,被冻结资金约1.04亿元。

困局之下,拉夏贝尔大规模闭店。2019年末,拉夏贝尔的直营网点减至4878个;2020年,其线下门店已不足千家;至2021年末,拉夏贝尔仅剩300个线下经营网点。

总裁称未来聚焦经营管理,期待重返A股

专家认为“几乎不可能”

上海良栖品牌管理有限公司总经理程伟雄在接受红星资本局采访时称,据他观察,其实在2014年至2015年,拉夏贝尔的经营就出现了问题。“店多、坪效不高,店大、产品同质化,重资产经营包袱重。”

对此,程伟雄指出,其核心原因是资不抵债。“2019年,拉夏贝尔就已经爆雷了,虽几经挽救,但业绩下滑显著,不知多久能还清债务,再加之疫情等因素,线下门店多数关闭、线上直播业务增收不增利等原因,致使其业绩大幅度亏损。”

虽然拉夏贝尔即将在A股退市,但拉夏贝尔总裁张莹在本月初接受中新网采访时称,公司对此并不感到过分悲观。

张莹表示,公司在A股上市之前,已经拥有了很好的市场认知度,上市也并未给公司带来立竿见影的业绩翻番效果。“近几年,公司也因关注资本市场表现而分散了部分精力。因此当前的管理层认为,A股退市后,未来可以更加聚焦公司的经营管理。”

张莹坦承,退市后如能迅速引进新的产业投资人将债务危机化解,拉夏贝尔“将成为一个干净的公司,之前管理团队的错误决策与这个品牌没有关系,我们会重新把品牌做起来。”张莹指出,“即便在A股退市,我们也会按照上市公司的治理规范来要求自己,以期有一天重回增长轨道,重返A股市场。”

不过,程伟雄认为,“再回归A股几乎不可能,巨额债务危机没有解决,拉夏贝尔随时可能会破产。”