帮断供人保房,“火热”生意背后有哪些风险?

一、帮断供人保房,成了一门生意

在李明的心中,一个艰难的抉择如同巨石般沉甸甸——是否要通过断供保房来保住那个曾经承载着梦想与希望的小窝。

回想起2019年的那个春天,李明在广州入手了一套属于自己的小窝,房产总价将近200万,虽然月供要还一万多,但以他当时的收入来说,并非不可承受。

但世事无常,失业突如其来,那原本看似合理的月供突然变得遥不可及。两个月前,在无数次权衡利弊之后,李明无奈地选择了断供。

每日接连不断的银行催还款电话让他心烦意乱,同时,他也越来越意识到,那所房子可能即将不再属于他。按照标准的程序,断供之后,他将面临银行的催收、法律途径的追讨,直至房产被拍卖的残酷现实。

更令他担心的是,房价已经悄然下降,如果拍卖金额能够还清剩余贷款还好,但如果不够,他还要承担剩下的债务。这份压力,让他几乎喘不过气来。就在李明几乎要绝望的时候,他留意到网络上有人宣称能“断供保房”。

断供也能保住房子?这是他从来没有想过的。而断供保房的服务者则在网络上宣传:“无论你的房子是否即将断供,或已断供;无论你是否已被起诉,或正被执行,我们都能通过法律途径,为你量身打造最优保房方案。”他们承诺的保房期限长达3到8年,期间无须偿还本金和利息,房子仍可出租或自住,不影响孩子上学。

“这不仅能缓解你的压力,还能让你有足够的时间东山再起。而且,如果这期间房市回暖,你仍可在价格合适的时候出售。”这番话触动了李明。

和李明一样,许多断供人想要保房,目的各有不同。但是面对上述说法难免都会心动。

凤凰网“风暴眼”从多位从事该业务的工作人员了解到,保房人群中,不仅有断供的按揭购房者,还有众多生意人因经营贷逾期而陷入困境。他们曾把房产抵押向银行贷款,试图维持生意运转,却因收益预估过高导致资金链断裂,进而引发个人经济危机。

“他们要么是想拖个几年再卖房子,要么是孩子需要学位但出现了还不了月供等情况,所以才选择断供保房,”一位从业者提到。

这一切背后,是市场需求的催生与交易的暗流涌动。国信达数据发布的报告,2024年1~8月全国法拍房挂拍量为434552套,同比增长68.74%。一旦成交,对许多人来说就是房钱两空。也因此,2024年以来,教人“断供保房”,俨然成了一门生意。

从微信指数来看,今年以来断供保房的话题热度持续高涨,在9月2日这一天,微信指数更是突破了100万大关。保房服务机构的生意也是相当火热,有相关博主在简介中写道:已成功为上百个家庭提供保房服务。

本质上,断供保房是一场用金钱换时间的“对赌”,“赌”的是自己和房价的未来,并非真的保住房子,只是拖延几年,帮助业主的房产不被强制处理。但因为断供后,房子已经抵押给银行,法律诉讼已成定局,如果经济状况没有改善或者房价没有回暖,想要真正保住房子,是不可能的。

在这门“火热”生意背后,当然离不开利益。有网友苦涩地表示,断供人生活原本已经很惨了,没想到仅剩的余粮被各种教你停息的、保房的、分期的、延期的机构或人盯住,最后可能一分不剩了。

二、100万存量房贷,服务费高达5万

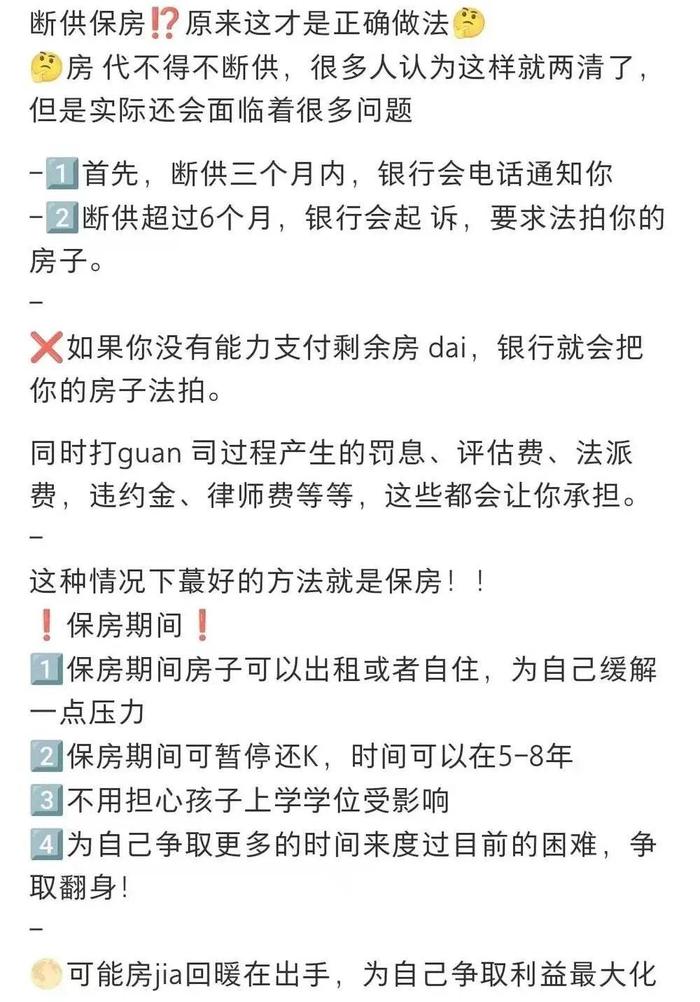

在社交平台上,随意搜索关键词,就能搜出大量提供断供保房服务的信息。发布者大多自称律师,内容里用很醒目的字体和话术吸引濒临断供的人,诸如“房贷断供超6个月,银行将提起诉讼,要求法拍你的房子”、“若无力偿清剩余房贷,银行将执行法拍,届时,不仅房子将失去,钱财也将付诸东流”等。

这些宣传逻辑如出一辙:先制造焦虑,再提供方案。在营造出足够的紧张氛围后,他们便会抛出“保房”的诱饵。更有律所声称,他们不仅成功协助断供者保住了房子,还为其赚取了数十万元的利润。

抛开这些光鲜亮丽的宣传包装,断供保房的实质运作机制其实并不复杂。

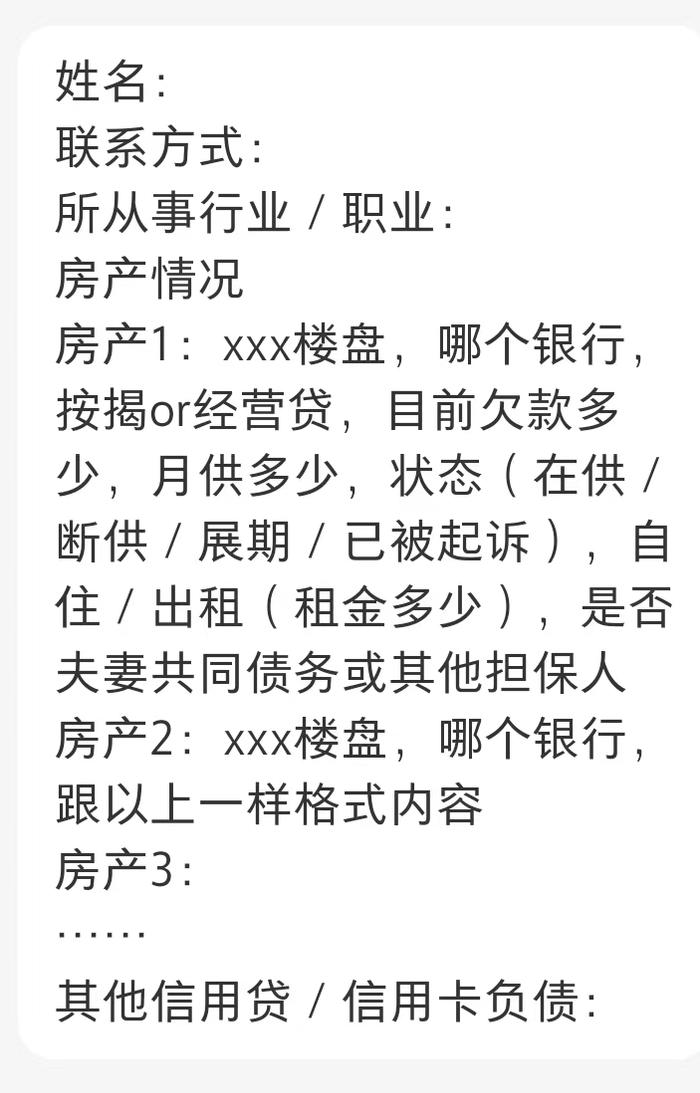

当凤凰网“风暴眼”向某保房机构的工作人员咨询时,对方提供了一个需填写的表格,内容涵盖当前欠款总额、每月还款金额、贷款状态(如正常还款中、已断供、已展期、已被起诉)、房屋使用情况(自住或出租,若出租则需注明租金金额),以及是否为夫妻共同债务或存在其他担保人,是否还有其他债务等信息。“收集这些信息是为了评估能不能保房,以及能保多久。”对方表示。

按照他的说法,保房分为两种,一种是断供前保房,一种是断供后保房。他称如果还没有断供,则可以帮忙去跟银行申请做延期,“至少能延期一年以上,期间一分钱不用还”,而他们要收取6000块钱的费用。

而断供后保房,核心策略便是“拖延”。上述工作人员透露,他们会在逾期催收、诉前财产保全、法庭审理、执行乃至最终的资产清算与处置等各个阶段,提出合理的法律异议,以延缓司法进程。

具体而言,断供后,业主可与银行沟通,表示正努力卖房偿债。在收到诉状后,可以让被执行人以户籍不在当地等理由提出管辖权异议,尽管这一诉求不会得到支持,但一旦异议被提出,开庭的时间便会被迫延后,而整个法院受理、审查、驳回再送达的过程,又能延长不少时间。

即便是房子面临拍卖,也可以继续拖延:找“租客”签订一份长期租赁协议,再让其以“买卖不破租赁”为由,向法院提出执行异议,即便是败诉,依旧可以拖延一段时间。

这些保房机构拖延的策略还有很多,广州一保房机构人员透露,由于法院在拍卖房产前需要进行评估,业主有权要求在本人亲自在场的情况下,安排两到三名人员实地勘测房产。这样一来,业主便能以工作繁忙为由,拒绝到场,从而拖延整个进程。

这看起来似乎是在钻法律、规则的漏洞,但却能让负债人达到保房的目的。主攻房产领域诉讼纠纷的北京市东卫律师事务所合伙人张涛解释,在应诉至执行这一漫长而复杂的过程中,若律师不断提出异议,而且一审之后再申请二审,是有可能在一定期限内保住房子。

上述保房机构人员还宣称,通过保房,还可以帮助业主赚钱。他表示,可以采用“买卖不破租赁”的套路。先安排朋友或者亲戚永久居住权以及15年租约来设立法律障碍。断供后,房子虽被银行起诉拍卖,但因居住权和租约的存在,鲜有人敢参与拍卖,二次拍卖价格便会更低,这时再让朋友以低价拍得房子,此后通过高评估从银行获得新贷款,不仅保住了房子,最终还获利80多万元。

张涛分析,在当前的市场环境下,不排除可以通过这种方式赚到钱的可能。因为房子本来就在降价,进入第二次拍卖时,其价格将会进一步降低。

当然,在这场保房游戏中,最大的受益者还是保房机构。凤凰网“风暴眼”了解到,各机构在保房费用收取上存在差异。一些机构表示,他们会综合考虑贷款合同的具体条款以及逾期情况来评估费用。

而部分机构则是依据贷款余额来确定费用:若贷款额不超过100万元,则费用为5%;贷款额在100万至500万元之间,费用比例为3%;贷款额超过500万元,则费用降至2%。

这样的费用并不算低,以贷款100万元、期限30年为例,按照当前房贷利率计算,每月还款额约为4774元。在此情况下,保房费用为5万元,这相当于大约10个月的房贷还款额。

三、可能涉嫌刑事犯罪

这样断供保房生意之道,也饱受外界的质疑与审视。其运作机制,看似为陷入困境的房主提供了一条缓解燃眉之急的捷径,实则是利用他们对法律、金融知识的匮乏,以及迫切寻求解决方案的心理,来牟取利润。更为严重的是,这种业务模式背后还潜藏着不容忽视的法律风险。

广东法制盛邦(东莞)律所高级合伙人吴泷飞向凤凰网“风暴眼”表示,断供保房机构本质上是在赚信息差的钱。她认为,尽管断供保房虽然能在一段时期内起到保房的作用,但并非必要之举。

她透露,通常情况下,即使断供后不进行任何干预,按照正常法律程序,房产也不会迅速被拍卖,往往需要一至两年时间,期间还是可以自己住。同时,若借款人因经济困难无法按时还贷,断供前完全可向银行申请延期还款。

“即使已经断供,银行也逐渐变为冷处理”,张涛进补充说,过去银行贷款不良率低,一旦发生连续三次或累计六次断供,银行可能会立即提起诉讼。但现在,随着断供现象的增多,且许多房产仍有人居住,拍卖变得不再那么容易执行,而且容易引发矛盾,这是各方都不愿看到的结果。

他表示,大多数银行会根据借款人的还款历史和当前困境,与借款人协商解决方案,如暂时停止还贷、减少月供金额或仅支付利息。“这个缓冲期的长短不一,可能从三个月到两年不等。”

也就是说,无论是断供前,还是断供后,不用向保房机构支付费用,也能通过正规渠道在一定时间内保住房子。“问题在于,许多业主对法律、政策以及如何与银行沟通知之甚少,因此容易被保房机构的说辞所迷惑,进而选择断供保房,”吴泷飞表示。

房产博主“大房哥”则认为断供保房业务是在榨取断供者的“最后一滴血”。这些人群本就因资金紧张而生活困难,现在还有人趁机牟利。而在断供之后,业主将会面临更多的风险。

张涛透露,若一直拒绝还款,银行肯定会启动诉讼程序,要求断供者承担违约责任,这包括但不限于一次性偿还全部贷款本息以及承担律师费用等,还是会造成经济损失。“到那时个人的征信也会受影响,必须等到失信行为停止后的五年,这一不良记录才能被抹去。期间,个人再申请贷款,甚至是子女的教育规划,都将因此受到不利影响。”张涛强调。

更为关键的是,断供保房行为实质上是在法律边缘的微妙平衡中徘徊。吴泷飞指出,虽然采用拖延策略以迟滞诉讼进程本身或许并不直接构成法律风险,但若事先策划以租赁形式作为规避手段,则极可能跨越法律界限,被视为抗拒法院判决与裁定的行为。张涛进一步指出,一旦事实清楚、证据充分,有可能涉嫌刑事犯罪,面临法律的严惩。

断供保房,更像是迷雾中的一场豪赌。断供者在这条路上跌跌撞撞,试图寻找那一线生机,却不知,真正的安全,或许藏在更为坦诚与理智的选择之中。

(李明为化名)

如对本稿件有异议或投诉,请联系tougao@huxiu.com